2月3日,自2022年11月29日披露交易所首轮问询后时隔两个多月,逆变器企业首航新能源,更新了IPO材料。

交易所第二轮的审核问询依旧直指市场关切,发行人及保荐机构的回答也比上次信息量大了不少。《发行人及保荐机构关于第二轮审核问询函的回复意见》(修订版)林林总总,加起来来长达431页,远超招股书,就连《会计师事务所回复意见》(修订版)亦长达320页,《补充法律意见书》也有85页之多。

上述材料通读下来,给笔者留下深刻印象的,还是对这几个核心问题的补充说明:

关于意大利与波兰的市场规模、关于与ZCS的合作、关于IPO数据与海关数据的匹配性等。

01

火爆的户储产业链

既然讨论的重点已经不再是意大利的光伏装机和逆变器之间的关系,既然重点已经转移到了户储和储能电池业务,投资者要看清首航,那先要搞明白户用储能产业链。

这两年,海外户用储能市场实在太火。整个产业链究竟是怎样的?东方证券有篇研报,基本讲清楚了,摘录引用如下。

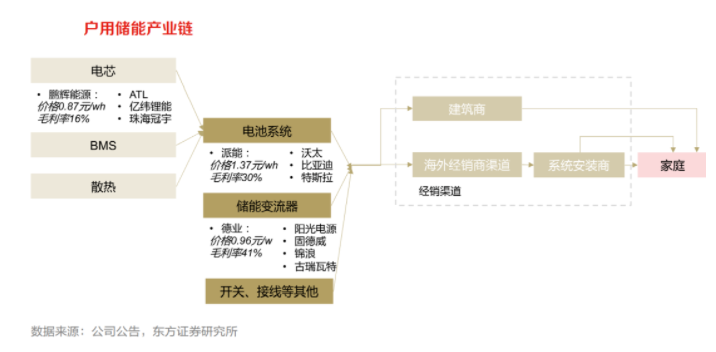

户用储能系统包括电池系统和逆变器系统。

(1)产业链上游主要是电芯供应商,为客户提供电芯,没有自有品牌,典型企业如鹏辉能源,2021 年公司毛利率16%。

(2)品牌商采购电芯集成电池系统产品,以自有品牌或贴牌向渠道销售打包好的电池系统,包含电池pack、BMS和散热模块,典型企业如派能科技,2021年公司毛利率30%。

(3)逆变器品牌商集成储能变流器产品,国内企业以自主品牌或贴牌向渠道销售变流器,典型企业如德业股份,2021年公司毛利率37%,储能逆变器毛利率 41%。

(4)国内企业将产品销售给海外的经销渠道,通常是经销商、安装商、建筑商等。

基本上,通过这一张图,就把整个产业链看个七七八八了。

02

意大利户储补贴已在退坡

再说说意大利的户储市场环境。其实,最近意大利对于户储的高额补贴正在退坡。

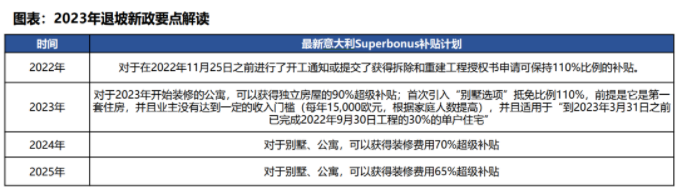

2012年,意大利推出了Superbonus计划,旨在提高意大利住宅和非住宅单元的能源效率,并减少化石燃料和天然气的消耗,补贴上限为65%。

2020年7月,补贴升级,补贴提升至110%(房屋装修全部费用补贴),主要改进措施包括更换空调设备、更换隔热层等。安装光储系统属于额外改进措施,光储系统单项补贴上限每栋48000欧元,€1000/kWh。补贴金额将平摊至未来5年用于抵扣个税,额外的10%用于支付技术支出(前期咨询、后续转让等费用)。

2022年11月,意大利新政发布:2023年110%装修补贴降至90%,24-25年退坡至 70%/65%。补贴金额将平摊至未来4年用于抵扣个税。

话题回到首航。

交易所的问题很多,回答内容也很长,如果要对当下的集中式、组合串式、户用、微逆海外市场做一个全面了解,这些材料无疑是一种素材。但不管怎样,这次没再特别对标户储龙头固德威。

03

储能电池有多贵

因为笔者此前花在首航这家公司的笔墨实在太多,在此不再赘述。只拎出一两个关键点,供大家各大自判断。

《发行人及保荐机构回复意见》(修订版)1-156

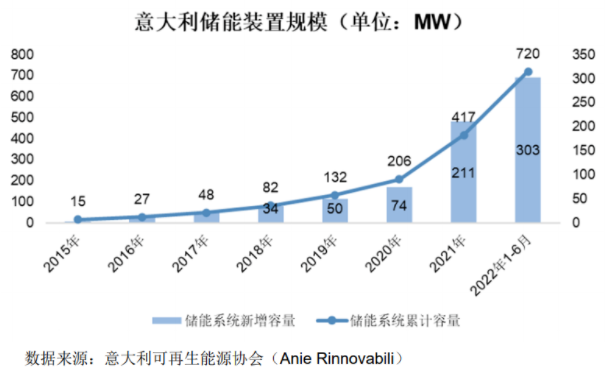

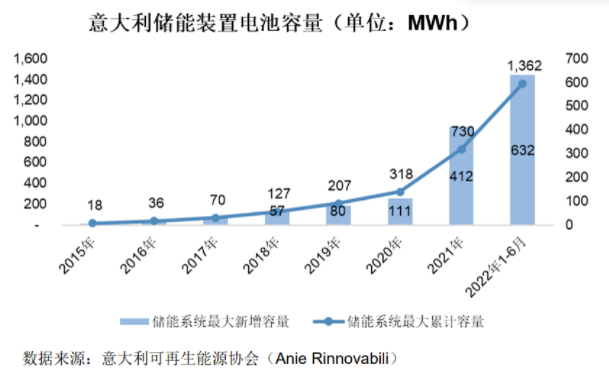

2021年,意大利全国新增储能规模为211MW,也就是2.11亿W,以每W储能设施对应的逆变器单价为0.4元人民币计算,这部分储能变流器的当年市场总量约为8400万元人民币,考虑到多配,也不会超过1亿。

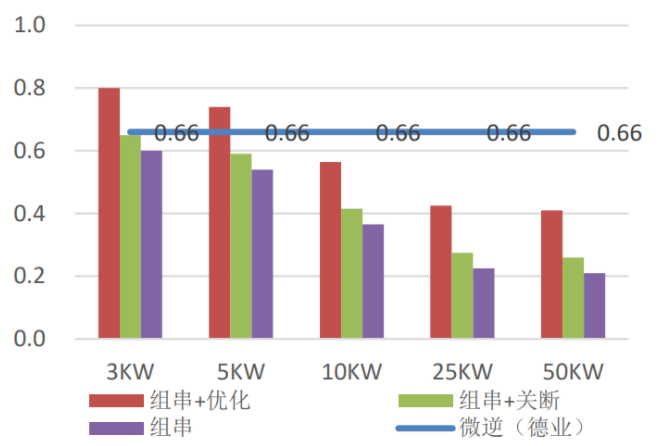

三种关断形式价格对比(元/W);来源:东吴证券

来源:派能科技2019年部分海外户储客户;兴业证券整理

另外,针对储能电池,其实市场价格相对透明。

假设意大利412MWh的年度储能装置均为电化学储能,以1元人民币/W的出厂价格计算,意大利全国2021年的市场总量在4.12亿元人民币。

从2019年的市场格局来看,行业既然如此火爆,到了2021年,派能、三晶等在意大利大概率也会有一席之地吧。

《发行人及保荐机构回复意见》(修订版)1-157

数据来源:Bloomberg,Verivox,东吴证券研究所

来源:天风证券相关研报

切换行业

切换行业

正在加载...

正在加载...