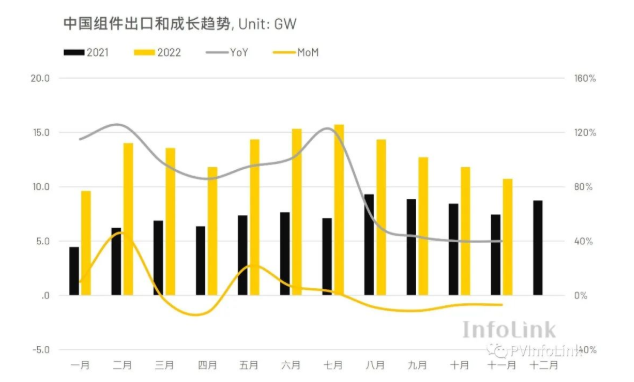

11月中国海关数据已搜集完毕,在传统能源价格高涨的影响下,今年海外整体需求成长旺盛,上半年出口总额相比去年虽有一倍以上的成长,但自七月到达最大值后,出口数据已连续四个月呈现下降,与2021的趋势相反,今年下半年的海外需求反而呈现明显的疲软。根据Infolink十一月中国海关出口资料,中国在11月出口了10.7GW的光伏组件,同比成长44%,明显不如上半年102%的成长率;月环比则下降9%,相比上月跌幅更加明显。2022年1到11月累积组件出口为144GW,相比去年同期成长80%。

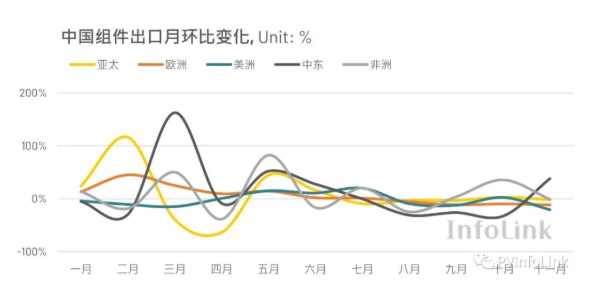

以地区区分,除了中东以外,其他区域市场的需求在十一月都呈现衰退,与上月相比减少较大的区域市场除了连续缩减的欧洲外,美洲市场在本月也出现明显的下降。

欧洲地区

欧洲11月从中国进口了6.1GW的光伏组件,同比成长127%,月环比则减少12%,相比上月的6.9GW减少了0.8GW。一至十一月累积从中国进口80.7GW的光伏组件,占中国一到十一月整体组件出口的56%,为中国目前最主要的出口市场。

欧洲本地没有完整的光伏供应链,光伏产品需求主要仰赖中国进口,今年在乌俄战争影响下传统能源价格飙涨,能源转型需求迫切,光伏需求大量提升,西班牙、德国、波兰等国家都出现大幅度的成长,因此上半年从中国进口量从一月的3.9GW快速增加,在七月来到单月9.1GW的需求顶峰。虽长期潜在需求十分旺盛,但今年面临逆变器、安装人力短缺等问题,库存消化能力落后进口速度,根据Infolink了解,今年欧洲实际装机量与组件进口量有相当大幅度的落差,而厂商也因过高的库存水位在下半年逐渐减少进口,自中国进口量自七月呈现连续下滑,显现拉货能力的疲软。假期影响、冬天施工不易等因素,使得一、四季度为传统欧洲市场淡季,今年第四季需求已大致确定,推测明年一季度需求也还难以恢复今年二、三季度水平。

亚太地区

亚太市场11月从中国进口约1.9GW的光伏组件,同比减少5%,月环比则下降2%,从中国进口量相对上月持稳。一到十一月累积从中国进口26.7GW,相比去年同期增长32%。

今年亚太市场第一季波动较大,主因是受到印度BCD法案对组件课征的40%关税影响,三月关税生效后印度市场快速萎缩,每月平均仅剩85MW,但一到三月拉货潮间进口的8.1GW仍让印度稳居2022亚太地区最大市场的地位。若是将印度的影响排除,亚太地区其他国家的中国组件进口量则是在印度市场衰退后,于第二季出现明显提升,并维持每月约1.8GW的需求直到11月,变动幅度相对较小,大致可分为日本、澳洲及东南亚各国。日本1到11月间共从中国进口约6.4GW的光伏组件,相较去年成长约20%,为今年亚洲第二大、全球第五大的中国本土组件出口市场,其下半年进口表现优于上半年,趋势大致与2021年相同。澳洲为亚太地区第三、今年全球第七大的中国本土组件出口市场,今年累积从中国进口约4.7GW的光伏组件,第四季呈现明显衰退,10、11月进口皆减少至低于300MW,若12月下降趋势维持,全年中国进口可能会不及去年全年的5.1GW。其余国家主要包括泰国、菲律宾、韩国及其他东南亚国家,今年的月度需求呈现上升趋势,1-11月累积从中国进口6.8GW的光伏组件,相较去年同期有高达47%的成长。

美洲地区

美洲地区11月从中国进口1.7GW的光伏组件,同比减少23%,相较上月环比减少21%,下降幅度十分明显。1到11月累积从中国进口23.2GW,相较去年同期成长63%。

本月从中国进口组件量大幅度减少的来源为巴西进口的下降,巴西为今年美洲地区最大市场,1到11月间从中国进口了16.8GW的光伏组件,相较去年同期大幅度增长将近80%,今年大规模进口的主因为今年初正式颁布的14.300法案,预计于明年开始对小型分布式项目课征电网使用费,因此出现大量抢装潮,巴西一举跃进成为中国光伏组件今年全球第二大市场,仅次于欧洲转运枢纽荷兰;然而本月从中国组件进口从上月的1.5GW下滑28%至1.1GW,推测可能因为时间上已接近法案生效时间,再加上今年前几个月进口力道强劲,在当地已累积一定库存而减少拉货需求,目前已有单位提出申请希望延后规费实施时间,需等待审议结果公布。

除了巴西外,美洲地区其他国家需求主要来自智利、哥伦比亚、墨西哥、多米尼加共和国等,今年累积进口相对去年皆有明显增长,各国本月从中国进口量呈现涨跌不一,但变化量相对不大,对整体美洲市场影响力远不如巴西显著。

中东与非洲

中东本月从中国进口约0.8GW的光伏组件,同比增长92%,月环比增加38%。1到11月总共进口10.3GW,相比去年同期成长75%。中东地区主要的需求来自阿联酋、巴基斯坦、以色列及沙特阿拉伯,今年尤其以阿联酋和沙特阿拉伯成长最多。阿联酋今年累积进口超过3GW,相对去年仅800MW出现倍数成长,成为中东最大需求来源,沙特也从去年不到100MW增加至1.1GW,增长幅度显著,两国的进口量月数据波动较大,推测主因来自大型项目的订单履行。中东地区受到大型项目的持续推行影响,成长动能旺盛,且近期沙特也与中国签订了多项包含绿能领域的投资协议,明年需更加关注市场动态。非洲地区十一月进口中国组件约0.29GW,同比成长58%,由于基期较小实际变化量不显著;月环比减少1%,变化亦相对微小。

2022已至尾声,下半年中国组件出口数据呈现连续的下跌,主因为占今年市场份额56%的欧洲市场在七月前拉货力道过猛,累积较高库存水平而于七月后开始减少进口,对比欧洲实际装机与组件进口的差距,同样情形也可能出现在今年需求大幅增加的巴西,因此推测高库存还会在短期内持续对海外需求造成影响。展望明年整体出口,受到欧洲市场年初疲软影响、巴西需求的降低等因素,推测海外拉货动能应该会在明年二季度才会出现再次出现成长。

切换行业

切换行业

正在加载...

正在加载...