市场存量博弈下,行业有一点风吹草动,就会惊动投资者的敏感神经。

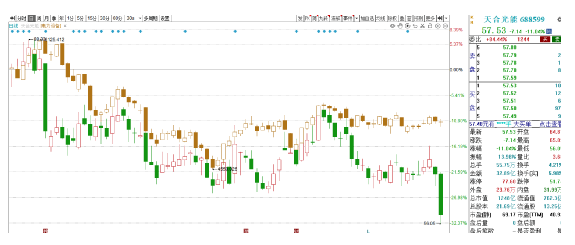

12月6日午后,天合光能股价快速下跌,一度超过12%。

有市场传闻称,天合光能分布式业务将被分拆。

当日下午,天合光能投资者关系部门相关人士回应称,有关事项请以公司公告为准,勿轻信市场传言;目前公司董事会没有收到任何关于分布式业务分拆的指导意见。

回应未能止住暴跌。截至收盘,天合光能当日重挫11.04%。

晚间,天合光能发布澄清公告称,分布式业务下属子公司未来是否分拆上市,尚处于前期初步论证阶段,尚不存在具体实施方案,公司尚未履行董事会等审批决策程序。

后续公司将根据法律法规要求,结合市场环境及分布式业务下属子公司的运营情况等因素,综合考虑是否推进该分拆事项。

就在前一日,天合光能刚遭遇另一则利空消息。

当地时间12月2日,美国商务部反规避调查初裁决定,包括天合光能(泰国)在内的四家企业,存在反规避行为。

有媒体记者采访了天合光能投资者关系部门,相关人士称,目前只是初裁结果,暂时还不具备法律效应。目前公司通关都是正常的,今年7月份的豁免令持续生效至今。

但市场如惊弓之鸟,一有风声鹤唳,便草木皆兵。

连续两个交易日下跌,令天合光能近期一直在下行区徘徊的股价,再度雪上加霜。

今年初,新能源板块犹如当红“炸子鸡”,偏股型公募基金一度配置比例高达40%,达到A股历史高点。

但从8月开始,机构开始“剁高买低”,光伏及产业链赛道全线下挫。

即便是超预期的三季度业绩披露,也未将天合光能推回1842亿市值的高位纪录。

分拆迷雾

结合分布式业务在公司的重要地位,不难理解市场为何对12月6日的传闻反应如此之强烈。

天合光能主要业务有三块,包括光伏产品、光伏系统和智慧能源。其中,光伏系统分为电站业务、系统产品——支架、系统产品——分布式三个业务类别。

今年前三季度,天合光能实现营业总收入581.98亿元,同比增长86.2%;归母净利润24.02亿元,同比增长107.7%。第三季度实现营业收入224.68亿元,同比增长102.83%;归母净利润11.33亿元,同比增长151.43%。

在三季报中,天合光能称,能取得这样的成绩,主要是由于分布式智慧能源的各类型业务快速发展。

报告期内,光伏组件、分布式电站等业务板块营收大幅增长,毛利增加,从而导致归属于上市公司股东的净利润大幅增长。

财报披露,天合光能的分布式业务连续三年翻番。

2021年全年分布式光伏业务系统出货量超过2GW,今年上半年,出货量超过2.2GW,国内业务已开拓至1500家以上经销商合作伙伴,分布式销售相较去年同期实现100%增长。

天合光能的分布式业务连续三年翻番,在2021年全年出货量超过2GW,2022年上半年达2.2GW。

从出货结构看,天合光能以海外分布式为主,这使得毛利率更高。

在不考虑硅片产能的情况下,天合光能组件每瓦能保持在6分-7分利润,盈利能力业内领先,主要依赖它在分销渠道上面的优势。

如果今年按照出货量的口径来算,海外收入占比70%,分销可以达到60%。

因此,天合的增长潜力点,落在高价值的海外分布式市场,只要全球市场增长足够快。

在市场流传的8月22日某机构与天合光能交流纪要中也提到,低价的集中式电站,并不是天合组件业务盈利的关键。

这么优秀的业务,却传闻要分拆,有多大概率是真的?

从报表追踪看,公司分布式业务品牌下,有面向户用分布式市场的“天合富家”与工商业分布式市场的“天合蓝天”两个子品牌。

根据官网,两个子品牌解决方案供应商为天合光能旗下的江苏天合智慧分布式能源有限公司(以下简称天合智慧)。

天合智慧介绍,来源:公司官网

财报披露,2021年,天合智慧净利润为1.42亿元,净资产为2.67亿元。短短半年后,其净利润近乎翻番至2.55亿元,净资产也增加到10.7亿元。

但于此同时,天合光能也在缩减天合智慧的股份,并致力于引入新的投资者。截至2021年末,天合光能对天合智慧持股85.17%,2022年6月末减持至76.45%。

在2022年上半年,天合智慧在3月25日发生工商登记变更,新增上海利合时代企业咨询管理有限公司、泰州未来产业投资基金合伙企业(有限合伙)等5家新股东;于6月29日(半年报截至日前一日)新增上海众襄景策企业管理咨询合伙企业(有限合伙)等3家新股东,并相应增加了注册资本。

天合智慧股权变更,来源:天眼查APP

穿透后,这些新股东大多为员工持股平台、自然人作为LP的私募基金。

其中,持股天合智慧2.887%的泰州未来产业投资基金合伙企业(有限合伙),穿透后的出资人有泰州市国资委、山西省国资委以及华阳新材料科技集团等。

而华阳新材料科技集团,是坐落在山西阳泉、从事煤炭开采发电等业务的华阳股份的母公司。

泰州未来产业投资基金是一家私募股权基金,成立于2021年7月,迄今一年半的时间里,就投资了比太新能源、卓胜自动化、天合智慧、晶优新能源、宏瑞达装备等6家光伏相关主题公司,以A轮为主。

大多数公司申报IPO前,都有搭建员工持股平台并进行一轮至数轮股权融资的过程。后者的投资方,一般是与公司业务相关主题的私募股权基金(即VC或PE)。

从最近半年天合智慧引入新投资方的动作、新股东的背景,结合12月6日晚天合光能“既不完全肯定也不断然否定”的公告推测,天合光能分拆分布式业务的传闻,并非空穴来风。

如分拆成真,对天合光能业绩影响几何?

根据长江证券电新组预计,今年天合光能分布式光伏业务出货量将超过5GW,2023年出货量在9GW-10GW左右。以平均0.12元/瓦盈利计算,该业务净利润规模在2022年为6亿元;在2023年为10.8亿元至12亿元。

而天合光能全年净利润,预计在2022年和2023年分别达到43.6亿元和69.5亿元。

由于不知分拆后天合光能的策略,是保持控股权、变为参股公司还是完全将剩余股权剥离至关联兄弟公司?

假定最后一种情况发生,在不考虑分布式业务子公司(即天合智慧)与天合光能关联公司间的未实现损益前提下,按上述数据测算,对天合光能的盈利,在2022年影响幅度在14%,在2023年影响幅度为16%-17%。

以分布式业务的增长与盈利前景,如选择完全剥离,短期内对天合光能的成长性“看点”,无疑蒙上一层阴影。

但另一些更大的变数,也在酝酿发展中,悄悄接近天合光能。

更大的隐忧

变数主要在于,对组件企业来说,影响最大的上游材料——硅料成本,与组件售价之间的关联路径,开始发生变化。

在连续上涨并维持高位近11个月后,硅料终于迎来价格拐点。

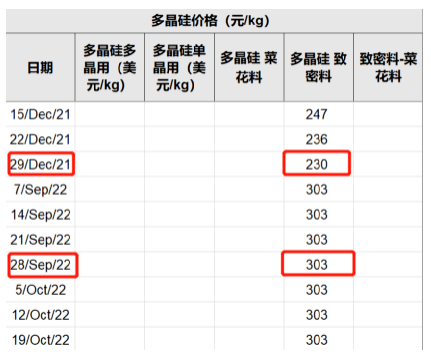

根据PV Infolink数据,11月24日,多晶硅致密料的均价出现年内首降,报价302元/公斤,周环比下跌0.3%。11月30日,多晶硅均价再降至295元/公斤,周环比下跌2.3%,跌幅进一步扩大。

最近,一则“多晶硅致密料价格低至250元/公斤且无人问津”的传闻,再次加重硅料看跌情绪。

硅料价格仍在激烈博弈中,但供给松动已是明牌。

今年10月份,多晶硅料供给超过9万吨;四季度产量预计超过27万吨,甚至有可能接近30万吨。

明年一季度,硅料如有巨幅放量、降价明显,下游组件将面临挑战。

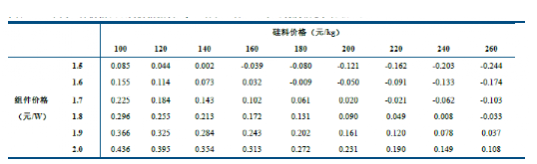

但硅料价格下降的速度,和下游组件售价,并非线性关系。

如果硅料是缓慢地下跌,对组件企业影响不大。组件亦步亦趋地跟随硅料小步下降,组件的盈利状况反而可能得到改善。

以近一周硅料下跌7元/公斤为例,如以天合光能产能占比超过70%的210mm组件,2.8克/瓦的硅料用量计算,其组件成本将下降0.0196元/瓦。

而实际上,根据PV Infolink数据,本周组件销售价格下降了0.01元/瓦,这0.0196元与0.01元之间的差距0.0096元/瓦,就是组件企业受益“售价下降滞后成本下降”约1分钱/瓦“超额”收益。

不同硅料、组件价格下,一体化组件企业单瓦利润敏感性分析,来源:中信建投

这种情况下,组件调价,其实是“滞后”于硅料价格下跌。受益于原材料跌价,组件企业如有高价库存减值损失,也能得以平滑。

但如果硅料猛烈下跌,就会是另一个逻辑。

硅料有强周期性,硅料企业可以在低谷期,通过降低开工率减少硅料供给,坐等下一个顺周期到来。但组件就是纯制造业,通过规模化生产“以量补价”、使用高杠杆和高周转率以保持收益率,相对弱势。

隆基绿能、晶科能源、晶澳科技和天合光能这四大组件厂,负债率均高于60%,其中,天合光能资产负债率接近70%,销售净利率也仅有3%-4%。

原材料价格暴跌,如下游需求旺盛,或可在极短时间内托稳价格。但如出现暴跌,往往伴随有下游需求萎缩现象,下游厂商只能开打价格战,组件产品价格跌幅往往会比硅料跌幅更猛烈。

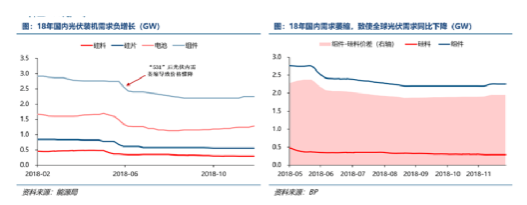

最典型的例子,莫过于2018年的光伏“531”新政。“531”发布后半年,硅料的价格从120元/公斤下降到73元/公斤,跌幅达40%。

需求萎缩下,组件企业遭受负面影响幅度更大。组件-硅料的价差,从2.28元/瓦收窄至1.95/瓦,进一步压缩了组件企业毛利空间。

如此情景重演,天合光能将面临库存跌价、以及现有产品不得不快速降价的双重压力。

就存货而言,2021年底至2022年三季度末,随着多晶硅致密料从230元/公斤上涨至303元/公斤,天合光能同期期末存货余额,也相应从127.5亿快速上涨至196亿元。

硅料价格变化,来源:PV Infolink

如果硅料价格下跌过快,这接近70亿的存货增幅,将面临跌价减值的风险,从而影响天合光能的业绩。其中,组件部分的存货,因面临原材料下跌与产成品售价下跌的双重因素,影响更大。

中信建投预测,今年年底硅料价格在250元/公斤-280元/公斤之间运行,明年硅料均价在150元/公斤,2023年全年将呈现下降趋势。

更悲观一点,如中信建投预言实现,150元/公斤比2021年末跌去近三分之一,击穿了天合光能这70亿存货增幅的起点线。

为了防止硅料快速降价的情况发生,组件企业已开始主动降低高价库存。11月,组件企业排产36.71GW,环比略降;12月,组件企业减产幅度同比预计在5%-10%区间。

目前下游需求尚可,终端有很多订单等待交付。组件企业稼动率大幅下降,显著影响续存硅料的可能性很小。

硅料价格虽无雪崩之虞,下行迹象已越来越显著。

除了新增产能,更早之前的硅片端,也释放出价格拐点的信号。TCL中环和隆基绿能等大厂,近期相继下调单晶硅片产品价格。

当然,随着组件价格的回落和终端需求释放,或许还有其他变数,让组件价格的回落之路难以捉摸。

具体变化路径,还得看子弹先飞一会儿。

比如,某光伏专家在11月7日交流会上透露,目前央企只考核当年的开发量和并网量,至于组件降价会带来项目收益率的提升,不在考核范围内。只要项目的收益率过线就可以干了。

并网是第一位的,项目能推进就推进,没有谁愿意停下来等年末再去抢装。到那时,万一遇到其他状况,得不偿失。”

因此,最大的悬念是,硅料价格下跌的利润,组件企业能享受超额利润,还是遭遇几层损失。这是多重博弈的结果。

切换行业

切换行业

正在加载...

正在加载...