募资固然可以扩大产能,但是在研发投入相对收窄以及越来越多的中国本土光伏逆变器企业扬帆出海的大背景下,品牌、渠道等实力均不占优的三晶电气还能否复刻此前的高增速业绩,留有一个大大的问号。

三晶电气的IPO之路,还在第一步徘徊不前。

图源:上交所

2022年7月1日,光伏逆变器企业三晶电气向上交所提交《招股书》,拟在上交所主板上市。如今据三晶电气提交《招股书》已近四个月时间,其依然在等待上市委的回复。

虽然整体业绩不俗,但等待上市委回复期间,但三晶电气或许还是难以摆脱焦虑。这不光是因为A股已经有日出东方、芯能科技、海优新材等光伏龙头珠玉在前,更源自于三晶电气“重海外、轻国内”的业务特征。

01

与中国光伏红利相伴相生

《招股书》显示,自 2011 年起,三晶电气就专注于分布式光伏发电领域,致力于成为一家全球领先的绿色建筑数字能源管理服务商。

三晶电气聚焦分布式光伏发电领域的时间,其实暗暗契合了2010年后,在中国政府大力补贴下,欧洲光伏产业衰退,中国光伏产业迅速崛起的时代红利。

比如,2010年,中国政府将光伏产业确定为战略性新兴产业,为中国本土光伏产业的发展,奠定了制度保障;“十二五规划”还针对太阳能产业,制定了以降低太阳能发电价格、扩大光伏系统生产为宗旨的发展策略。

图源:招股说明书

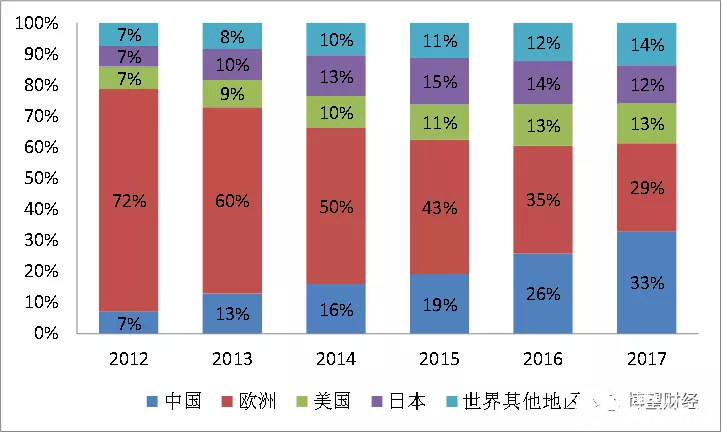

统计数据显示,2012-2017年,中国光伏新增装机量年复合增速为57%。作为对比,同期中国外的相关市场复合增速只有9%。

在此背景下,三晶电气很难不收获亮眼的业绩。《招股书》显示,2019年-2021年,三晶电气的营收分别为3.62亿、4.26亿以及7.16亿,分别同比增长17.68%以及68.08%;净利润为2389万元、5550万元以及9869万元,分别同比增长132.31%以及77.82%。

横向对比可以发现,过去两年,三晶电气的营收和净利润均保持双位数的增速。如果2022年上述增长势头不减,三晶电气的净利润或将突破亿元。

三晶电气亮眼的营收增速,一方面固然源自于时代的红利,另一方面,或许也得益于其积累的可观技术成果。

《招股书》显示,截止签署日,三晶电气及子公司公司及子公司拥有141项专利, 其中发明专利30项、实用新型专利61项、外观专利50项,“在能源转换、能源存储、能源管理以及能源消费四大能源链环节的核心技术体系,累计掌握20项核心技术”。

02

中国市场前景广阔,但为何聚焦海外?

近几年,在地缘政治、石油能源价格飙升、温室效应等压力下,世界各国都在追求“碳中和”目标,力求清洁能源转型。这也意味着光伏产业的发展远未达到终点。

SolarPower Europe数据显示,预计2026年,全球新增光伏装机容量为 458.8GW,较2021年的167.8GW增长173.42%。

图源:SolarPower Europe

分区域来看, 2021年,中国光伏发电总装机容量占据全球光伏发电总装机容量的 33%,位列全球首位。中国光伏行业协会名誉理事长王勃华曾透露,预计2022年-2025年,中国年均新增光伏装机量将为83GW-99GW。

图源:三晶电气

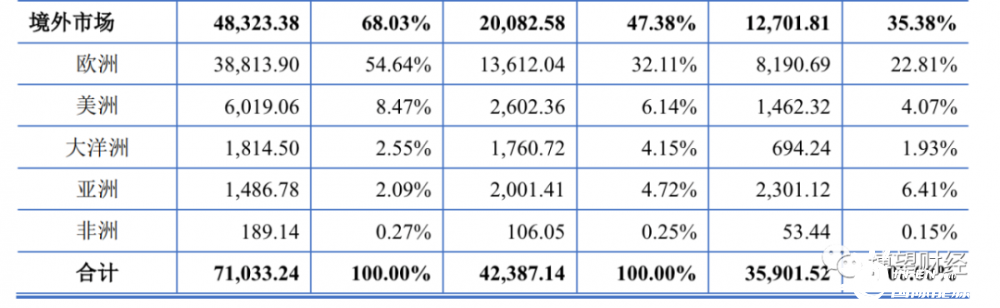

不过,三晶电气的营收却并不倚重正在飞速成长的中国本土光伏市场。《招股书》显示,2019年-2021年,三晶电气境外营收分别为1.27亿元、2亿元以及4.83亿元,分别占各期总营收的35.38%、47.38%以及68.03%。

可以发现,三晶电气来自境外的收入呈高速增长态势。2021年,三晶电气有近七成的营收,来自境外。

在《招股书》中,针对境外收入占比过高的现象,三晶电气表示,这主要是因为“公司积极开展全球化业务布局”。事实上,三晶电气舍近求远,“重仓”海外市场,或许是为了规避中国光伏龙头的锋芒。

HIS Markit数据显示,过去五年,中国光伏逆变器市场中,华为和阳光能源的合计市场份额从30%提升到42%,后三名的合计份额仅从10%提升到14%。

以阳光能源为例,财报显示,2021年,其境内营业收入为149.59亿元,同比增长17.94%,占总营收的61.98%。对比来看,2019年-2021年,三晶电气境内营收分别为2.32亿元、2.23亿元以及2.27亿元,已多年没有明显进步。

虽然目前来看,三晶电气靠境外渠道亮眼的增速,平衡了境内市场止步不前的业绩,但是跨境贸易的特点,也决定了三晶电气的海外渠道并不会如境内渠道般稳定。

《招股书》显示,三晶电气境外业务主要以欧元、美元结算。2020年以及2021年,汇率变动对三晶电气现金及现金等价物的影响分别为-150.78万元以及-487.38 万元,逐年走高。

对此,三晶电气也坦率地表示,“外销收入逐年增长,汇率波动对公司业绩存在一定影响。如果国家的外汇政策发生变化,或人民币汇率水平发生较大波动,将可能对公司的产品出口和经营业绩带来不利影响。”

03

募资扩产易,但进一步成长难

在“重海外、轻国内”的业务困局下,三晶电气希望借资本的力量更上一层楼。

图源:三晶电气

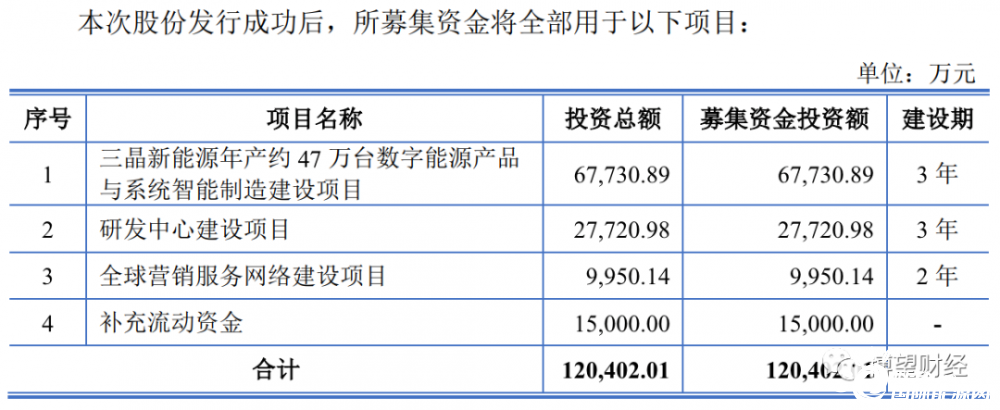

《招股书》显示,三晶电气拟募资12.04亿,其中6.77亿元用于三晶新能源年产约47万台数字能源产品与系统智能制造建设项目(简称为“三晶新能源项目”),占总募资额的56.23%。

据悉,三晶新能源项目建成达产后,可实现年产47.72万台光储逆变器和电机驱动与控制产品的生产能力,其中光伏并网逆变器13.01万台,储能逆变器及系统11.74万台,电机驱动与控制产品22.97万台,“有助于满足分布式光伏发电领域、分布式光伏储能领域以及电机设备行业的市场需求”。

图源:三晶电气

事实上,目前三晶电气在产能以及产销方面确实遇到了一定的瓶颈。《招股书》显示,2021年,三晶电气新能源产品和驱动产品的产能利用率分别为86.79%以及100.21%,产销率分别为105.69%以及104.19%。

在现有产能触顶的背景下,三晶电气募资扩大产能,进而谋求扩大市场影响力,确实有一定的合理性。

图源:三晶电气

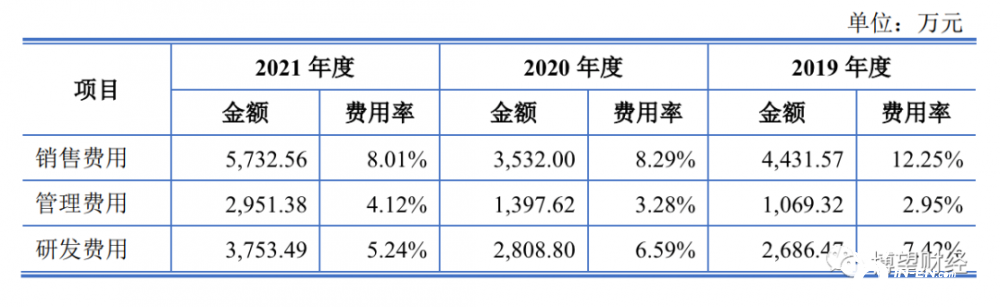

但值得注意的是,三晶电气的研发投入力度正逐步放缓。《招股书》显示,2019年-2021年,三晶电气的研发费用率分别为7.42%、6.59%以及5.24%。

在招股书中,三晶电气表示,“随着行业技术水平不断提高,对产品的要求也不断提升,需要不断推出新产品以满足市场要求”。研发费用率不断下降,也变相削弱了三晶电气产能扩张的核心竞争力。

此外,随着中国光伏产业竞争加剧,三晶电气还需在境外市场直面国内一线玩家的同台竞技。以前文提到的阳光电源为例,2021年,其境外市场营收为91.77亿元,同比增长39.02%,占总营收的38.02%。

在财报中,阳光电源表示,“面向海外市场日益升级的需求,公司有针对性推出多款新品,覆盖户用、工商业、大型地面电站等市场……公司已在海外建设了20+分子公司,全球五大服务区域,240+服务网点。成功突破多个大客户,签约数个GW级逆变器订单,在海外光伏投资巨头中占有率遥遥领先。”

《第一财经》曾援引业内人士观点称,逆变器行业中,各企业的技术壁垒其实并不高,核心竞争力主要体现在价格、品牌和渠道之上。

过去几年,三晶电气曾靠竞争相对较小的海外市场创造不俗的业绩,但随着公司固有产能的触顶,其不可避免地遇到了发展的天花板。

募资固然可以扩大产能,但是在研发投入相对收窄以及越来越多的中国本土光伏逆变器企业扬帆出海的大背景下,品牌、渠道等实力均不占优的三晶电气还能否复刻此前的高增速业绩,还留有一个大大的问号。

切换行业

切换行业

正在加载...

正在加载...