“十四五”期间,中国石油抓住全国能源转型的机遇期,突出战略导向,加快绿色低碳转型,提出“清洁替代、战略接替、绿色转型”三步走总体部署。中国石油新疆销售公司严格按照“三步走”的总体部署,加快推动绿色转型发展步伐,大力推进分布式光伏发电业务发展,打造低碳能源生态圈。

光伏产业得天独厚

新疆地区太阳光照资源充足,整体年均日照小时数为 2500~3500h,年总太阳辐射量为5000~6400 MJ/m2,太阳能光照资源总量在全国排名第二。

新疆销售具有站点网络优势,拥有各类土地1000多宗,土地面积1000多万 m2。其中,加油加气站1000余座,遍布南北疆,高速公路、国省干线、乡镇、沙漠腹地,屋顶、罩棚、空置场地资源丰富。

虽然具有上述优势,但当前发展存在几点问题。

市场体制机制尚不完善。新疆地区虽已制定了一系列促进新能源发展的政策法规和激励机制,但分布式光伏产业仍面临成本高、市场竞争激烈、并网消纳难等问题,保障新能源电力优先上网的机制仍不健全,全额保障性收购制度未得到充分落实,相应的考核机制不够完善。

分布式光伏投资成本较高。疆内没有完整的光伏产业链,分布式单瓦造价前期投入成本高,难以达到预期投资回报率。

综上,优势与挑战并存,迫切需要综合分析站点情况,研究加油站光伏不同模式下经济性测算,开展成本比对,找到适合的投资模式。

为此,笔者选取了新疆销售位于阿克苏市区主干路的一座全资加油站,对不同模式下的经济性进行测算。

该站位于阿克苏市交通西路北侧,经纬度分别为80.27和41.14,屋顶面积约为500平方米。该站2021年用电20.48万千瓦时,电费7.4万元。其中,生产生活用电17.6万千瓦时,电费6.9万元。综合考虑场地面积和安装倾角情况,建议装机量为100kWp。

加油站光伏系统设备选型见表1。

本研究采用工程量法估算工程费用,包括工程建设所需要的固定资产投资和工程前期费用、安装和施工费用、预备费。本研究无形资产投资为零,基本预备费按照2%计算,不考虑涨价预备费。

建设投资技术方案具体为,利用屋顶安装太阳能光伏组件,将直射太阳光转化为直流电,通过直流汇流箱并联接入直流配电柜,汇流后接入逆变器直流输入端,将直流电转变为交流电,逆变器交流输出端接入交流配电柜,经交流配电柜直接并入用户侧。也可以过光伏并网逆变器,变成50Hz、380V的交流电,经交流配电箱并入电网。

在此基础上,组合形成光伏发电(不上网)、光伏发电(上网)、光伏发电+充电(2台120kW双枪快速充电桩)、光伏发电+储能(250kWh磷酸铁锂电池储能系统)、光伏发电+充电+储能五种技术方案。

建设投资与收入利润估算

其一,光伏发电(不上网)和光伏发电(上网)的建设投资与收入、利润估算。

本项目投资规模为100kWp,建设投资合计51.51万元。其中,固定资产投资50.5万元,预备费1.01万元。

成本估算:固定资产中,光伏组件折旧按照20年考虑,残值率5%,维修费率为0.1%,保险费率0.15%,材料费与其他费用为0.4万元/MW,运维费用按照包含福利费用的总费用为0.46万元/年,通货膨胀率取4%,自发自用电量所得税率为25%,余电上网所得税率为25%、增值税率为13%,组件衰减按照第1年2.5%,第2年后每年0.7%计算。

收入和利润估算:光伏发电自发自用产生的电费计为收入,电价按照所在区域每天的峰谷平电价进行计算;如果余电上网,电费按照新疆燃煤机组标杆上网电价0.262元/kWh计算,消纳比例按照80%计算。

全年累计发电277.8万千瓦时,节碳量约为95吨二氧化碳。余电不上网模式年均利润2.4万元,全部投资内部收益率(税后)为6.39%,静态投资回收期11.4年;余电上网模式年均利润3万元,全部投资内部收益率(税后)为7.89%,静态投资回收期10.5年。

其二,光伏发电+充电建设投资与收入、利润估算。

投资估算:充电桩建设由第三方承担,新疆销售不进行投资,平均每个充电桩每年的有效运行时长平均为349小时,约1小时/天,服务费为1元/kWh,本研究取40%收益考虑。

收入和利润估算:成本费用方面,“光伏发电+充电”模式与光伏发电模式完全一致。与光伏发电模式存在差别的参数是,光伏发电自用比例由80%提升至100%;年度收入按照充电桩的运行分成收入,每年增加2.88万元的用电服务收入;增值税税率按照13%考虑。

在不增加投入成本的情况下,光伏发电+充电全部投资内部收益率(税后)为16.46%,静态投资回收期6.1年。

其三,光伏发电+储能建设投资与收入、利润估算。

投资估算:储能系统的计算周期按照10年计算,更换投资按照原投资的50%测算;当前储能系统的单价约为2.7元/W,初始投资100kW/250kWh储能系统投资为67.5万元;2周期合计投资为101.25万元,总投资154.79万元。

成本估算:固定资产中,储能系统折旧按照20年考虑,残值率5%,建设储能的衰减率与其他参数不变。

收入和利润估算:储能系统收益主要来自峰谷电价差值。因此,需要根据峰谷电价的套利和需求电量计算收益情况。新疆峰谷电价差情况下,储能系统经济性不足。

增加储能系统,全部投资内部收益率(税后)为2.18%,静态投资回收期18.9年。

其四,光伏发电+储能+充电建设投资与收入、利润估算。

结合以上三种,光伏发电+储能+充电投资建设情况、成本费用情况与“光伏发电+储能”完全一致。

收入方面,增加充电桩带来的收益后,全部投资内部收益率(税后)为5.27%,静态投资回收期13.0年。

经济性测算结论

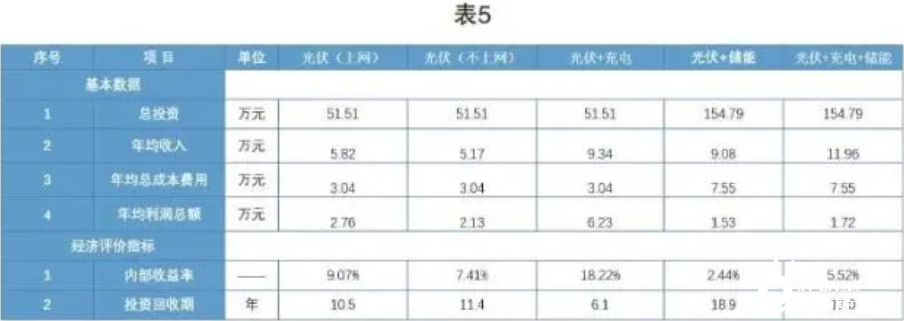

几种模式下的总投资、内部收益率、投资回收期进行对比,详见表5。

通过比对表5的数据,得出以下结论。

对于光伏发电模式来说,站内自用比例越高,自主投资的财务净现值越高,同时电价高于国网电价的转供站点效益会更好。

充电桩的建设在不增加投资的情况下,对于加油站收益来说是有益补充,有助于提升加油站光伏发电自用比例,提升光伏投资整体收益。

也就是说,如果在投资光伏的站点进一步投资充电桩,能够有效提升加油站的整体收益。洗车设备、更换加气设备、加氢设备,以及与周边商户商议消纳用电同理。

储能系统当前投资价格较高,当峰谷电价差异较小时经济性不足,不建议应用储能;若政策有硬性要求,建议就低执行。无电网支撑的站点,经济性能优于柴油发电。

切换行业

切换行业

正在加载...

正在加载...