作为我国发展多年的产业,光伏拥有一条完整而明晰的产业链,具体分为硅料、硅片、电池、组件、应用产品五大环节。

其中,硅料即多晶硅,其本身隶属化工行业,在光伏产业链中纯度则需要达到99.9999%以上。因此具有高资金投入及高技术壁垒特征,产能也最为刚性,扩产周期也最长。其价格和质量对光伏发电的成本和效率,也起着至关重要的作用。

从需求端看,碳中和元年之际,全世界都在跃进装光伏,而中国光伏组件产能占到了全球的70%。同时中国为实现2030年前碳达峰,2060年前碳中和目标,自身也迎来新一轮光伏大发展。

据《“十四五”可再生能源发展规划》要求,到2025年将非水电可再生能源(光伏、风电)的发电占比提升到18%左右,该比例2021年为11.7%。

在好中向好的需求指引下,上游硅料开始供不应求,价格更是创下10年新高。

但“拥硅”就真的心安么?

长单锁料

随着光伏赛道的热度升温,硅料价格也持续走高。据统计,多晶硅材料年内的价格涨幅已超过200%。

9月7日,集邦咨询发布的最新光伏产业供应链价格周报显示,国内单晶复投料最高价格达31.1万元/吨,最低价格为30.3万元/吨,均价约30.7万元/吨。单晶致密料最高价格达30.9万元/吨,最低价格为29.9万元/吨,均价约30.4万元/吨。

次日,中国有色金属工业协会硅业分会发布公告称,近期受多重因素的影响,部分供应链价格持续震荡上涨,冲击晶硅光伏产业稳定运行。为避免其发布的多晶硅价格被过度解读、造成误解,决定自本周起暂停该采集价格的发布。

在此背景下,多家光伏组件企业纷纷提前锁定大额采购长单,天合光能也是其中之一。

而在今年3月21日,隆基绿能发布公告称,8家子公司当天与通威股份的4家子公司签订多晶硅料长单采购协议,双方2022年1月至2023年12月期间多晶硅料交易数量为20.36万吨,预估金额为422亿元。

至此,四家光伏企业在未来2至7年内,合计锁定了121.49万吨多晶硅产能。

而据工信部数据,2021年全国多晶硅产量50.5万吨,今年上半年产量约36.5万吨。也就是说,121.49吨差不多是2年全国总产量,多晶硅供不应求可见一斑。

9月13日,东亚前海证券发布研报显示,头部硅片企业基本锁定了硅料行业2022年全年的产出。而近年来各大硅片新老厂商大幅扩张产能规模,2021年国内硅片产能达407GW,同比增长69.67%,2017-2021年的复合年均增长率高达40.31%。

硅片产能的大规模增长进一步加大了对硅料的采购需求,推动价格上涨。仅今年以来截至8月末,多晶硅价格已频繁上调29次。

不过这也预示着,高价多晶硅,已是强弩之末。

产能扩充

多晶硅产业链中,硅料的下一个环节就是硅片。行情火爆后,大量厂家进军硅片领域,为了满足生产线需求,大量购买、锁定硅料,造成硅料阶段性供不应求。

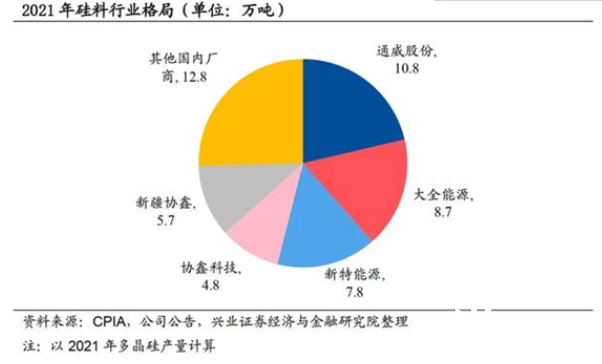

而在光伏组件成本结构中,硅料占比达到七成左右,且整个光伏产业链近九成的利润,都集中在硅料环节。这也使硅料“四大天王”通威股份、协鑫科技、大全能源和新特能源,大赚特赚。2022年中报显示,上半年四家合计归母净利润达342.75亿元,且最低增幅超过187%,最高增幅357.37%。

目前四家龙头企业在国内产能占比达到63.44%。

但产业链利润过于集中于某一环节,必然不利于整个行业的长期发展。有业内人士表示,硅料过高的售价已经影响到了下游大型集中式电站的装机规模和开工流程。

但价格上涨是受下游需求推动,这个“锅”显然不能让硅料生产企业来背。

在7月20日举办的光伏产业链供应论坛上,光伏协会名誉理事长王勃华就表示,光伏市场或将开启加速模式,并将今年新增装机预测调高10GW,预计全年实现85-100GW。

另据光伏协会的统计,截至今年7月底,已有25省(市/自治区)明确“十四五”期间风光装机规划,其中光伏新增装机规模超392.16GW,未来四年新344.48GW。全球市场方面,预计今年新增装机将达205-250GW。

所以,在光伏装机需求不断攀升的前提下,硅料价格上涨更多的是市场行为推动。

这样组件企业锁定硅料以保障原料供应,价格还可以随行就市。硅料企业亦可确保自身产能扩张后生产出的硅料得到消纳。

好处在于,可以避免2009年硅料价格在经历4年上涨后暴跌90%,国内某光伏龙头与美国MEMC签的硅料长单被迫毁约,赔偿了两个多亿美金的情形出现。

彼时由于金融危机蔓延,全球光伏需求急剧收缩。由此也可以看出,盲目追求“拥硅为王”并不能使人心安。但立足当下,产能和价格仍然是行业痛点。

国联证券分析认为,随着9、10月份新投产的硅料产能爬坡和检修结束,主流厂商开工率将恢复至高位,预计硅料价格有望在今年三季度末、四季度初松动,至年底下降至25-26万/吨的水平,到明年年中大概能回落至20万/吨左右的水平。

同时根据中报,上半年产量最大的仍是通威股份,以10.73万吨的产量居于首位,协鑫科技以7.24万吨位居第二;大全能源、新特能源分列三四名,分别为6.67万吨和4.62万吨。

当前各家均有在建扩产项目。

通威股份现有产能23万吨,年底产能将达到33万吨,协鑫科技计划在年内达到36万吨产能;新特能源现有产能10万吨,其内蒙古10万吨多晶硅项目预计将于下半年建成投产;大全能源现有产能10.5万吨,内蒙古10万吨多晶硅项目预计明年二季度建成。

另据硅业分会常务副会长林如海预计,2025年底中国多晶硅年产能有望超过500万吨,若包括海外供应,共计可满足全球1500GW左右的装机量需求。

随着多晶硅产能大批释放,多晶硅产能在未来或许面临过剩状态。这次硅料价格的上涨,很可能是“最后一次的疯狂”。届时头部企业只能依托更强的技术、成本等综合竞争力,在市场竞争中谋求更大利润。

切换行业

切换行业

正在加载...

正在加载...