光伏硅料行业较产业链其他环节具有重资产+低周转+高ROE的特征。我们选取光伏产业链各环节的龙头代表公司与光伏硅料龙头企业进行比较,具体来看:

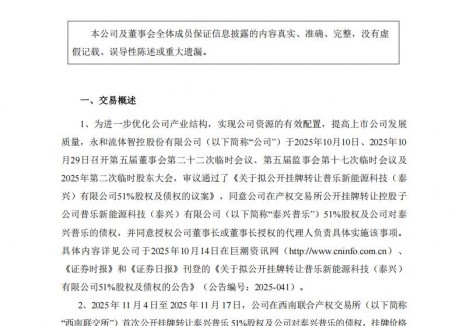

1)重资产:从资产结构来看,光伏硅料企业的流动资产占比整体相对偏低,低于逆变器、胶膜、组件等环节,整体资产结构较重,具备较高的准入和退出门槛;

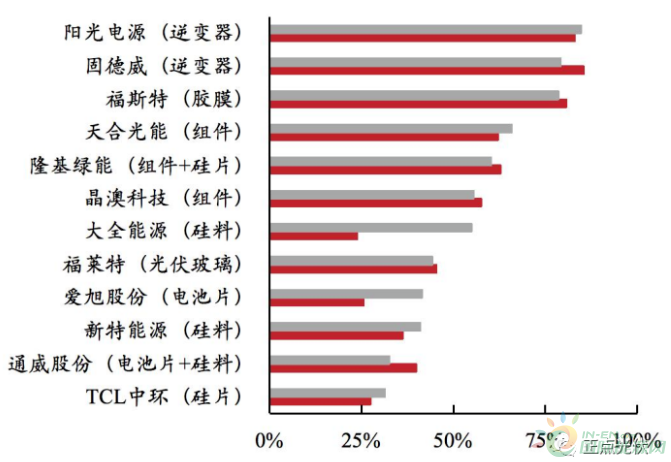

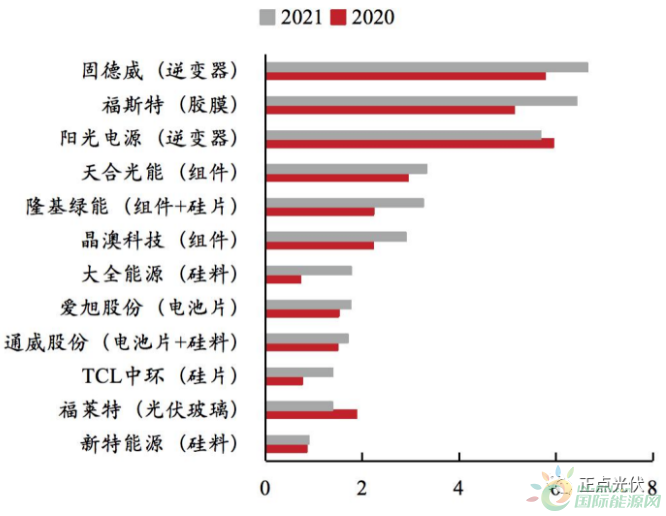

2)低周转:从资产周转率来看,光伏硅料企业整体具有偏低的总资产周转率和固定资产周转率,低于胶膜、组件、逆变器等环节;

3)高ROE:从摊薄ROE来看,光伏硅料行业2021年ROE水平大幅领先产业链其他环节,近年来随着硅料供给持续紧缺,光伏硅料环节的利润空间持续扩张。

图表8.各环节代表企业流动资产占比总资产

图表9.各环节代表企业总资产周转率

图表10.各环节代表企业固定资产周转率

图表11.各环节代表企业摊薄ROE

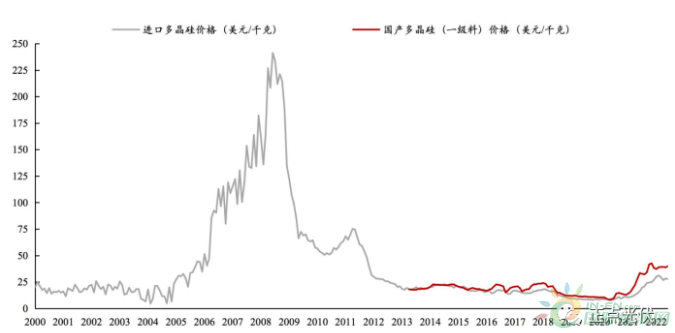

历史价格:阶段性供需错配开启涨价周期,“拥硅为王”时代再现

硅料作为光伏产业链中技术/资金壁垒最高、产能刚性且扩产/爬产周期最长的环节,叠加例行检修、生产事故等增加供给不确定性的因素,相较于其他环节更易出现因供不应求而导致涨价的情况。我们复盘了多晶硅2000-2022年H1的历史价格和供需情况,供需失衡导致光伏行业分别于2005-2008年、2010-2011年、2020-2022年出现“拥硅为王”的局面:

2005-2008年——需求暴增,产能受限,价格暴涨:受欧美补贴政策刺激,光伏需求井喷,因德日技术垄断、扩产产能有限,多晶硅价格由2005年初的28美元/kg左右一路暴涨至2008年中的241美元/kg左右;

2008-2010年——国内产能投放,供需平衡,价格回落:国内企业突破多晶硅生产技术,随着产能投放、供需重新平衡,2010年中硅料价格回落至51美元/kg左右;

2010-2011年——需求超预期,供不应求,价格上涨:2010年光伏需求超预期,硅料因2009年的价格暴跌导致实际扩产速度放缓,最终导致硅料出现短暂供不应求,2011年Q2价格涨至75美元/kg左右;

2011-2012年——产能增加,需求收缩,价格下滑:产能大幅增加叠加需求收缩导致硅料价格连续下滑,2012年底硅料价格回落至20美元/kg左右;

2018-2019年——需求减少,价格下滑,扩产放缓:2018年国内出台531光伏新政,明确降低光伏发电补贴幅度,当年光伏新增装机量同比下降18%,多晶硅需求量受到冲击,价格一路下行至2019年末的8美元/kg左右,硅料企业也纷纷放缓了扩产步伐;

2020年至今——新增产能有限,需求火热,价格上涨:2018-2021年多晶硅盈利状况不佳,导致企业扩产热情减退,新增产能有限,双碳背景下全球光伏装机需求迎来加速,供需紧张导致硅料价格持续上涨至近十年新高,“拥硅为王”时代再现。

图表20.2000.01-2022.07进口/国产多晶硅价格走势(美元/kg)

需求端

1.碳中和背景+平价时代共同驱动光伏新增装机需求,上游硅料同步受益

全球碳中和进程加速,清洁能源为未来大势所趋。2015年,联合国气候变化大会通过《巴黎协定》,提出各方将加强对气候变化威胁的全球应对,把全球平均气温较工业化前水平升高控制在2摄氏度之内,并为把升温控制在1.5摄氏度之内努力。《巴黎协定》的签署加速了全球碳中和进程,全球多个经济体已承诺在2050年前实现碳中和目标。中国是《巴黎协定》第23个缔约方,也是落实《巴黎协定》的积极践行者。中国领导人在联合国气候雄心峰会上宣布:到2030年,中国单位国内生产总值二氧化碳排放将比2005年下降65%以上,非化石能源占一次能源消费比重将达到25%左右(2020年比重在15%左右),风电、太阳能发电总装机容量将达到12亿千瓦以上。在全球碳中和大主题下,发展新能源是大势所趋。

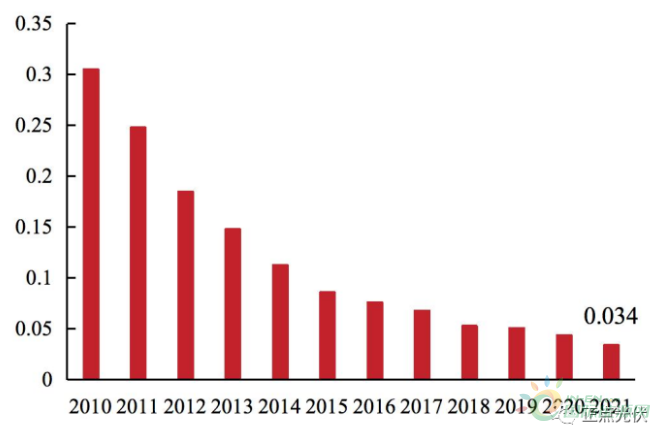

光伏发电成本不断下降,经济性驱动新增装机需求。从全球范围内来看,根据国际可再生能源组织(IRENA)发布的《2021年可再生能源发电成本报告》,全球光伏平准化度电成本(LCOE)由2010年的0.417美元/千瓦时下降到2021年的0.048美元/千瓦时,降幅达88.49%,成本不断下降,经济性大幅提升。从横向对比来看,其他新能源发电方式如海上风电/陆上风电,2010-2021年度电成本降幅分别为60.11%/67.65%,降本幅度较光伏具有较大差距。根据IRENA预测,2022年全球光伏LCOE将降至0.04美元/千瓦时,将低于燃煤发电成本。从中国范围内来看,中国光伏平准化度电成本(LCOE)由2010年的0.305美元/千瓦时下降到2021年的0.034美元/千瓦时,降幅达88.85%,且中国光伏度电成本低于全球水平,性价比更优。

图表21.2010-2021年光伏发电成本骤降

全球光伏装机量持续提升,预计2025年新增装机量达270-330GW。根据IRENA数据,在全球碳中和加速的背景下,叠加光伏发电成本持续下探,经济性不断提升,全球光伏新增装机量由2010年的17.46GW提升至2021年的132.81GW,CAGR达到20.26%。根据CPIA预测,2025年全球新增光伏装机量将达到270-330GW。从全球装机量分布来看,去中心化趋势较为明显,已逐渐由欧洲主导演变成中国、巴西、印度、美国等市场共同崛起的局面,根据IEA数据,2021年至少有20个国家的新增光伏装机量超过了1GW,15个国家的累计装机容量超过10GW,5个国家的累计装机容量超过40GW。

图表24.2010-2021年全球新增光伏装机量

图表25.2010-2021年全球累计光伏装机量

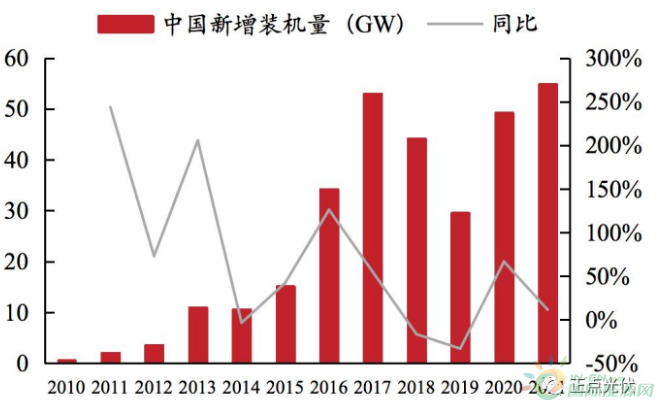

中国光伏装机量快速增长,预计2025年新增装机量达90-110GW。平价时代来临之前,国家政策补贴大幅提升了对光伏电站的投资积极性,驱动了装机量快速增加;平价时代来临后,光伏发电经济性提升,叠加双碳系列政策加持,中国后续装机的增长动力持续充足。根据国家能源局数据,中国新增光伏装机量由2010年的0.61GW提升至2021年的54.88GW,CAGR达50.54%,2021年中国新增光伏装机量占比全球新增光伏装机量约41.32%,是全球光伏装机的主要推动者之一。在双碳政策体系不断完善的背景下,叠加大基地项目和整县政策的积极推进,国内“十四五”期间装机量有望迎来高增,根据CPIA预测,2025年中国新增光伏装机量将达到90-110GW。

图表26.2010-2021年中国新增光伏装机量

图表27.2010-2021年中国累计光伏装机量

2.硅料较主产业链其他环节产能较低,硅片企业长单带动需求增长

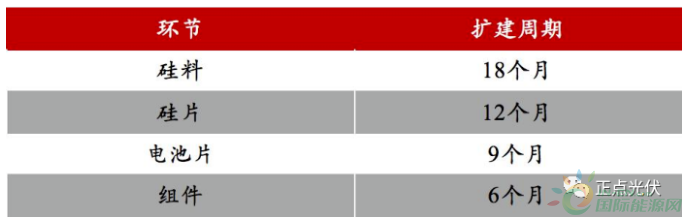

硅料扩产周期较其他环节较长,较光伏装机需求存在错配。硅料行业具有扩产建设周期较长的特点,扩建周期约为18个月,其下游环节硅片/电池片/组件产能扩张较快,分别为12/9/6个月,下游各环节全年产能大幅高于硅料产能,因此在某些阶段可能出现硅料阶段性供给紧缺。另一方面,硅料生产需要保持高开工率,因此季度产出处于较稳定水平,而光伏装机需求存在淡旺季,季节波动性较大,故硅料的供给和光伏装机需求存在一定错配。

图表28.光伏主产业链各环节扩产周期

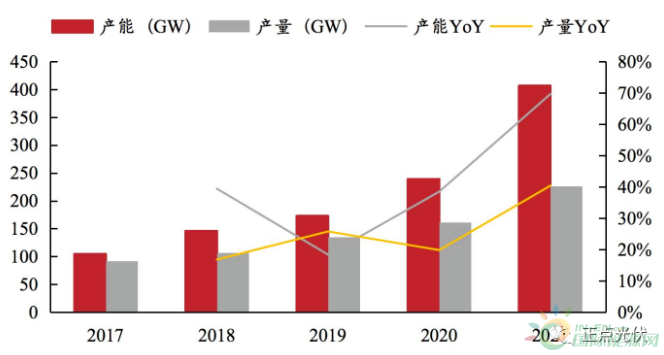

多晶硅的直接下游环节是硅片,硅片大规模扩产带动硅料需求增长。光伏产业链中,与硅料环节绑定最密切的是其直接下游环节硅片端,近年来随着单晶硅片加速完成对多晶硅片的替代,硅片的毛利率快速提升,从而吸引了各大硅片新老厂商大幅扩张产能规模,2021年国内硅片产能达407GW,同比增长69.67%,2017-2021年的CAGR高达40.31%。硅片产能的大规模投产进一步加大了对硅料的采购需求,硅片企业纷纷开始签订硅料采购长单以保障原材料供应,根据各公司公告信息(不完全统计),2022年头部硅片企业锁定硅料长单量达到81.108万吨,与硅业分会预测的2022年硅料产量81.0万吨相比,基本已经全额锁定了全年的硅料产出。

图表29.2017-2021年国内硅片产能产量情况

图表30.2022年硅料行业产出已被硅片企业100%锁定

3.市场空间测算:2022年市场空间将达到64.88万吨,同比+45.10%

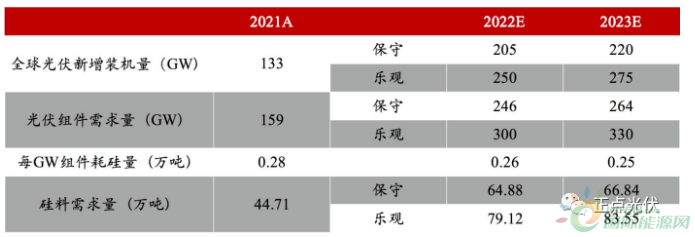

我们假设:

1)光伏新增装机容量:根据CPIA预测,在保守情况下2022/2023年全球光伏新增装机容量分别为205/220GW,乐观情况下全球光伏新增装机容量分别为250/275GW;

2)组件容配比:从技术层面来看,根据古瑞瓦特公司,因为光照条件、安装角度、线路损耗等各种因素,组件效率无法100%输出,大部分时间只有70%额定功率左右,即便天气非常好时只能达到90%的额定功率,故组件容配比不宜为1:1。科学提高容配比可以增加系统收益,降低LCOE,实现整体效益的最大化。从政策层面来看,2020年10月,国家能源局发布的《光伏发电系统效能标准》中全面放开了容配比规定,容配比限制提高到最高1.8:1。古瑞瓦特公司推荐I/II/III类地区分别按1.1:1/1.2:1/1.3:1配置,我们选取平均值1.2:1;

3)光伏组件每GW耗硅量:根据CPIA数据,我们计算得出2021年每GW光伏组件耗硅量为0.28万吨,我们认为未来随着硅片薄片化、金刚线线径下降、以及N型电池普及化带来的电池组件效率的提升,2022/2023每GW光伏组件耗硅量有望分别下降6%/4%,分别对应0.26/0.25万吨;

根据以上假设测算可得:保守预期下,2022年全球光伏硅料市场空间将达64.88万吨,同比+45.10%;2023年全球光伏硅料市场空间将达66.84万吨,2021-2023年CAGR为22.27%。

图表31.2021-2023E全球光伏硅料市场规模测算

供给端

1.产能情况:技术及资金壁垒较高,国内产能引领全球产能增长

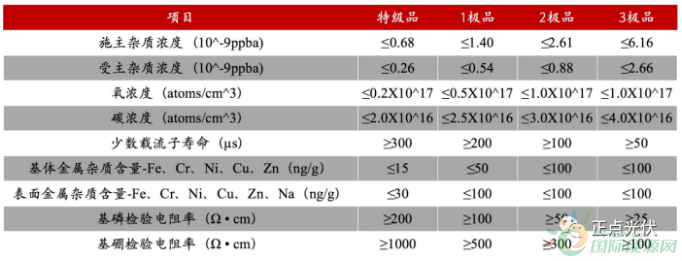

硅料生产具备高技术及资金壁垒,对企业要求较高。硅料行业化工属性较为明显,主要具有“两高一长”的特征:高纯度要求、高设备投资以及较长扩产周期。从纯度要求来看,纯度是衡量多晶硅产品质量的关键因素,根据《GB/T25074-2017》太阳能级多晶硅国家标准技术指标,太阳能级多晶硅纯度要求约在6N-9N,对产品中氧、碳、各类金属等杂质含量均制定了精确标准,杂质水平较高会对下游拉晶环节产生显著影响,因此硅料企业在工艺流程、包装及运输过程均需具备较强的技术优化及管控能力;从设备投资额来看,据CPIA统计,2021年改良西门子法万吨级多晶硅生产线设备投资成本约在10.3亿元/万吨,处于较高水平,产线的重资产属性也因此导致了硅料行业较长的扩产周期。

图表32.《GB/T25074-2017》太阳能级多晶硅国家标准技术指标

国内多晶硅产能持续提升,引领全球产能增长。随着国内低成本的多晶硅产能大规模投产,国外较高成本的多晶硅产能逐渐退出市场,根据国际太阳能光伏网统计及预测,2022年国内硅料产能将达到117.7万吨,同比增长88.92%,约占全球硅料产能的91.52%;全球硅料产能将达到128.6万吨,同比增长66.15%。2023年国内硅料产能有望达到310.2万吨,同比增长163.55%,占全球硅料产能的96.61%;全球硅料产能有望达到321.1万吨,同比增长149.69%。到2024年,国内硅料产能有望达到369.2万吨,2021-2024年的CAGR为80.96%;全球硅料产能有望达到380.1万吨,2021-2024年的CAGR为69.98%。

图表33.全球硅料年末产能统计及预测(万吨)

风险提示

提示一:上游原材料价格波动超预期。多晶硅成本中工业硅、电费成本占比高达70%左右,若工业硅价格和电价出现大幅波动,可能将导致硅料成本上升、影响硅料企业盈利能力。

提示二:行业产能供给释放超预期。2022年Q4将迎来大量在建硅料产能的集中投产,若硅料产能释放超预期,或将导致2023年硅料供给过剩,长单交易价格松动,硅料价格或将步入下行周期,进而影响硅料企业的盈利能力。

提示三:光伏相关政策落地不及预期。多晶硅需求受光伏装机驱动,若国内风光大基地、整县推进分布式光伏等相关政策推进不及预期、国内外产业政策变动、补贴或扶持政策发生重大变化,或将导致光伏装机量增长不及预期,进而影响硅料需求。

切换行业

切换行业

正在加载...

正在加载...