在光伏电池片中,银浆是除硅片外,成本占比第二的材料,约占光伏电池片成本的10%。

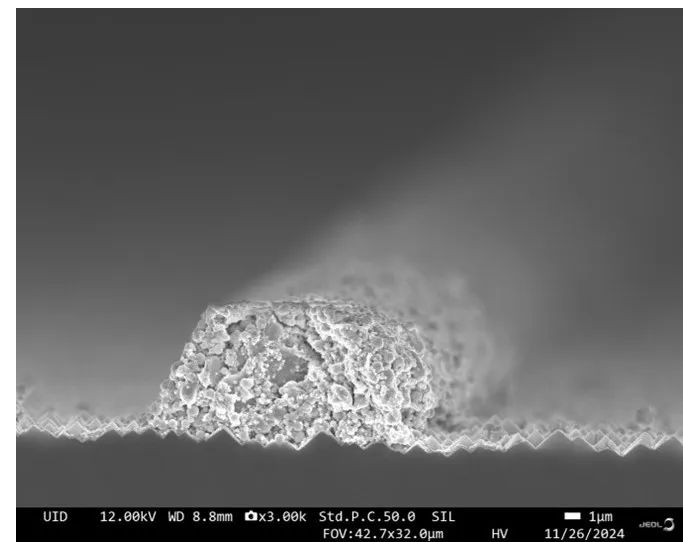

导电银浆是太阳能光伏电池制造的关键原材料,作为金属化电极直接影响光伏电池的光电转换效率与光伏组件的输出功率,是推动光伏电池技术革新与转换效率不断提升的主要推动力之一。

由于正面银浆技术发展趋势受下游光伏电池片及组件行业技术革新影响。一方面,随着以 MBB等主栅技术的推广,电池单位正面银浆消耗量呈现下降趋势;但另一方面,以N型晶硅电池 为代表的电池技术市场占有率逐步提升,其对正面银浆的单位消耗量高于P型电池。根据中国光伏协会数据,2021年,p型电池正银消耗量约71.7mg/片,背银消耗量约24.7mg/片,TOPCon 电池片正面银铝浆叠加背银的消耗量约145.1mg/片,异质结电池双面低温银浆消耗量更是高达 约190mg/片。并且用于TOPCon的高温银浆、HJT的低温银浆,价格高于PERC用的高温银浆,向N 型电池转型对银浆意味着量价齐升。

根据全球装机增长情况,测算2024年全球光伏银浆需求量在4960吨,2021年-2024年保持 年均增长12%左右,主要受益于装机增长及N型电池比重提升。

银浆主要受限于上游银粉,受限于国外产能

光伏银浆的上游是银粉、玻璃氧化物和有机载体,其中银粉对光伏银浆的性能影响较大,在形态、一致性要求较高,目前主要为国外企业垄断。银粉主要厂商有日本DOWA公司(DOWA ELECTRonICS MATERIALS CO.,LTD)、美国AMES公司(Ames Goldsmith Corporation)等,其中 DOWA公司在全球光伏银粉的市占率超过50%,具有一定垄断地位,是光伏银浆行业的首选银粉 供应商。国内光伏银粉的厂商包括苏州思美特、山东建邦、宁波晶鑫电子材料等,虽然国产银 粉产品在某些单项性能和进口银粉不相上下,但是在品质的一致性和稳定性上仍有一定的差距,无法动摇国外厂商的市场主导地位。

银浆国产化及低温银浆推动龙头企业市场集中度提升

1.光伏降本压力推动正面银浆国产化进程。

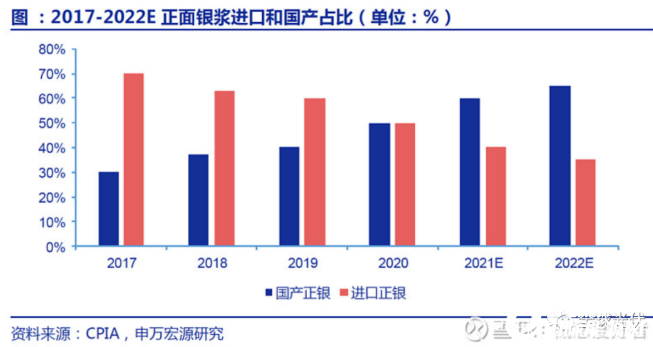

我国光伏银浆产业起步较晚,早期主要以进口为主。受益于国家光伏产业政策扶持,光伏银浆市场逐渐开始国产化。按位置及功能分类,光伏银浆可分为受光面的正面银浆与背光面的背面银浆。相较于背面银浆,正面银浆需满足更多发电功能,因而其在含银量、银浆细度等方面具有更高的技术要求,存在产品溢价。由于国产银浆产品在产品性能、性价比等方面具有较大优势,以正面银浆为主体的高温光伏银浆市场进一步加快了国产化进程。

正面银浆国产化率约为50%,国产替代空间广阔,聚和、帝科等国内企业进入正面银浆行业前五。背面银浆已全部实现国产化,其中市占率前五的厂商分别是儒兴、光达、大洲、正能、优乐。

2.高温银浆基本实现国产化,低温银浆国产化不足。

高温银浆作为光伏银浆市场主体,近年来已出现了明显的国产替代趋势。另一方面,由于当前 HJT电池渗透率较低,低温银浆市场规模较小,而原材料又受日本厂商限制,因此低温银浆国产化尚处萌芽阶段。整体来看 N 型电池浆料的国产化程度仍较低,约为 20%左右。目前 HJT 低温银浆市场占有率最大的供应商是来自日本的 KE,国内厂商中天盛、晶银、聚和、帝科都有一些较为稳定的产品。

六,投资策略目前光伏全产业链国产化基本完成,银浆环节尚有较大的国产替代空间。此轮格局调整中,具备技术优势与资金优势的国产厂商预计受益于马太效应实现市占率进一步提升。

需求端方面,终端装机高景气度及电池片技术迭代支撑银浆需求,产品结构转型在即;供给端方面,国产厂商产品已经趋于稳定,加速推动国产替代进程,此外由于前两天行业利润较低,加上龙头扩产速度加快,所以行业集中度进一步提高,供给趋于稳定而非大幅增长。

主要公司

帝科股份:公司是国内光伏正面银浆的龙头企业,深耕光伏银浆技术研发。

苏州固锝:公司系国内低温银浆开拓者,稳居银浆供应第一梯队。

匡宇科技:公司系正面银浆生产专业化厂商,积极投入产品研发。

聚和股份:公司是正面银浆国产厂商龙头,积极推动正银国产化替代

切换行业

切换行业

正在加载...

正在加载...