今年以来,随着下游需求的增长,大尺寸电池片达产率持续攀升,出现产能紧张、供不应求的局面。

中信建投证券分析师朱玥认为,四季度大尺寸电池将出现硬缺口,产业链各环节利润即将迎来再分配,价值有望流向大尺寸电池片环节。

其中,大尺寸新技术电池组件将是下半年光伏板块最大机会所在:

“由于大尺寸电池产能供不应求、新技术电池贡献超额利润、上游产能释放利润向下游转移,预期后续电池环节盈利能力有望持续保持较高水平,尤其高效电池技术2022年迎来产业化元年、2023年进一步放量,电池企业盈利空间还将持续释放,估值、业绩有望迎来较大弹性。”

“盈利低位+新技术切换”,2022年大尺寸电池产能增长速度明显放缓

根据PVInfolink的统计,2021年大尺寸(182、210)电池产能由年初的53GW 增加至年底的255GW。2022上半年,部分小尺寸PERC电池改造为大尺寸,大尺寸产能增量90GW。

中信建投预计下半年大尺寸PERC产能增量仅有57GW,2023年上半年则几乎没有。

对本轮PERC电池扩产放缓,中信建投认为主要基于两个原因:

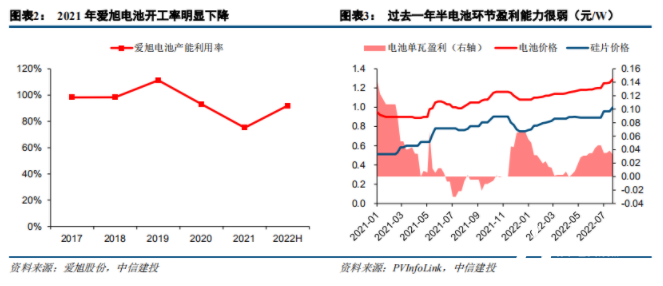

1. 2021年以来上游硅料涨价挤压,导致电池环节盈利能力长期处于低位,并且期间电池片厂商产能利用率大幅下降。

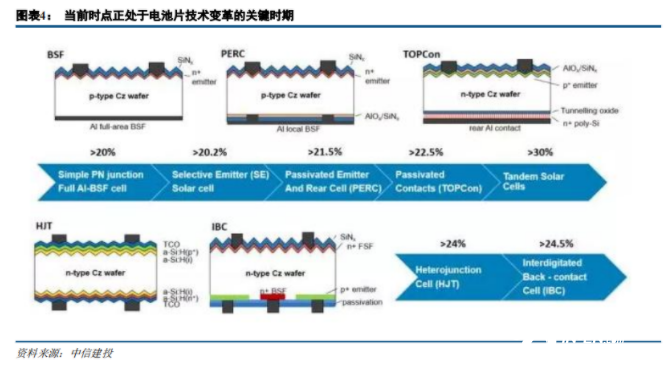

2. 电池技术切换期,扩产PERC电池可能会面临技术迭代风险,实业观望情绪浓厚。

目前市场PERC电池平均量产转化效率约23%-23.5%,已逼近效率极限,亟需新一代高效电池技术替代。N型电池效率提升潜力大、投资成本不断降低,本轮光伏技术变革将由 P 型电池转向N型电池(TOPCON、HJT、IBC)。

Q4硅料产能释放后,大尺寸电池将出现硬缺口

相比小尺寸产品,182、210等尺寸组件能够降低产业链通量成本,是行业优质供给。

中信建投预计,下半年硅料供给释放将带动行业需求放量,大尺寸电池将出现硬缺口:

1. 硅料供给及大尺寸PERC电池有效产能将在四季度出现剪刀差:

12月大尺寸PERC电池单月有效产能预计为 31.39GW,小于硅料的单月产出37.29GW,并且在2023年上半年大尺寸PERC和硅料产出的差距将进一步拉大。

2. 在大尺寸PERC电池基础上进一步考虑新电池技术供给,包括天合、晶澳的 TOPCon、隆基 HPBC、爱旭ABC等,2022年12月,大尺寸PERC+大尺寸新技术电池有效产能将达到35.87GW,相比于硅料供给低1.42GW,预计今年四季度以及明年上半年,优质电池产品仍然存在供给缺口。

大尺寸电池供不应求,溢价能力逐步增强

2021年初以来,硅料新增供给有限叠加下游硅片环节产能快速放量,导致硅料价格不断上涨,硅片环节因此也对电池片环节保持着较强的溢价能力。

中信建投表示,硅料价格对于电池片盈利能力弹性极大,后续随着Q3硅料产能逐步释放,产业链各环节利润即将迎来再分配,下游电池、组件环节预计将有所改善:

“当前硅料价格为300元+/kg,硅料降低10元,对应成本下行3分/W,当前头部厂家的大尺寸PERC电池片盈利平均为4-5分/W,我们预计Q3-4的PERC电池盈利能力仍可以预期持续提升。”

2022年电池盈利有望迎来反转

2021年以来,由于上游硅料、硅片紧缺,成本快速上升,导致电池环节盈利能力持续下降,相关公司股价也出现波动,电池环节投资收益相对有限。

中信建投认为,2022年电池盈利有望迎来反转。

“我们发现头部电池企业电池盈利能力从去年Q4以来持续上升,其中部分厂商Q2甚至实现5分/W以上PERC电池净利润水平。”

同时中信建投指出,新技术加持将更利好一体化龙头和电池片环节的战略地位:

“新技术尚有明显壁垒,核心掌握在电池+组件公司手中,设备商难以提供整线解决方案意味着行业若盈利提升也很难大规模同质化扩产,新技术掌握者将有明显优势,通威、钧达等掌握第三方新技术的公司产能将被中小组件厂争抢产能。”

切换行业

切换行业

正在加载...

正在加载...