近日,帝科股份通过收购江苏索特获取原杜邦Solamet光伏银浆业务有了进一步消息。

帝科股份透露,公司在召开股东大会后,已向交易所正式提交了收购江苏索特的申报文件,后续等待交易所以及证监会审核。

光伏银浆是太阳能电池研究与制造最核心的原料之一,在国内光伏行业过去十几年的发展中,光伏银浆供应长期为杜邦、三星SDI、贺利氏等国际巨头所主导。

其中,杜邦公司旗下Solamet品牌深耕电子浆料行业三十余年,是光伏导电浆料领域的开创先驱与技术引领者,拥有领先的技术及专利优势。

2021年7月1日,江苏索特完成对美国杜邦公司旗下Solamet光伏银浆业务的全方位收购。同年12月,帝科股份公告拟12.47亿元收购江苏索特100%股权,交易完成后,帝科将通过江苏索特掌握Solamet光伏银浆业务的知识产权、产品、技术、人员、生产主体等全部资产。

该收购消息一经发出,迅速获得行业各界的很大关注。此事件背后,让外界看到了国产光伏浆料品牌的崛起与外资巨头的式微。

作为国产光伏导电浆料龙头公司,帝科股份近几年的发展十分迅速,此次收购事件背后有什么目的?公司出于哪些方面的考虑展开此次交易?于帝科股份而言又将有怎样的意义和收获?日前,帝科股份董事长史卫利及公司高层团队就这些问题接受了PV-Tech的采访。

收购背后:知识产权、技术沉淀、品牌博弈

帝科股份为什么收购索特,即原杜邦Solamet这部分资产?

“帝科收购了江苏索特之后,也就收购了杜邦的这些专利,会为中国光伏产业排除悬在银浆这个关键核心原材料上的知识产权风险,能够极大地助力中国光伏产业全球化发展,我觉得这个意义是非常重大的。”帝科股份董事长史卫利指出。

据了解,截至2021年12月30日,Solamet业务累计取得自研授权的发明专利216项,拥有应用于TOPCon银浆的核心技术所对应的已授权专利为90项,应用于HJT银浆的核心技术所对应的已授权专利为15项。

史卫利表示,虽然过去几年,光伏产业国产化发展比较快,国产银浆占比不断攀升,但是国内厂商对这一复杂材料体系的理解还是欠缺的。杜邦是整个高温烧结银浆的鼻祖,有30多年的创新发展史,技术积累非常深。国内银浆相比杜邦,无论对体系理解、技术沉淀、知识产权专利、新技术应用等方面都逊色不少。

回顾过去整个太阳能电池发展历史,从多晶时代、黑硅、PERC到N型电池,每一个时代都由杜邦引导,推出标志性浆料产品来大幅提升太阳能电池的转化效率。而对于眼下热门的N型电池,如TOPCon、异质结电池,以及应对其他不同的新技术,杜邦都有一系列产品组合,他们在新产品上的开发能力非常强。

我们非常看好杜邦在整个导电银浆领域的技术积累和沉淀,他们有全行业最强大而广泛的知识产权组合,整个专利包涵盖了原材料机理的研究、制备以及产品配方技术体系,这些能够有效弥补整个国产浆料机理研究薄弱的局面。对于帝科,通过这些技术的整合能够进一步夯实我们在这一领域的技术地位,同时强化对下一代电池的竞争力。

另外,Solamet这个品牌在海外有非常强的品牌效应,市场知名度非常高,国内的银浆厂包括帝科在海外市占率是比较低的,我们希望通过这次收购能够强化公司在整个海外市场的市占率以及影响力。

下一代技术:N型TOPCon最先来临

在Solamet专利包中,有一项备受关注的技术专利,即P型电池和N型TOPCon及IBC电池导电浆料领域核心必要的基础专利——铅碲技术专利。

帝科股份公告中提到,这一铅碲技术专利不仅仅用于当下主流的P型电池技术,还用于市场公认的下一代主流N型TOPCon电池及IBC电池。铅碲玻璃是N型TOPCon电池浆料中不可或缺的核心材料。

2016年,Solamet就在行业内率先推出了TOPCon电池全套金属化浆料解决方案,是最早推动N型电池金属化开发和量产实践的浆料供应商。

眼下光伏行业进入新一轮技术迭代窗口期,帝科此时的收购“意图”不言而喻。

对于下一代技术,史卫利不讳言地说:“对于材料厂商来讲,我们觉得每一种技术都有可能性,只不过哪一个更早来临,哪一个晚一点。从目前的市场来看,N型TOPCon肯定是最先来临的一个。”

他说,过去几年,帝科一直在配合客户做大量的研发,目前在N型TOPCon技术上,我们有全套的产品组合,包括正面副栅银铝浆、正面主栅银浆、背面副栅银浆、背面主栅银浆,并且已经是行业的主流品牌,全套产品组合已经处于大批量出货的阶段,2022年以来多次协助行业领先客户实现25%以上的TOPCon电池转换效率世界纪录。

目前,帝科已经是晶科、中来、韩华等TOPCon电池领先企业的主要供应商之一,随着整个下游的客户需求增长,我们的出货量会更大。

异质结产品,我们觉得相比TOPCon成为主流的时间点可能会稍微晚一些,但是它在短时间内会有一定的市占率,帝科在这方面也做好了充分的准备。

另外,IBC技术也有可能会紧接着TOPCon成为下一个主流技术,在IBC领域我们也加大了研发投入,并在过去几年一直有相应的产品规模化用于IBC电池。特别是最近一段时间受到广泛关注的P型IBC技术,我们也保持高度关注和积极的研发投入。

作为材料厂商来讲,我们对哪一个技术能先到、后到有自己的一个判断,然后随着市场化进程,会对相应技术倾注更多的研发投入。

随着终端差异化的应用场景越来越广阔,大家不用像过去一样都在一个技术路线上走,可以走一些差异化路线,其实这对于我们光伏产业整体利润率偏低的情况是有改观意义的。

这些差异化应用过程会展现出来一个特点,就是不管TOPCon、HJT还是IBC,金属化浆料的重要性比以往都要高,已经成为转化效率提升的重中之重和成本突破的关键。

在未来的下一代技术发展过程中,金属化浆料扮演的角色将越来越重要,从我们跟客户互动过程中以及客户对我们的诉求中,都能清晰地感受到这一点。

因此,下一代电池技术路线的推出,对于浆料市场来说都是一个利好,因为整体浆料的使用量、单片和单瓦浆料使用量都会有一个显著上升。

比如TOPCon电池,它因为双面对称结构,单片的银浆用量接近PERC电池正银的两倍,异质结浆料用量是PERC正银的接近三倍。

帝科作为光伏银浆领域的全球领先企业之一,会在其中得到很大的收益,这也是我们为什么在下一代电池银浆研发上做重点投入,也是为什么我们愿意从战略上和索特携手的原因之一。

出货与新业务

在帝科2021年的光伏浆料出货中,P型占据主导,N型已经有一部分出货。与此同时,公司规划的新产能工厂也在稳步建设中,预计第四季度将建好,到年底整体年产能将超过1000吨,将进一步推动今年的出货规模增长。

史卫利透露,随着下游客户实际产能的释放,预计今年N型产品出货量会更大,公司整体浆料产品的出货量也将有大幅度的提升。

在光伏产业之外,帝科也在向半导体电子领域延伸。

帝科2021年年报数据显示,报告期帝科股份实现营业收入28.14亿元,同比增长77.96%,其中半导体封装导电粘合剂业务成为其发展最快的增长极,营收增长高达301.87%。

据悉,从2019年开始帝科这一领域的布局逐渐获得小批量收入,其面向LED芯片、IC芯片封装推出的DECA 200、DECA 400产品系列取得了相关突破。

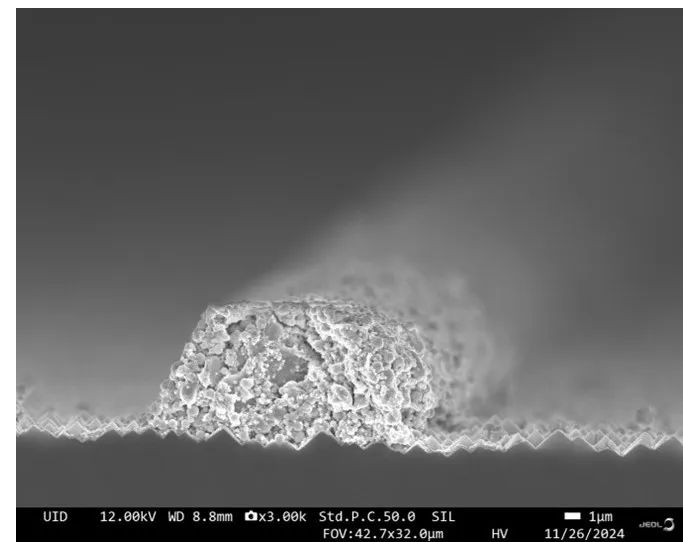

今年3月,帝科股份推出了应用于功率半导体封装的低温烧结银导电粘合剂——DECA600-15K,为业界提供了领先的国产化替代方案。

“DECA600是一款低温烧结银产品,它相对于传统的锡膏互联有非常高的可靠性和散热性能,还能够显著降低芯片热阻、提升芯片使用寿命,这是未来功率半导体行业大规模发展的重点方向,覆盖下游环节会很多,包括新能源汽车、手机快充、IGBT等领域。

我们的目标是希望通过未来三五年的时间努力进入全球一线供应商的行列,这个过程中不可避免的要和德国汉高、日本京瓷、日立这样一些海外龙头企业竞争。

目前这一环节基本上处于进口厂商绝对垄断的局面,我们希望在半导体关键电子封装材料环节国产化突破上贡献自己的力量。”史卫利说道。

切换行业

切换行业

正在加载...

正在加载...