全球光伏市场爆发前夜,国内产业链龙头通过一场跨国并购,进一步巩固其在关键的光伏正银领域的优势地位。

2021年12月31日,帝科股份发布公告披露了其收购计划的最新进展,帝科股份计划发行股份收购江苏索特募集配套资金。

随着相关交易信息渐次披露,作为后起之秀的国产光伏正银领导企业凭借一次蛇吞象式并购,两家全球排名前五的正银巨头的合并,是一场站在光伏产业新周期起点的主动谋局之战。

随着杜邦、三星等海外巨头渐次撤出光伏银浆市场,国产产业链龙头已经开始掌握这一在光伏产业中影响巨大的领域。

上海并购基金、深圳富海等财务投资人联合产业投资人一起出资12.47亿元主导的江苏索特买下杜邦公司旗下的光伏银浆业务,包括全部知识产权,然后原价转手帝科股份,财务投资人获得帝科股份的股权,这一交易的形式设计,是一个让产业投资者、财务投资人共赢的经典跨国并购案例。

考虑到当前银浆在光伏产业的技术升级当中的重要意义,时值全球光伏产业起飞前夜,中国光伏优势逐渐显现,知识产权专利纠纷不断的当下,这一产业并购的受益者远不止交易参与者。一家中国产业链领先者拿下光伏银浆鼻祖企业业务,必将惠及中国光伏产业链整体,乃至全球光伏产业新电池技术的演进,以及双碳目标的实现。

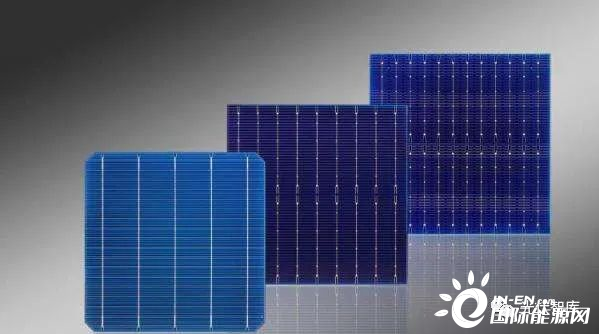

正银浆料是通过丝网印刷将银浆印刷在晶体硅片上,然后经过烘干和烧结工艺在硅片表面形成电极或电路。在光照条件下,硅片中的 p-n 结产生的光生电子会朝着电池正面电极运动,空穴朝着背电极运动。如果电子运动到正面电极之前未被缺陷或杂质复合就会被电极收集,进而形成电流流至外电路,直接发电。浆料的质量和性能对晶体硅太阳电池的效率有重要影响,近年来晶体硅太阳电池转换效率的提高大部分要归功于浆料的改善,尤其是正银浆料。

银浆的原材料构成:正面银浆的原材料:银粉、玻璃氧化物和有机树脂和有机溶剂,占比分别为 96.78%、2.62%和 0.05%,银粉是最主要的原材料。

目前生产正面银浆用银粉厂商主要包括日本DOWA、美国 AMES 等,现有光伏银粉供应商中,日本 DOWA 银粉产品粒径范围小、表面有机包覆较好、分散性良好、质量稳定,且产能充足。DOWA 占据了全球一半以上的正面银浆银粉市场,部分下游大客户出于对正面银浆质量、稳定性等因素考虑,也要求正面银浆生产企业使用DOWA 银粉作为原材料。

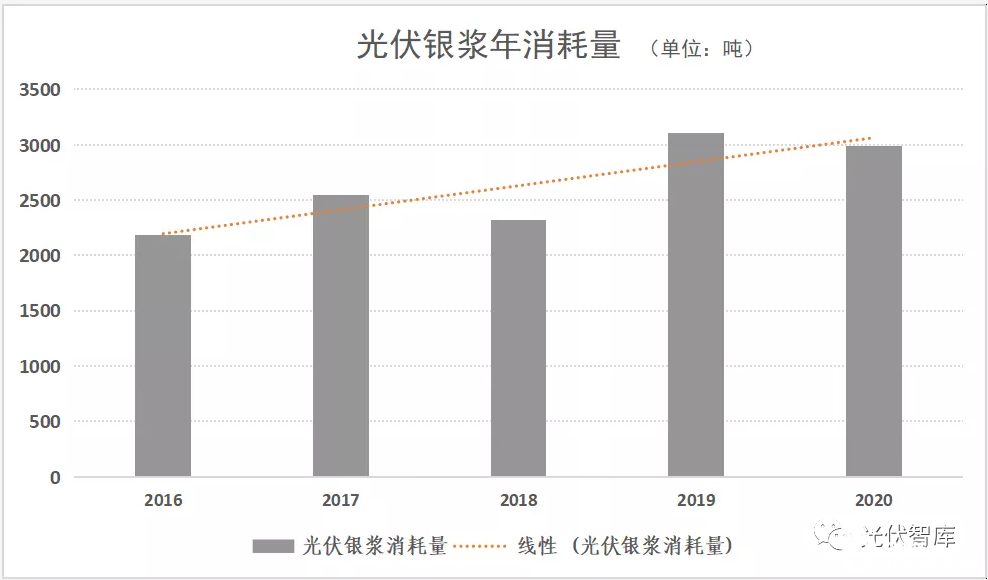

2016年至2020年,全球及我国光伏银浆总消耗量呈现波动增长的态势,2016年全球光伏银浆用量为2183吨(中国光伏银浆总耗量为1585吨),2017年2546吨,2018年为2321吨,2019年为3101吨。2020年度,全球银浆总耗量达2990吨(其中:正面银浆耗量2137吨、背面银浆耗量853吨),我国光伏银浆总耗量达到2467吨(其中:正面银浆耗量1763吨、背面银浆耗量704吨),较2016年增长了55.65%,占全球需求总量的比例达到82.51%。

2020年度正面银浆市场领域,全球正面银浆总消耗量为2137吨,我国正面银浆总消耗量为1763吨。公开资料显示,聚和股份正面银浆销量为500.73吨,全球市场占有率为23.43%;帝科股份正面银浆销售328.25吨,全球市场占有率为15.4%;苏州固锝正面银浆销量154.01吨,全球市场占有率为7.2%。3家企业合计销售正面银浆近1000吨,全球正面银浆市场占有率达到46.3%。

近些年,银浆行业多家头部企业上市成功,推动产能建设的加速和产能利用率的提升,国产银浆的市场占有率,已从2017年的20%,提升至2020年的50%左右,2021年的市场占有率将进一步提高。公开资料显示,帝科股份、苏州固锝的正面银浆产能均将达到年产500吨,聚和股份拟IPO募资建设年产1200吨正面银浆项目。

帝科股份在此次的系列公告当中,首次披露了所购资产的详细信息,包括了杜邦公司旗下的Solamet光伏银浆业务部,包括了杜邦公司该业务的生产主体东莞杜邦,以及230多项光伏银浆专利,还有相应的研发、技术、销售等团队以及业务合同、客户资源等。杜邦公司下属的光伏银浆业务将尽入帝科麾下。

最直接的变化来自于营业收入和市场份额的提升。帝科股份重组报告书(草案)信息显示,2019年、2020年原杜邦Solamet业务的营业收入分别为13.98亿元、12.75亿元。合并之后,Solamet原有的国内外客户网络也与帝科合并,帝科集团整体的营业收入、市场份额将大幅提升。

光伏正面银浆在整个光伏电池片的面积占比不大,但是,在整个光伏电池成本当中占比超过10%,在非硅成本当中的占比超过了30%。因此,光伏银浆技术的进步,对于光伏发电效率的提升、成本的降低起到了至为关键的作用。

当下,资本市场广泛关注P型电池向N型电池的技术升级进展,其中,关键看点也在于正面银浆的性能与成本。TOPCon、HJT所代表的下一代光伏电池技术,银浆的使用量是P型电池的2-3倍。

帝科股份重组报告书(草案)信息透露,杜邦PV系列银浆在N型TOPCon、HJT电池领域已有多系成熟产品,只待这一交易完成,帝科股份必将会着重推动这些产品的市场发展。

延伸阅读(雪球):

1、银浆需求增加

光伏N型电池增加银浆消耗

2020年P型电池银浆耗量约107.3mg/片,N型电池中TOPCon电池片银浆耗量约164.1mg/片,HJT电池双面低温银浆耗量约223.3mg/片,较P型电池分别高出53%/108%。

以 N 型晶硅电池为代表的电池技术市场占有率逐步提升,其对正面银浆的单位消耗量高于 P 型电池。为正面银浆增加了新的市场需求。

光伏行业的装机量提升

预计到202年全球光伏装机将达到400GW,今年光伏装机预计在165GW。

国产化比例提升

2020 年 P 型正面银浆国产化比例达到50%,未来有望实现加速替代。低温银浆领域,海外厂商如日本京都电子、贺利氏、LG、Nmics、杜邦等具备先发优势,国产厂商加速推动国产替代进程,国内厂商聚和股份、帝科股份均有较为稳定的产品,整体来看,N 型浆料国产化比例达到 20%。预计到2025年国产银浆占比将提升到70-80%。

1、关于HJT新型浆料储备情况

HJT进入第三代浆料,银包铜和主栅都有储备。第三代降低了银含量和粘度,提升了电性能和效率,可以降低到90%左右的银含量。不同的客户端HJT银浆不同,电阻率、拉力、粘度、固化温度、效率都有要求。国内企业做到24%没问题,好一点的24.3%也可以,实验室可以做到25%+。

HJT主栅国内企业在国庆节前刚刚突破,以前国内企业主要做细栅。到明年的时候看银包铜能不能上主栅,细栅要求拉力更小,是单次印刷。主栅生产流程比较多。

2、银包铜

银包铜最大的问题是可靠性问题,比如拿银包铜产品去测,下游电站愿不愿意用银包铜跑25年,没有人敢说。所以其实不是理论的问题。电镀也是很多年前就有了,现在的问题是谁敢用电镀的产品去做电站,银包铜也是。但是纯银电子迁移基本是0。银包铜和电镀都不是新东西,很早就提出来了,包括在十年前的无锡尚德,他们最早提出电镀,但是失败了,这也是他们失败的原因之一。现在是在纯银浆料里掺银包铜进去,然后不断增高比例,比如现在是30%,未来60%,再过度到100%,真正到100%的时候成本会下降。

今年HJT低温银浆有量产的,但是银包铜是没有量产的,HJT可以到吨级。上半年出货1.7吨HJT,去年全年出了1.6几吨,上半年已经超过去年全年。

银包铜效率提升、电阻下降、粘度改善也都是有的。HJT是要全产业链成本下降,银浆只是一个部分,包括设备、印刷、拉力、电阻、效率都在做。

切换行业

切换行业

正在加载...

正在加载...