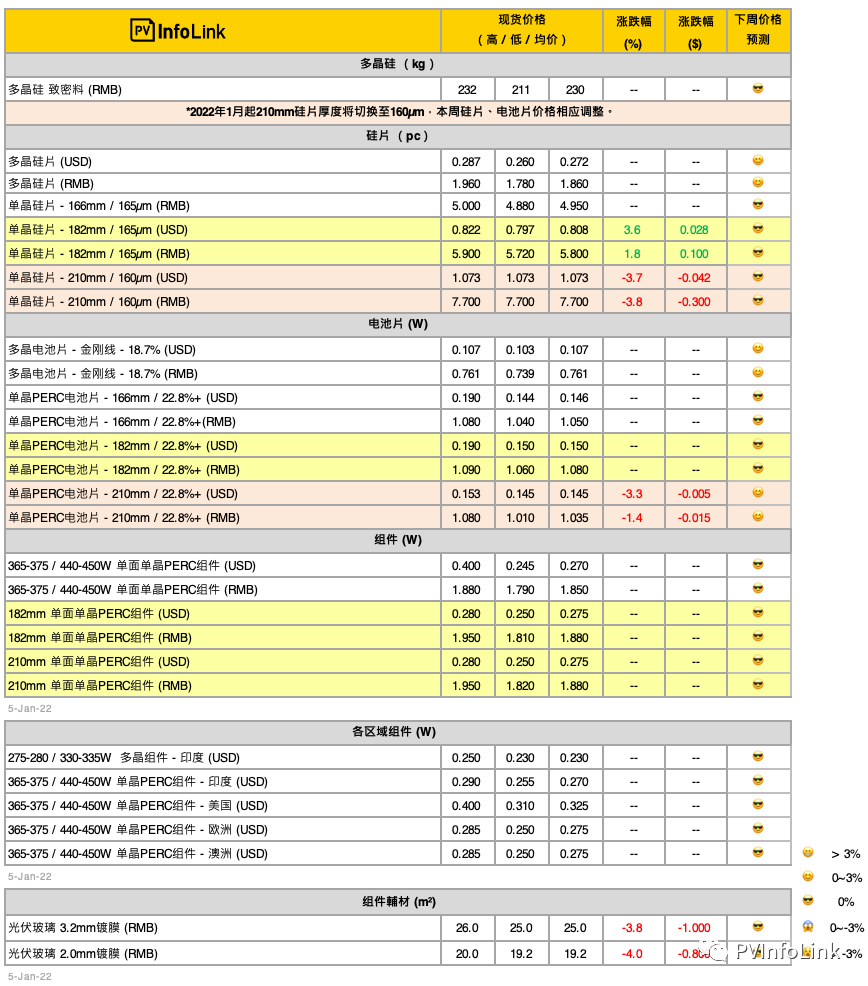

[调整公告] 2022年1月调整如下:

多晶硅片公示价格主要针对157mm尺寸、175μm厚度的规格,后续视市场变化情况酌情调整。

210mm单晶硅片公示价格对应的厚度由170μm切换到160μm厚度,本周硅片、电池片价格相应调整。

取消158.75mm单晶硅片、单晶电池片公示价格。

因应市场价格变动,取消365-375 / 440-450W海外组件现货价格。

国内组件价格以当周交付价格为主,均价主要统计以集中式、招开标项目之一线厂家价格为主,高价将以分布式项目为主,而低价将反映二线厂家价格为主。

价格说明

PV Infolink的现货价格主参考超过100家厂商之资讯。主要取市场上最常成交的“众数”资料作为均价(并非加权平均值)、但每周根据市场氛围略有微调。

PV Infolink现货价格信息中,人民币价格皆为中国内需报价,而美金显示之价格则为非中国地区的海外价格,并非人民币直接换算美金。

多晶硅片公示价格主要针对157mm尺寸、175μm厚度的规格,后续视市场变化情况酌情调整。

单晶硅片报价158.75、166、182mm单晶硅片价格为165μm厚度,210mm为160μm厚度。薄片价格按照公式进行折算。

组件瓦数166组件瓦数为365-375 / 440-450W。182组件瓦数为535W-545W,210组件瓦数540W-550W。

组件价格由于原来的单晶PERC海外组件均价栏位考虑了较早签订的订单及交货周期,在价格变动较快时会有较滞后的情形。如需了解组件现货价格,亦可参考 "高价”栏位。

国内组件均价以当周交付价格为主,主要统计以集中式、招开标项目之一线厂家价格为主,高价将以分布式项目为主,而低价将反映二线厂家价格为主。

11/16美国201税率调整为15%、且双面组件免除201税率,因税率变化大,美国地区价格改以FOB报价(不含税及运费)。

印度价格为FOB报价不含关税。

硅料价格

新年伊始,硅料环节迎来新产能的陆续投产,月度新增供应量环比小幅增加,但是新产能爬坡和完全释放仍需时日。

截止本周观察,整体价格下行速度放缓、跌幅继续收窄。买卖双方正在进一步接触,价格谈判进入到比较密集阶段。致密料主流价格缓降至每公斤人民币223-234元范围,头部厂家的成交价格陆续呈现个别分化现象,低于此价格区间亦有在一定限定条件下成交。预计随着主力签单采买节奏陆续放缓,以及硅片环节价格的回调和盈利水平暂时得以止跌,本月硅料主流价格继续下探的动力暂时搁置,预计春节假期来临之前、短期下行空间有限。

硅片价格

硅片环节受到下游需求提振、短期内需求集中和上下游去库存加速的综合影响,本周价格方面继续反应。

个别规格的硅片价格继续小幅反弹,继上周166mm/165μm尺寸规格的单晶硅片价格小幅回升后,182mm/165μm尺寸规格的单晶硅片主流成交价格由每片人民币5.7元反弹至5.8-5.85元水平,并且市场现货报价中不乏5.85-5.9元范围的报价。

前期硅片环节相对低迷的稼动水平使得单月整体产量增长停滞,以及低价出货期间超跌的价格刺激库存消化,而且拉晶环节稼动攀升需要更多爬坡时间,所以当前单晶硅片的市场实际可流通供应量其实有限,促成短期供应通道受阻。预计随着生产力逐步提升,供应增量,单晶硅片价格仍将恢复至相对平稳水位。

电池片价格

一月电池片开工率相应上调至60-70%的水平,电池端对硅片需求提升也使得上游硅片价格小幅反弹,连带电池片厂家也酝酿涨势、期望M6/M10/G12电池片售价上调每瓦1-2分人民币。

本周价格尚且保持稳定,M6持稳在每瓦1.05元的水平,M10电池片价格本周交付每瓦1.07-1.08元人民币价格,而G12电池片因应硅片厚度调整本周价格调整为每瓦1.035元人民币的价位。相对上周也暂时稳定。

新一轮的订单洽单仍在进行,然而组件端采购力道在价格每瓦1.08元人民币的水位开始疲软,年节前电池端涨价动力恐怕有限。当前仍看好单晶电池片有望跟随硅片走势波动、维持一定的利润水平。

多晶部分,本周价格暂稳在每片3.5元人民币,考量多晶硅片后续仍有机会出现涨势,再加上生产多晶电池片厂家数量减少,印度拉货力道增加,价格开始有上扬倾向。

组件价格

元旦假期结束,本周执行价格以前期订单交付为主,国内一线厂家主流交付价格166 单玻价格约每瓦1.85-1.88元人民币,500W+单玻组件价格约每瓦 1.88-1.92元人民币,二线厂家166 单玻交付价格约每瓦1.79-1.85元人民币,500W+单玻组件价格约每瓦 1.81-1.85元人民币。供应链价格受到硅料渐趋稳定后,厂家对于节前的组件价格也暂时稳定。

目前海外地区价格稳定,一季度欧洲、印度市场需求调升,本周价格以前期价格为主,目前166 单玻价格约每瓦0.27-0.275元美金、500W+单玻组件约每瓦 0.275-0.28 元美金。