由于材料和物流成本高企,Array Technologies公司的利润暴跌65%,这家太阳能跟踪器供应商声称,由于被此前签署的低价订单拖累,公司目前处在利润率“低谷期”。

位于新墨西哥州Albuquerque的Array公司2021年三季度毛利率为930万美元,去年同期为2670万美元,同比下降65%。公司的净收入为-980万美元,与去年三季度的1240万美元利润相比大幅下滑,公司将此归因于原材料和物流成本的增加。

首席财务官Nipul Patel表示,Array正在继续处理在价格飙升之前以较低价格签署的未交货订单,这些订单对公司利润率的影响预计会在2022年一季度消失。

Patel在与分析师的电话会议上表示:"宏观环境仍然非常具有挑战性,航运成本上升,供应链的压力依然非常大,劳动力市场也很紧张。在制定财务指导值时,公司考虑了项目延迟、材料限制、项目设计变更和EPC能力等因素。"

Array Technologies首席执行官Jim Fusaro表示,"在三季度,我们大部分的货物都是按照历史报价和采购流程定价的,因此我们认为,三季度是公司利润率的低谷。预计公司毛利率会在未来几个季度稳步提升"。

这一时期的毛利率从19.2%下滑至4.8%,但销售额的增加使公司可以更有效的吸收固定成本,部分抵消利率下滑影响。

据悉,截至2021年9月30日,Array公司已执行合同和中标合同量达到10亿美元,这是"一个新纪录",比去年同比增长了35%。

8月,Array发布消息称,二季度出现亏损,为了给扩张计划提供资金,公司同意向Blackstone Energy Partners管理的基金出售高达5亿美元的永久优先股。

6.52亿美元收购,欲打造全球最大跟踪器公司

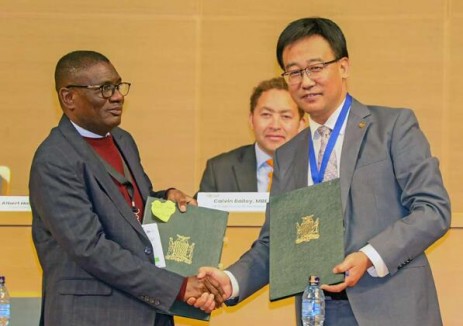

11月11日,Array宣布计划收购西班牙跟踪器制造商Soluciones Técnicas Integrales Norland公司(STI Norland),这起交易的收购价为6.52亿美元。Array称,这会打造“全球最大的跟踪器公司”。

根据协议,Array将以约5.7亿欧元(合6.52亿美元)的现金和3.51亿欧元(合4.01亿美元)的股票收购STI Norland,预计这一交易将在2022年一季度完成。

Array表示,合并后的公司将在印度和中国之外的所有市场中占据主导地位

Array公司董事长Brad Forth表示:"这一交易是我们扩张战略重要的第一步。在8月宣布从Blackstone集团获得优先股权投资的消息时,我们就已经明确了这一点。”

Array称,交易完成后,STI Norland首席执行官Javier Reclusa以及其他高管团队将留在Array并继续领导STI Norland。

STI Norland是巴西太阳能跟踪器的主要供应商,巴西的环境越来越有利于太阳能行业。因此,此次收购对Array在巴西的发展极其有利。

STI Norland销售团队现在可以销售Array的DuraTrack产品,Array表示, "在所有跟踪器系统中,这些产品具有最低的寿命成本和卓越的风雪负荷性能"。

据公司发布的媒体报道,这也使Array在北美、拉丁美洲和欧洲处于 "领先地位",加速了公司的扩张计划,预计在合并后公司2022年收入中30%会来自国际项目,通过规模经济效应创造了大幅降低成本的机会。

Forth表示:"Array和STI Norland的合并打造了跟踪器的全球领袖,在中国和印度之外的每个大型太阳能市场中,合并后的公司都会处于领先地位。”

Array还预计,STI Norland将对Array的利润率和每股收益起到 "明显的推动作用"。基于当前市场状况、两家公司的未交付订单以及存量项目情况, 2022年,合并后公司产生的调整后EBITDA将超过2亿美元。

在收购消息传出后,Array股价从20.5美元跳涨至22.11美元。虽然如此,今年到目前为止,公司股价仍下跌了52%。

切换行业

切换行业

正在加载...

正在加载...