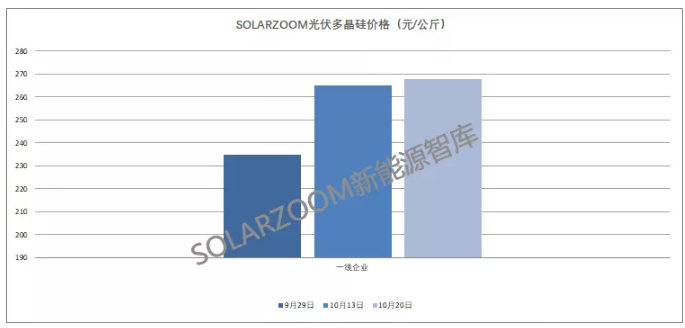

多晶硅

国内硅料企业的10月长单截止目前为止基本已签完,各硅料企业进入本月生产交货阶段,有硅料企业排产交货期已排至下月10月国内单晶复投料长单价格基本在250-270元/公斤,十一长假前订单基本在250-260元/公斤,节后的新签订单价格基本在265-270元/公斤,本周高位价格也是突破270元/公斤。硅料价格短期来看仍有较强的支撑,一方面市场上硅料新产能的投产释放均不同程度延后,今年年底前能够释放至市场上的新增用料较为有限;同时因为国内限电、疫情等影响使得国内硅料的供给、发货等断断续续仍在受影响(受疫情影响,进出新疆车辆检查严格,数量较少,尤其途径甘肃,出疆。同时因煤炭保供也是间接影响多晶硅的车源);另一方面虽下游传统龙头企业不同程度有减产但下游硅片新产能的释放也仍在继续,有新产能释放的硅片企业在硅料采购上仍较为积极。硅料上游硅粉方面,近期硅粉价格相对维稳在66000-80000元/公斤左右,相比前期高位略有下降。10月供给方面,本月限电、节能减排等问题仍然是直接或间接影响着硅料的产出,同时叠加正常检修的硅料厂,本月预计检修的企业将有3家左右。

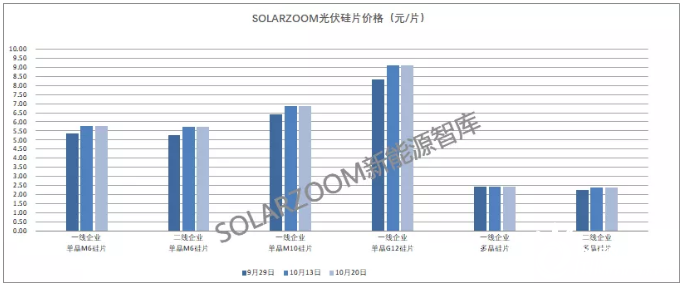

硅片

本周硅片市场相对平稳,国内单晶M6/M10硅片主流价格暂稳在在5.73-5.77、6.87-6.94元/片,单晶G12硅片价格在9.1元/片左右,市场上不少二三线硅片企业的出货价格在价格区间的高位段,但因上游硅料高成本的情况的影响近期硅片环节的利润空间也是受到较大的压缩。受上游硅料供给紧张以及原材料价格不断上升的影响,10月份国内硅片厂开工满产不高,有企业表示将会继续降负荷生产。需求方面,随着国庆节后下游开工逐步在恢复,单晶硅片的需求、出货情况相较于国庆前后已有所好转,但环比上月仍是整体有所下滑。多晶方面,多晶市场变化不大,主流价格仍在2.4-2.45元/片。

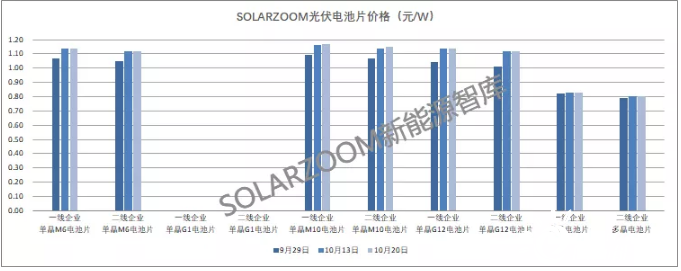

电池片

随着上游硅料、硅片价格的逐步稳定,本周国内电池片价格基本维持在上周上涨后的价格水平上,单晶M6尺寸以上电池价格基本维持在1.12-1.17元/W,市场上在前期有一定电池囤货的贸易商近期在陆续出货中,有部分价格略低于电池厂商2分左右在成交。各尺寸方面,单晶M10电池逐步上升为现阶段的主流尺寸,在目前电池产线开工上、下游需求出货以及价格上相比其他尺寸更好一些。相较于上周,本周国内电池厂商的开工情况也逐步有一定改善,但也是尚未达到前期开工生产高点,整体需求也随着下游组件开工的不满也受到一定影响。多晶方面,多晶整体市场变化不大,市场主流价格在0.81-0.84元/W。

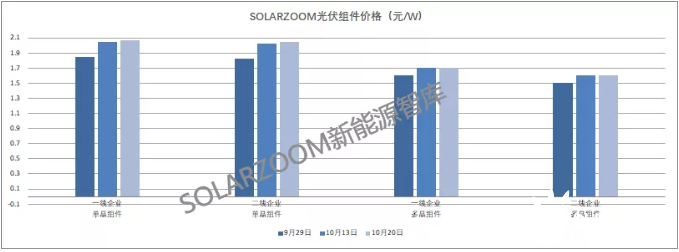

组件

目前国内组件厂商的主流功率段单晶组件价格基本上涨至2.05-2.1元/W,海外部分市场(欧洲、日本)部分订单以及国内部分刚性需求的订单有一定接受成交外,不少项目订单还是尽量后推后移,国内不少电站项目也是基本确定延迟到明年,预计今年国内四季度装机情况将不达前期对整个市场预期。组件端开工率方面,相比10月初市场整体略有好转,但不少一二线组件厂商仍维持在不高生产负荷上,部分一线大厂在外代工订单也是略有暂缓。HJT组件方面,主流价格在2.3-2.5元/W区间,暂无明显变化。

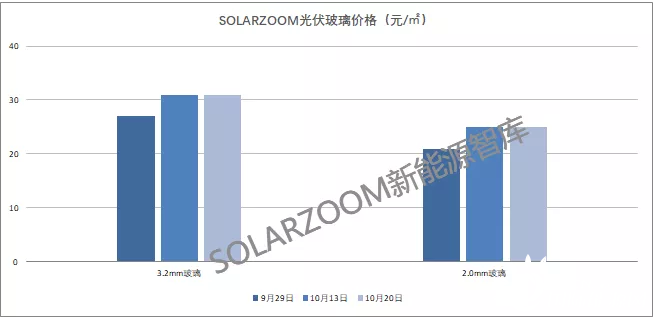

辅材

辅材方面,受组件厂商开工降低,从而对相应辅材的采购也是放缓的情况下,本周市场上光伏玻璃价格出现要下跌的声音,但预计整体下跌幅度有限,目前3.2mm的光伏玻璃价格在30-32元/㎡区间;其他辅材方面,如胶膜,由于胶膜上游粒子价格仍在继续上涨,且在胶膜成本占比较高,胶膜价格预计仍将继续坚挺,短期难以下跌,而组件其他辅材价格本周相对平稳,暂未有明显变化。

切换行业

切换行业

正在加载...

正在加载...