光伏支架是支撑光伏组件的“骨骼”,其性能直接影响光伏电站的运营稳定性、发电效率以及投资收益,在光伏电站建设中具有重要地位。

光伏支架是用于安装、支撑和固定光伏组件的特殊功能支架,按照能否跟随太阳转动可分为固定支架和跟踪支架。

目前看来,提升发电量的手段主要是:双玻、跟踪支架、更高效率的电池及组件。

跟踪支架与双玻配合,可减少组件与太阳直射光之间的夹角,获取更多的太阳辐照,实现更高的发电量提升,可有效提高发电效率。

采用跟踪支架的电站需要增加一定的前期投资成本,并需要承担一定的装置运行风险及后期维护成本。长期来看更有助于电站业主取得最大的经济效益,降低度电成本。

根据CPIA数据,2020年跟踪支架在总系统成本中占比达到12.98%,占比仅次于组件成本和建安费用。

跟踪支架示意图:

光伏支架市场规模

根据GTM Research数据,2019年全球跟踪支架占比约为40%。其中,美国是全球最大的跟踪支架市场,2019年美国地面电站跟踪支架渗透率为70%。

近年来很多新兴光伏市场,特别是亚洲、澳大利亚及非洲,跟踪支架的需求也快速提升。

过去几年跟踪支架因成本相对较高,中国市场跟踪支架应用少,国产跟踪支架品牌的全球话语权相对较小,企业占据的市场份额偏低,使用主要集中于示范性、领跑者项目。

根据中国光伏行业协会(CPIA),2019年中国跟踪光伏支架的渗透率约为16%。预计随着光伏发电平价时代到来,2022年跟踪支架国内市场渗透率有望有望达到30%,未来将提升至50%以上。

随着成本的下降、稳定性的解决以及搭配双面组件的应用,GTMResearch预计2025年全球跟踪支架新增装机量110GW,市场空间接近600亿元。

光伏支架产业链

光伏支架上游则主要为钢材等大宗金属材料以及回转减速器等机电部件,上游整体上看市场格局较为分散,供应较为充足。下游客户主要为光伏电站开发商以及EPC承包商,一般规模较大,集中度较高。

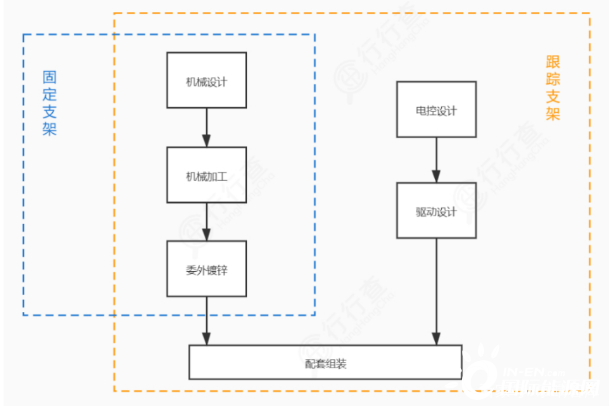

根据中信博数据,固定支架成本中72.29%是原材料、19.04%是外协镀锌费;而跟踪支架中,原材料占比82.89%、外协镀锌费占比7.88%。

采购方面,原材料所在行业为充分竞争状态,对支架企业无约束;生产方面,支架的生产设备投资较高,是重资产行业,海外龙头公司多采用委外生产方式。

光伏支架产业上下游图示:

光伏支架在传统看法中被认为是原始的锻造工艺,即核心在于通过钢结构的焊接、排布等方式完成整体电站光伏支架的工作,因此壁垒较低。

不同于固定支架,跟踪支架在实际运用过程中拥有四大核心壁垒:1)风工程与风洞测试;2)系统结构设计与排布;3)算法与AI运用;4)可融资性与项目背书。

跟踪支架主要由三部分构成:结构系统(可旋转支架)、驱动系统、控制系统(包括通讯控制箱、传感器、云平台、电控箱等部件)。

需要针对项目地的具体情况,设计定制化的部件并有机结合,形成一个完整的跟踪支架系统解决方案。

光伏支架设计流程图:

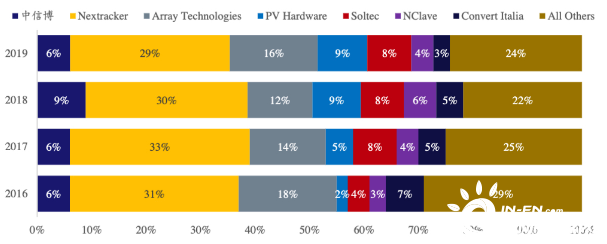

光伏支架市场格局

截至2020年底,全球前十大跟踪支架厂商累计出货约113GW,2020年新增出货约40GW,占全球总出货量约90%。

从光伏支架全球市场格局整体来看:排名第一的是NEXTracker,市场份额保持在29%;ArrayTechnologies排在第二,市场份额约17%;PVHardware位居第三。

国内厂商中,中信博、天合光能分别为国内两家主要跟踪支架厂商,中信博以8%的市占率位居第四;天合光能(先后于2018年、2020年相继收购西班牙光伏支架企业Nclave100%股权)跟踪支架以4%市占率位居第八位。

国内跟踪支架部分品牌:

中信博是全球领先的光伏跟踪支架系统、固定支架系统及BIPV系统制造商和解决方案提供商,截至2020年底,中信博累计安装量近32GW,在全球近40个国家市场成功安装了近1100个项目。

在细分地域市场中,天合光能分销渠道布局较为分散,在全球各地都有不错的表现,其中在亚洲市场、拉美市场、欧洲市场和中东市场的出货量均排在地区前五名,分别占比12%/5%/12%/4%。

天合光能先后于2018年和2020年分两次收购Nclave共计100%的股权后实现了跟踪支架业务在技术、管理和渠道等方面的立体整合。

此外清源股份、爱康科技、拓日新能、振江股份等上市公司也有光伏支架相关业务。

未来全球光伏新增装机将持续提升,在此基础上,大型地面电站装机份额尽管略有下降,但仍占据超50%份额。而跟踪支架由于相较于固定支架效益方面的优势,渗透率持续提升,行业有望迎来广阔的发展空间。

切换行业

切换行业

正在加载...

正在加载...