光伏巨头近期又有大动作!

10月11日,隆基股份官网公布了最新一期硅片价格,其中P型单晶硅片M10 170μm、M6 170μm、158.75/223mm 170μm厚度硅片分别较上月上涨7.18%、7.3%、5.53%。

事实上,9月14日隆基股份已经上调过硅片报价,G1硅片报价5.24元,较上一轮报价相比上涨5%;M6硅片报价5.34元,上涨约4.9%;M10硅片报价6.41元,上涨约5%。

另外,9月30日中环股份也上调过硅片报价,调价在9%左右。

为何硅片龙头持续提价?

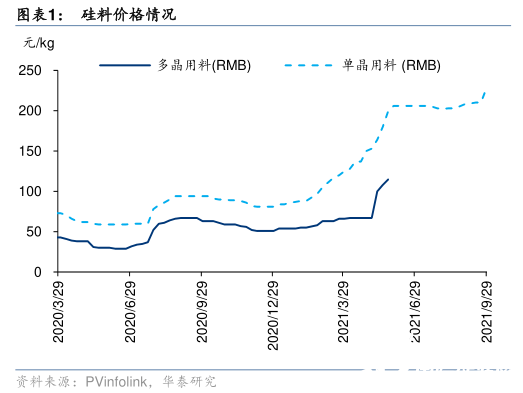

隆基股份称,硅片涨价,主要是上游原材料硅料一直在涨价。

9月29日,中国有色金属工业协会硅业分会公布的价格显示,当周国内单晶复投料成交均价为23.84万元/吨,周环比涨幅为10.94%;单晶致密料成交均价为23.58万元/吨,周环比涨幅为10.96%,这一价格相比年初的累计涨幅已超过1.5倍。

那为什么硅料的价格一直涨?

资料显示,在全球碳中和背景下,光伏产业迎来高景气度,硅片、电池、组件等环节加速扩张,但由于硅料扩产周期长,产能不足,所以导致了上下游的供需错配。

另外,此轮硅料价格上涨还因为“闯”入了限电的因素。

全国各地针对能耗管控的力度不断加大,云南、江苏、内蒙古等多地陆续出台限电、有序用电政策,工业硅减产又进一步引发硅粉价格从1.5万元/吨一路涨到6万元/吨,大幅度压缩多晶硅料的利润空间;同时部分地区多晶硅料企业也遭遇限产,产量低于预期。

中国有色金属工业协会硅业分会专委会副主任吕锦标表示,这一轮涨价集中在原料端,主要是‘能耗双控’引起的供应不足导致涨价。

光伏龙头呼吁回避“抢装潮”

硅料价格快速上涨,让光伏厂商的压力陡然增加。

9月30日,隆基股份、晶科能源等五家组件企业联合发布《关于促进光伏行业健康发展的联合呼吁》称,在硅料价格一路飙升的情况下,很多已签订的组件订单将陷入严重亏损,这种上下游发展的严重失衡,将打破原本稳定有序的产业生态链,严重危害行业健康可持续发展。

五家组件企业称,2021年光伏原材料价格持续高涨,截至9月22日,单晶致密料价格相比年初累计涨幅已高达153%,玻璃同比8月报价上涨18.2%、胶膜同比8月报价上涨35%,然而,在产业链各环节价格同步飙升的同时,组件价格全年依旧维持平稳,仅上涨约9.1%。

此外,年底抢装是新能源行业发展的一大特性,但目前供需、价格矛盾突出。五家企业称,原材料产能紧张与下游组件需求旺盛导致组件企业的排产、出货面临危机,目前正在积极协调资源,竭尽全力“稳供应”。因此,五家组件企业在呼吁信中表示,希望国家相关部门能从政策上灵活部署,引导企业避开年末“抢装潮”,推动国内电站项目建设有序进行。

光伏业绩“上喜下忧”

自“源头”硅料价格引发的波动,一路传导至硅片、电池片、组件厂商及终端电站,最终带动整条光伏产业链的起伏。从最终业绩体现来看,上游企业赚钱能力不俗;而中下游则有明显的成本承压趋势,增收不增利。

前几日通威股份刚刚发布了三季度业绩预告,2021年前三季度公司预计实现净利润58-60亿元,同比增长74%-80%;扣非净利润同比增长203%-214%。

值得一提的是,如果单看三季度的话,扣非净利润是28.05-30.05亿元,同比增长194%-215%,仅这一个季度的扣非净利润就已经超过了去年全年的扣非净利润24.09亿。

而反观中下游,日子就没那么好过。

中报业绩显示,主营太阳能组件的晶澳科技,在上半年营收同比增长48.77%的背景下,净利润仅微增1.78%,主要原因就是硅料价格上涨,导致公司毛利率同比下降了7.85%。

主营太阳能电池片的爱旭股份,在今年上半年营收同比增长85.88%的背景下,扣非后净利润还亏损1.2亿元,主要原因也是硅料价格上涨,导致公司毛利率同比下降了4.51%。

后市展望:加速赶顶,拐点有望来临

浙商证券表示,近期光伏产业链价格波动较大,除硅料环节外产业链其他企业盈利承压明显,不过上游原材料已经处于加速赶顶阶段,价格拐点有望来临,且当前股价对悲观预期已充分反映,龙头配置性价比逐步凸显。

国金证券也认为,光伏产业链价格出现跳涨,组件龙头提联合倡议,开工先降后升,但这并不改全年装机/产量预期,国内外终端需求对涨价承受力持续超预期;板块观点分歧中创造布局机会,继续建议坚定配臵各环节龙头。

切换行业

切换行业

正在加载...

正在加载...