国庆小长假前后,影响光伏组件供应链的两件事情正在不断发酵:一是上游限电导致的原辅材料涨价愈演愈烈,二是下游部分安装商、地方渠道商基于现状已经放弃对价格上涨的抵抗,开始抢货、备货。

“拉闸限电”背景下,工业硅供应大幅减少,有厂家已经开始封单。多晶硅领域,业内多家公司也先后宣称由于供电紧张,响应当地“能耗双控”要求,生产线临时停产。

上游原材料涨价的压力最终都传导至了组件企业。行业调研数据显示,9月下旬,组件厂开工率已出现下调,部分组件企业已经开始停产156、166相关产线,仅生产182、210组件;一些新工厂的设备调试也暂停了一部分,产能无法如期释放;还有一些厂家则逐渐缩减代工。

可以说,这次不同于过往,拉闸限电最直接的影响是产能释放不出来,不止是涨价,更严重的或许是缺货!

组件价格已超2元/瓦 涨价潮下抢货正当时

前期组件价格上涨,部分终端用户选择了观望等待价格回调,而近期的恐慌式上涨则一举击溃了大家的心里预期。不少务实的EPC公司、分销商纷纷选择在十一节前订货。

“担心节后涨价,我们在节前订了一些组件,有些项目要开,后面又是往年的安装旺季,手里有货才是硬道理。”一家EPC公司负责人说道。

据知情人士透露,有些组件厂于节前就已暂停组件销售、停止接单,已签的组件订单则陷入严重亏损,不少组件厂家开始暂缓发货,不少安装商的项目因拿不到组件而出现停滞。

节后第一周,第三方最新价格调研显示,182单面组件出厂含税价已正式突破2元/瓦,达到近两年历史价格高点,182、210双面组件价格价格则朝着2元以上奔去。而在节前,组件均价在1.8元/瓦左右波动。

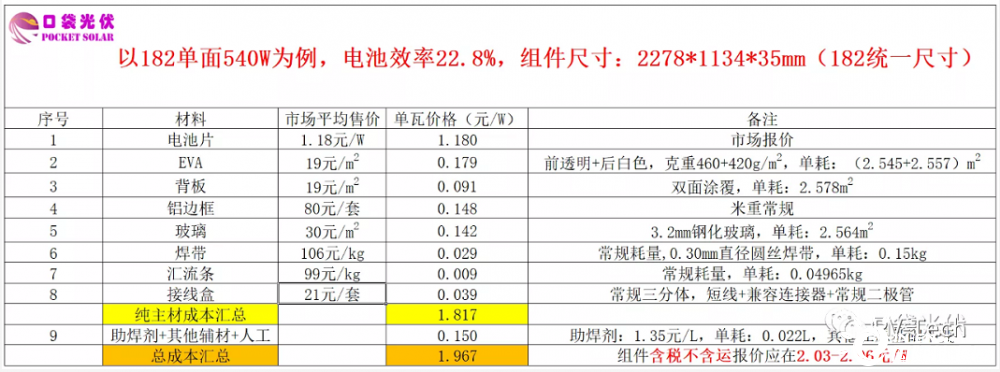

组件价格拆分表参考,图片来源:口袋光伏

对于组件企业来说,除了产业链上游的价格上涨,EVA、POE胶膜、背板、玻璃、铝等辅材的价格也处在历史价格高点,有些材料还非常紧缺,这让组件厂背负的成本压力巨大,利润愈趋变薄。

有行业人士测算,如果多晶硅价格涨到260元/公斤,组件至少要涨到1.9元/瓦以上才能保本,在各环节持续涨价影响下组件企业盈利情况持续恶化。

行业戏称现如今组件单面报价2元/瓦已是“友情价”,但其实也差不多成为了组件企业们的共识。

对于涨价,组件厂也很无奈,一位组件大厂负责人表示:“组件商在生态链最两难环节,下游开发可以站着选择投或不投光伏,上游硅料可以躺平选择涨20%或涨30%,只有组件商被下游制约,被上游碾压,它是没有所谓涨价计划的,只有所谓涨价对策。

现在硅料最高报价已经到了260元/公斤,玻璃和胶膜一个月内都分别上涨了20%和35%,估计这个趋势只会随着双控持续加强,以及传统四季度高潮期的到来而继续上扬,这个波动持续时间要比我们之前预估的要长很多,可能至少要6个月以上,也就意味着今年降价的可能性很低。”

材料飙涨难解,隆基、晶科、天合、晶澳、东方日升等主流光伏组件企业甚至发起了首次联合呼吁。目前,几家头部组件企业都降低了产能开工率,预计当前产能的达产率不超过70%,二三线组件工厂的开工率则更低。

与此同时,受组件减产影响,节后电池端开工率已下滑至47.%左右,且是全尺寸都下调开工率,182也减量明显,眼下制造产能的短缺将造成市场装机目标短时间内难以满足。

“有人说‘成本涨2毛,就是逼死行业的节奏。’我觉得这句话并不是危言耸听,很有可能。双控目标下,很多材料制造企业被限产、停产,产能受限,供需失衡造成降价困难,组件企业预计很多会被迫重新评估或调整全年的产量和出货计划。”上述组件高管说道。

原、辅材料普涨的当下,不可能一直允许供应链涨价而组件不涨价,反倒是这个时间不涨价的品牌需要当心,要么材料上动手脚以次充好,要么是“经营异常”,去年四季度业绩腰斩的组件企业还历历在目。从这一角度看要珍惜还能涨价的品牌,至少它们在积极应对这个变局。

因为涨价,2020年下半年产业链制造端涨价与电站市场终端展开了连续的博弈,今年的形势比去年更严峻,回想去年第四季度抢装光景,不要再犹豫,立即备货吧!