前言:三氯氢硅作为制造多晶硅的主要原料,因为光伏行业的需求暴涨,也是涨得不要不要的,本文梳理下相关的产业链。

一,双碳大背景

在“双碳”背景下,下游光伏行业的高速发展,多晶硅厂商需求旺盛。而三氯氢硅正是制造多晶硅的主要原料。今年4月以来我国多晶硅产量增速保持在15%以上,2021年7月我国多晶硅产量实现4.20万吨,同比增长47.4%,多晶硅行业发展速度不断加快,导致上游的三氯氢硅价格飙涨。今年以来三氯氢硅价格大幅上涨,产品价格由不到6000元/吨大幅上涨至目前市场价格约15000-17000元/吨,目前厂家税前毛利可达约10000元/吨。

二,行业景气度

在光伏行业长期景气的带动下,光伏级三氯氢硅需求有望快速增长,预计未来3年复合增速可达32%,2023年需求量为25万吨,供给端可外售产能在20万吨以内,光伏级三氯氢硅供需可能出现缺口。整体来看,预计未来3年总消费量分别为37、46、51万吨,由于供给端产能增长较平稳,若要维持供需平衡整体产能利用率需提升至81%、92%、94%,供需紧平衡的状态下行业高景气有望延续。

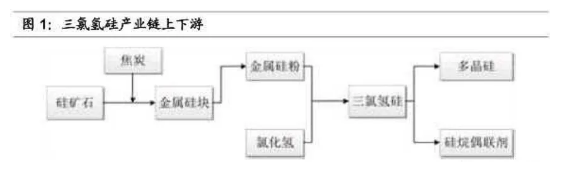

三,认识三氯氢硅

三氯氢硅又称三氯硅烷、硅氯仿,是卤硅烷系列化合物中最重要的一种产品。三氯氢硅主要用于生产多晶硅、硅烷偶联剂,其中多晶硅主要应用于太阳能电池、半导体材料、金属陶瓷材料、光导纤维;硅烷偶联剂主要应用于表面处理剂、无机填充塑料、增粘剂、密封剂、特种橡胶粘合促进剂等领域。

四,行业现状

1.我国电子级三氯氢硅大量依赖进口

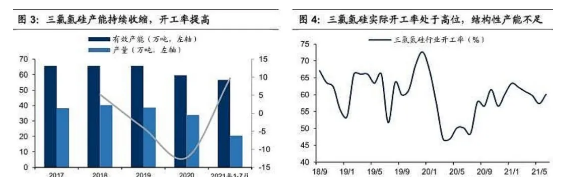

据百川盈孚数据,目前我国三氯氢硅有效产能共 56.6 万吨(包含下游企业自产自用部分),从需求结构上看,我国电子级三氯氢硅仍大量依赖进口,目前只有美国、日本、德国等国有大规模生产电子级三氯氢硅的能力,国内仅三孚股份、沁阳凌空和洛阳中硅拥有部分产能。

2.光伏级三氯氢硅生产难度较大,在建产能低

光伏级三氯氢硅生产难度也较大,部分多晶硅生产企业拥有配套的三氯氢硅产能,并非所有企业都有光伏级三氯氢硅生产技术,可外售光伏级产能只有 16.5 万吨,在建产能只有约 3.5 万吨。

3.下游光伏需求快速增长,光伏级三氯氢硅供给紧缺

多晶硅是光伏生产的重要原料,而作为多晶硅重要原料的三氯氢硅,随着光伏产业的发展其需求量也随之大量增加。受光伏需求快速增长的驱动,三氯氢硅呈现出供需错配格局,价格大幅上涨。

五,行业前景

1.光伏需求高增,三氯氢硅需求增加价格大涨

三氯氢硅主要用于生产多晶硅、硅烷偶联剂,而多晶硅是光伏产品的重要材料,随着光伏产业的发展,多晶硅的需求不断增加。政策频繁出台,支持光伏行业快速发展,随之而来的是光伏级多晶硅产能高速扩张,大幅拉动了光伏级三氯氢硅需求。

生产高纯多晶硅的生产路线有西门子法、改良西门子法、硅烷流化法、冶金法(物理法)等,改良西门子法安全环保,是应用最广的多晶硅生产工艺路线。改良西门子法技术成熟,产品质量最高,可以达到电子级多晶硅的纯度。根据三孚股份招股说明书,企业实际生产过程中产 生产 1 吨多晶硅需要耗用三为 氯氢硅约为 1-1.5 吨,短期内其他技术迭代改良西门子法的可能性较小,预计未来多晶硅生产技术改进对三氯氢硅消耗量的影响有限,三氯氢硅需求主要取决于下游多晶硅产能及太阳能电池组装业务需求。

根据统计,2020-2022 年国内多晶硅产能分别为 42 万吨、60 万吨、95 万吨,2020-2022 年按照 125GW、170GW、230GW 装机量、1:1.2 容配比计算,对应多晶硅需求在 45 万吨、65 万吨、89 万吨,对应光伏级三氯氢硅需求在 23 万吨、33 万吨、44 万吨,复合年化增速 40%,将大幅拉动光伏级三氯氢硅需求。

2.多晶硅应用于半导体制造,三氯氢硅需求旺盛

多晶硅除了应用于光伏行业之外,在半导体领域,需要将多晶硅制成单晶硅后使用,而半导体级单晶硅对纯度要求极高,需要达到 11N-13N 级别。半导体行业景气上行,半 导体行业产能扩张也将带来更多的生产设备需求,中国大陆半导体设备市场规模快速扩大,也为多晶硅带来了增量需求。

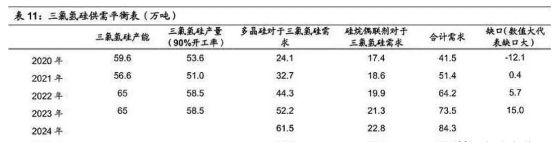

3.第二大下游需求稳定增长

硅烷偶联剂是三氯氢硅的第二大下游,硅烷偶联剂一类具有特殊结构的低分子有机硅化合物,广泛运用在橡胶、塑料、填充复合材料、涂料、粘合剂和密封剂等方面。而且硅烷偶联剂是功能性硅烷中最重要的一种,约占功能性硅烷总量的 75%-80%。按照未来 5 年功能性硅烷产量复合增速 7.0%,硅烷偶联剂占功能性硅烷总量 75%,三氯氢硅对硅烷偶联剂单耗在 0.8 吨/吨来保守估算,2021-2025 年硅烷偶联剂对于三氯氢硅的需求量分别为 18.6/19.9/21.3/22.8/24.4 万吨。

六,供需分析

根 据 测 算,2021-2025 年 多 晶 硅 对 于 三 氯 氢 硅 的 需 求 量 分 别 为32.7/44.3/52.2/61.5/70.2 万吨,2021-2025 年硅烷偶联剂对于三氯氢硅的需求量分别为 18.6/19.9/21.3/22.8/24.4 万吨。因此 2021-2025 年三氯氢硅总需求分别为 51.4/64.2/73.5/84.36/94.7 万吨,今明两年三氯氢硅供需紧平衡,供需缺口分别为 0.4、5.7 万吨,有望持续维持高景气度。

七,行业个股

1,上市公司中,新安股份目前有8万吨/年三氯氢硅产能,属于行业领头羊地位。

2,宏柏新材形成了从基础原料工业硅到三氯氢硅、γ1、γ2等中间体、再到含硫硅烷的完整产业链布局,随着公司募投项目的实施,公司三氯氢硅、γ1和γ2产能将得到进一步扩大。目前,拥有5万吨三氯氢硅现有产能及5万吨在建产能。

3,三孚股份,三氯氢硅龙头股,从近五年净利润来看,近五年净利润均值为1.08亿元,过去五年净利润最低为2016年的8107万元,最高为2017年的1.427亿元。

唐山三孚硅业股份有限公司位于河北省唐山市曹妃甸区南堡工业区,成立于2006年10月,是一家以三氯氢硅、四氯化硅、氢氧化钾、光纤级四氯化硅、硫酸钾制造销售为主营业务的沪市A股上市企业,是国内规模较大的三氯氢硅生产企业之一。

其硅粉项目建成之后,每年将形成6万吨硅粉产能,硅粉主要用于生产三氯氢硅,目前公司生产三氯氢硅的硅粉年需求量超过2万吨。

产能方面:三孚股份具备6.5万吨/年三氯氢硅、1000吨/年电子级三氯氢硅产能。

4,晨光新材拥有三氯氢硅6万吨/年产能。

八,投资建议:

勿追高,股价回落做平台,缩量时低吸

切换行业

切换行业

正在加载...

正在加载...