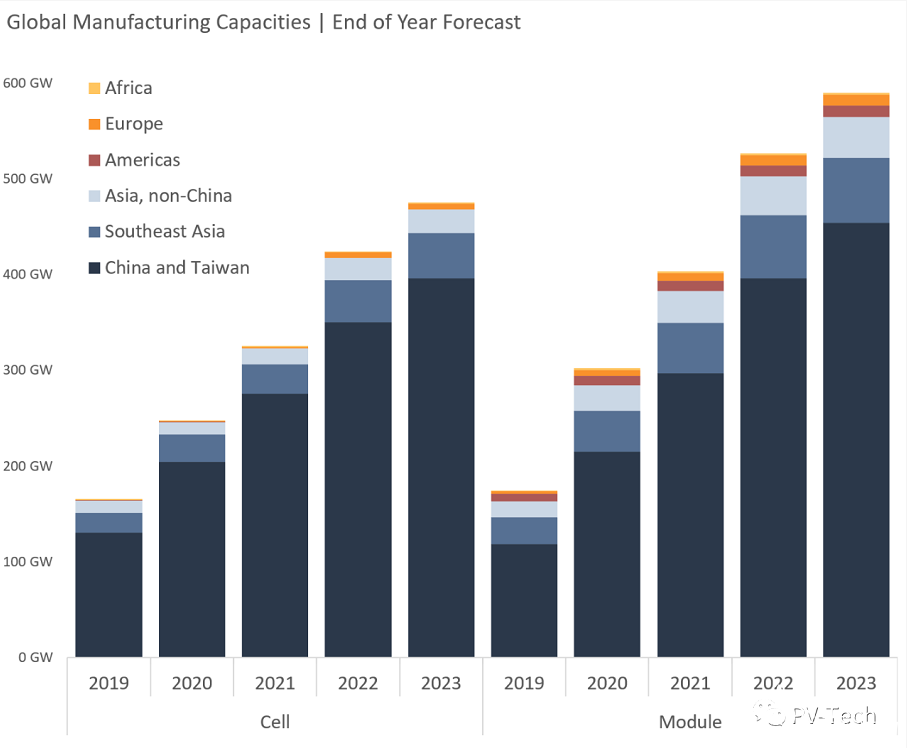

Clean Energy Associates(CEA)最新预测报告显示,至2021年年底,约有400GW组件产能和近325GW电池产能会上线。

通过调查和采访,CEA光伏供应商市场情报计划报告(二季报)对太阳能行业头部制造商进行了深入分析。据预测,中国大陆和中国台湾地区的产能水平仍保持最高,共占全球电池产能的85%以上,在全球组件产能中的占比约为75%。

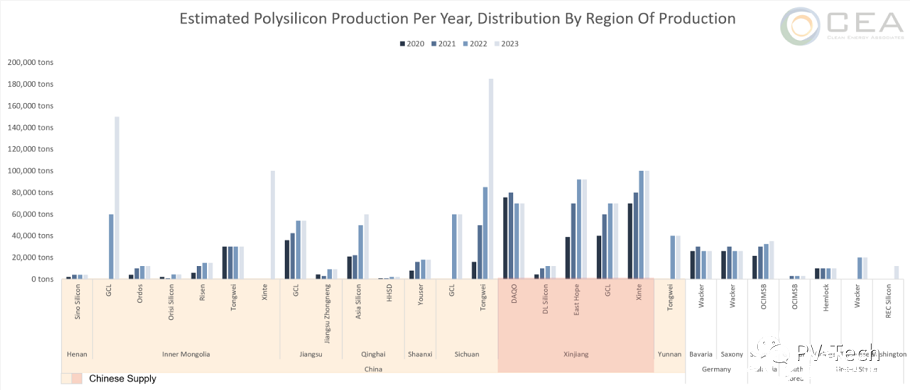

未来几年,中国将继续主导多晶硅生产,但大量的规划新增产能都出现在新 疆以外的地区,而欧洲大陆也在努力吸引产能。

报告还重点指出,由于潜在的能效增益以及PERC可能已经取得最高效率,制造商越来越倾向于采用n-TOPCon或HJT组件,而不是PERC组件。

鉴于多晶硅的高成本和飞涨的运费,硅片、电池和组件供应商已被迫缩减工厂利用率。报告称,这取决于供应商规模,目前中国的电池和组件平均利用率约为30%-60%。然而,报告预计,由于大型开发商计划大幅提升产能,至2023年,硅片和电池的全球供应量将继续扩大。

产量继续逐年增长,中国依然在电池和组件制造领域占主导地位

根据报告,电池或组件生产规模低于10GW的中小型供应商预计将推迟或取消2021年计划,由于组件需求低迷,真正的年终产能可能低于预期。

同时,报告显示,预计至2023年将有逾120万吨多晶硅产能上线。虽然大多数产能扩张计划(72%)出现在新 疆以外的地区,但大部分生产(89%)仍将位于中国境内。至2023年,中国境外的产能预计将超过13万吨,主要位于德国和美国。

在中国,几乎75%的新扩建项目都规划在新 疆以外地区

几乎所有的中国大型多晶硅供应商都希望在2023年前增加10万吨产能。

在欧洲大陆,可再生能源已成为价格越来越低的选择。对太阳能的需求已从2019年的16.2GW增至2020年的18.2GW。

欧洲的太阳能制造生态系统目前受到硅片和电池生产的限制,电池生产在总组件产能中的占比不到20%。虽然如此,欧盟仍专注于建设内部太阳能供应链,同时降低对中国的依赖,这可以吸引供应商的到来。

此外,组件产能约占欧盟组件需求的25%,这意味着大部分装机容量可以追溯到中国。

切换行业

切换行业

正在加载...

正在加载...