雄心勃勃的“双碳”目标对新能源行业如一剂持久性的强心针,各地方政府、各大国企纷纷转向,各路企业都在寻找新能源行业迸发的机会,期待搭上新能源快速发展的列车。其中,将担任主力的光伏行业,犹如明星,万人瞩目,盛况空前。

图片来源:图虫创意

最令人津津乐道的是,光伏电站已实现“平价上网”,光伏产业发展已经没有天花板,“天高任鸟飞,海阔凭鱼跃”。

形势一片大好,行业一路高歌。然而,从2020年第四季度开始,光伏硅料价格飙涨,从每吨6万元左右飙升至近25万元,随之而来的硅片难求、电池片和组件一天一价,连背板、支架、逆变器等都纷纷提价,且仍然看不到降价的曙光。

一方面,国内光伏行业“平价上网”受到严重挑战;另一方面,价格波动上涨使得光伏相关协议难以执行,毁约比例急剧上升;同时,海外光伏项目执行难度加大,国际契约信誉严重受损。

是行业垄断之故,是金融机构操作,是生产端故意存货惜售,是终端恐慌性需求,还是另有隐情?硅料价格还能回归到每吨5-6万元的美好时光吗?

本文抛砖引玉,期待引发更广泛的讨论。

一、光伏需求持续爆增?

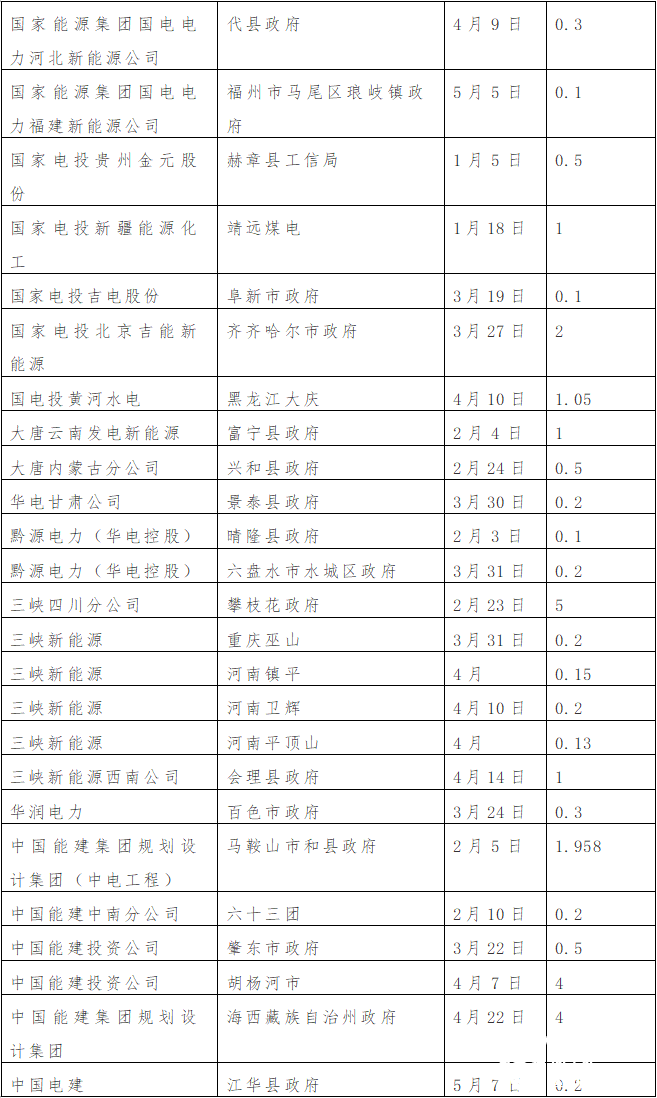

在“双碳”目标刺激下,各中央能源企业、地方能源国企以及地方政府对新能源发展处于持续亢奋中。几乎每天都会见到能源国企与地方政府签约的盛大场面和相关新闻,签约内容主要集中在“新能源基地”建设和新能源项目的投资,基地建设越大越震撼,其中光伏绝对是主角,小于1 GW的基地都不好意思公布出来。

资料来源:世纪新能源网

各地方国企、民企以及各路掮客,都已出动跑马圈地,集中式、分布式、BIPV、“光伏+”等各种模式纷纷出笼,地方政府根据其拥有的风光资源待价而沽,或参股、或交换产业投资、或其他诉求。

如果以上项目能正常实施,加上庞大规模的存量项目,以及未公开、未统计的各类光伏项目,“十四五”期间,国内每年光伏电站投资将不少于150 GW,远超过正常理性预期。

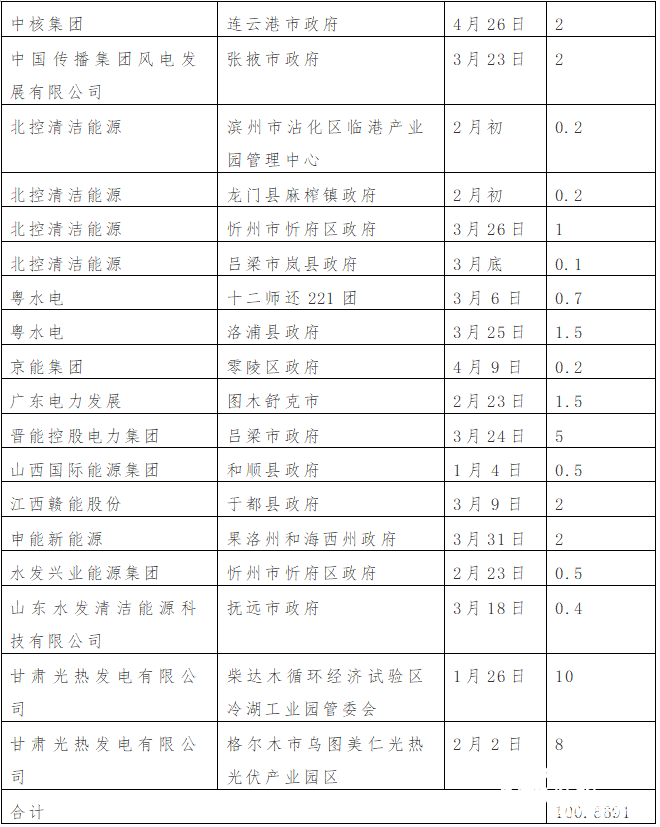

关于理性预期,中国光伏行业协会等机构预测,2021年国内新装电站规模应在55-65 GW,其他一些机构预测为60-80 GW。

图1:中国光伏行业协会预测表(CPIA)

国家能源局下发的《关于2021年风电、光伏发电开发建设有关事项的通知》,对2021年新装规模并没有指标限制,规模大小由各地方政府及各地并网消纳新增能力确定,但要求电网企业对年度非水最低消纳责任权重所必需的新增并网项目,其保障性规模不低于90 GW,留给行业很大的想象空间。

再考虑国际市场,包含中国在内,未来5年全球新装规模预测如下图。2021年保守预测为150 GW,乐观预测或达170 GW,彭博社甚至预测今年全球新增装机将超过200 GW。随着中国“双碳”目标推进,中国将成为全球光伏增长最快、也最不确定的因素。

图2:全球光伏新装规模预测(CPIA)

二、硅料供给短期不足?

2020年第二季度,随着新产能扩产,硅料价格跌破6万元/吨,一些硅料企业纷纷减产,甚至停产,连硅料巨头OCI、瓦克也一度停产。硅料市场疲软,引起硅片、电池片、组件价格下跌。尽管在疫情期间,下游用户安装光伏电站积极性高涨,拉动对组件及上游硅料需求,硅料市场仍然在低价均衡中出清。

随着“双碳”目标的提出,光伏作为未来的主力能源为各界高度关注,各类光伏电站签约规模宏大,组件、电池片和硅片产能扩张加快,而硅料投资规模大,扩产速度慢,技术含量高,无法满足产业下游急剧扩张的需求。

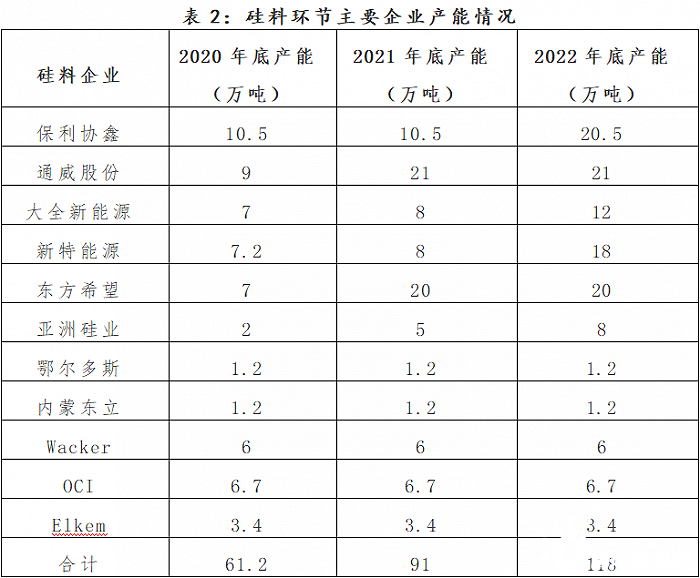

国内外硅料企业的产能规划大致如下:

(一)通威股份(600438.SH):目前9万吨产能,分布在乐山、包头、保山三大硅料生产基地,包头通威二期和保山通威产能各4万吨,四川通威二期4万吨产能目前建设中,2021年底产能最多或达21万吨左右;

(二)保利协鑫(03800.HK):合计产能10.5万吨,分布在新疆与徐州生产基地,乐山10万吨颗粒硅尚在建设中,包头与弘元新材合建30万吨颗粒硅项目仍在计划中;

(三)新疆大全:目前8万吨产能,2022年或将新增4万吨产能,达到12万吨产能;

(四)新特能源(01799.HK):目前8万吨产能,包头一期10万吨产能预计2022年建成投产,包头二期10万吨产能尚在计划中;

(五)东方希望:目前有7万吨产能,2021年底-2022年或将实现20万吨产能;

(六)亚洲硅业:目前有2万吨产能,2021年底产能或将达到5万吨。

由于全国范围内的“双控双降”高压政策,这些规划中的新产能未必能如期如愿投产。

数据来源:光伏新闻网

光伏新增装机规模必须对应对等数量的光伏组件、电池片、硅片和硅料。假设容配比为1.25,如果全球新装装机为160GW,硅片需求为200GW,硅料需求大致达58.4万吨。

显然,面对飙涨的终端需求,从2020年第四季度至今,全球硅料产能严重不足,差距甚大。

三、轮番飙涨折腾多久?

2020年第四季度开始,硅料价格一路上涨,至2021年5月底,价格高达22万/吨,一周一变,“一夜回到十年前”。

硅料价格传递效应明显,曾经宽松的硅片市场一片难求,价格每周跳跃,对电池片和组件制造企业带来巨大压力。

一是硅料涨价,硅片随涨且供应紧张,供应成本和供应不确定性给这些企业带来巨大压力;二是这些企业近期投资规模较大,产能扩张加快,近半产能将闲置,还本付息负担很重;三是终端市场竞争惨烈,电站投资人不断杀价,电池片与组件制造企业进退失据。

硅料轮番暴涨还将延续多久?

一种观点认为,随着今年年底几大硅料产能投产,硅料市场供求大致平衡,缺口不大,市场将回归理性。

另一种观点认为,今年投产的硅料项目仍然不能满足市场需求,市场将延续目前的状况,价格还有上升空间。

第二种观点目前占先,“拥硅为王”开始成为主流观点,一些投机者跃跃欲试,推动硅料市场持续发烧。

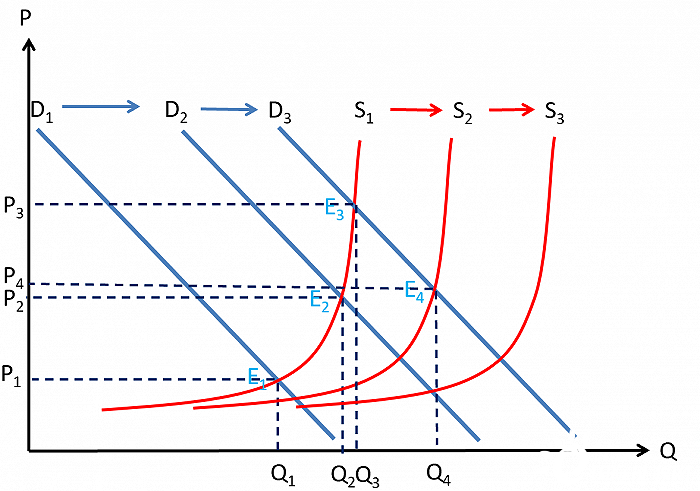

硅料的供求图如下:

图3:硅料供求价格模型

2020年第二季度,需求D1与供给S1在E1处相交,均衡价格在P1=6万元/吨,全球硅料有效产能Q1=45万吨。第三季度,中国“双碳”目标以及2030年1200 GW的非水可再生电力最低目标提出后,终端市场突然发力并持续发烧,延伸到电池片和组件,需求从D1,向右扩展到D2,持续扩展到D3,硅料价格在E2处达P2=15万元/吨,再到E3处P3=25万元/吨。

由于硅料投资周期长,硅料供应到曲线拐点后,无论市场价格如何上升,全部产能挖潜满产,短期内供应量增加极其有限,从Q2增加到Q3,价格弹性接近于零。

2021年底,当新产能投产后,供给曲线右移从S1增加到S2,如果需求没有进一步右移,均衡点从E3到E4,价格将缓和从P3到P4,P4=15-20万元/吨,但国内外终端需求太猛,难以降到拐点向左区域,再难回到5-6万元/吨。

从上图可见,即使到2022年底,新投产的产能仍然有限,而全球需求有增无减,国内需求更快上升,硅料价格回归到5-6万元/吨几无可能。

硅料价格上升的天花板在哪里?答案是终端需求。

在国内光伏项目平价上网,国际上很多国家竞价上网的前提下,硅料价格存在一个平衡点。在这一平衡点,电站投资企业仍然可以,也必须赚取最低允许的利润率,硅料企业同时实现利润最大化。这一价格平衡点是动态的,如果电站投资的非技术成本居高不下,甚至上升,价格平衡点会下浮;反之,如果非技术成本下降,价格平衡点则会上浮。

四、一路高企是否有解?

有观点认为,硅料行业主要生产厂商只有五六家,有垄断嫌疑。

2020年第二季度硅料价格还在5-6万元/吨,为什么这几家企业老板没有在这之前加强沟通,降低产能,统一价格,形成垄断?而他们不断采用新技术、新工艺,不断降低成本,扩大份额,试图打败竞争对手。

实际上,一些技术低、成本高的硅料生产企业在过去两三年内已被迫退出市场。另外,也没有证据表明,硅料行业相关专业协会主动掺和,拉帮结派,伙同各企业抬价。

也有观点认为,有的企业故意囤货惜售,坐等涨价。硅料生产企业供不应求,已经在销售后几个月的产量,客观上不存在这种可能;硅片企业担心断供,大有可能增加一些硅料用于库存,一方面可以对冲未来价格的不确定性,另一方面可保证其生产的安全供应,但没有证据表明他们意图在市场上转手倒卖,以从中获利。

还有观点认为,存在金融资本爆炒硅料,这更是无稽之谈。因为硅料市场透明,都是现货直接交易,既没有期货市场,甚至没有现货交易市场,怎可能有资本炒作?

显然,硅料价格一路高企,主要是供给受限,而终端需求在“双碳”目标下增加太快,电池片与组件投资规模太大,而且,预期的终端需求更大,电池片与组件制造企业开始了恐慌性采购。

一路高企的硅料价格是否可能回到从前5-6万元/吨?

一种观点认为,举报主流硅料企业涨价,应有震慑效应,迫使硅料企业降价。加之,近期国家高层发声,关注大宗商品涨价。事实上,近期大宗商品,包括煤炭、石油、天然气、铁矿石、钢材、贵金属等轮番涨价,市场行为已经完胜于行政干预。短期内,行政手段或有临时效应,中长期趋势还将服从市场。

有企业提议,硅料价格应回归到月度议价规则,而不是近期的周议价或由硅片生产企业报价。显然,这不治标更不治本。如果涨价是一个趋势,无非是每周涨一次,还是每月涨一次,并不改变整体趋势。

有专家建议,终端需求要降温,特别是国有企业,在光伏电站投资板块,要谨慎行动。一方面,国有能源企业大多已经制定了“双碳”目标以及新能源投资“十四五”规划,只要达到最低回报,投资的动力难以压制;另一方面,实现“双碳”目标,需要国有能源集团用新能源替代传统能源,而光伏注定将成为未来的主力能源,所以即使在组件、支架、逆变器等统统涨价的情况下,终端需求依然难以压制。

还有企业呼吁,请行业协会出面,协调电池片和组件企业谨慎扩大产能,控制好电池片和组件产能,对硅片和硅料需求就会下滑,价格或将回归正常。

实际上,单个企业的扩张都是理性的,单个企业理性扩张导致整体产能扩张非理性,使得电池片和组件的产能远超过硅料的产能,这就是典型的“囚徒困境”或所谓“内卷”。行业协会负责人多次呼吁产能已经严重过剩,每家企业都希望其他企业控制住投资,而本企业乘机大规模扩张。

在终端需求无法压制,电池片和组件大规模扩产的情况下,硅料价格如何回归正常?

可供选择的方案就是大幅度增加供给,从S2到S3,再到未来的S4、S5。

如何大幅度增加供给?

一是鼓励多个主体投资,使得硅料主流生产企业超过10家以上,避免未来可能的寡头垄断及密谋价格,虽然至今尚未发生,但不代表未来不可能,需防患于未然。

二是国家层面放开硅料、甚至光伏支架等生产企业的火电指标,鼓励地方政府多上快上硅料项目及相应的火电机组。

目前,每公斤硅料耗电约60度左右,5万吨硅料产能每年将消耗约30亿度电量。考虑水电资源丰富的地区已经没有“弃电”可用,如果不配备相应的自备电厂或就近火电,硅料产能将无法扩大。理想中的“Clean Energy for Clean Energy(即清洁能源制造清洁能源)”或“Solar for Solar(光伏电造光伏产品)”完全实现目前尚不具备现实条件,但可以在风光资源丰富的地方,就近利用部分风光电力。

考虑5万吨硅料的产能,对应未来光伏电站装机近15GW,发电25年以上,光伏电站的发电量将是硅料、硅片、电池、组件以及各种辅材生产总体耗电量的10倍以上。也就是说,用现在传统火电1度电换取未来25年10度以上的绿电,这个账是非常划算的。为保证可再生电力加快发展,我们仍然必须依靠传统火电,由传统火电“扶上马,送一程”。

假设,当2022年底,国内硅料产能达到200万吨,2023年底达到300万吨,2024年底达到400万吨时,硅料价格可能会回到5-6万元/吨。

当硅料产能预期增加很快,尽管终端需求非常旺盛,电池片与组件企业会将库存降到最低,甚至仅根据组件订单采购电池片,电池片企业根据订单采购硅片,同样硅片企业根据订单采购硅料。

只有当硅料供给的增加(或硅料产能的增加)远超过组件需求增加的时候,供给曲线和需求曲线才会在拐点左侧相交,硅料生产仅赚取正常利润;如果供求处于紧平衡,即供求曲线相交与拐点右侧,价格就会非常敏感,大幅上涨将成为必然。

五、政策可否大有作为?

价格暴涨对行业危害很大,光伏行业未能幸免。

硅料暴涨,主要源于供不应求;

支架涨价,由于钢材涨价;

边框涨价;由于铝材等大宗商品涨价;

银浆涨价,由于银涨价;

逆变器涨价,主要源于芯片供不应求;

……

硅料和辅材价格暴涨,导致光伏组件价格不断攀升,其危害已经开始显现:

一是光伏行业技术创新和产品升级微不足道,创新升级动力减弱,下游各种提高功率、降低成本的收益都流向上游资源性企业;

二是从硅片生产到电站投资建设产业链条上的各种毁约增加,企业信誉和商业规则遭受破坏;

三是国际上各种光伏项目难以执行,中国企业信誉严重受损,各种国际纠纷快速增加;

四是“双碳”目标受到严重影响,可替代传统电力的可再生能源增长乏力,甚至难以为继,悲观气氛蔓延,2030年可再生能源目标恐难以实现。

由于近期成本的异动,光伏电站投资的成本构成中,组件成本占约40-60%;组件成本构成中,约50-70%是电池片成本;电池片成本构成中,主要是硅片成本;硅片成本中,主要是硅料成本。

追根溯源,硅料占组件成本比重最高。行业有关专家测算,在其他条件不变的情况下,硅料每上涨1万元/吨,硅片成本平均上涨0.206元/片,电池片与组件成本平均将上涨0.03元/瓦。

期待硅料价格回归常态,或者需要下游需求大幅度降低,或者需要硅料供给大幅度提高,在下游需求无法降温的现状下,大幅度增加硅料供给是唯一的可选项。

大规模硅料生产需要消耗相当的电量。在清洁能源还不能提供持续不断、成本低廉的电力时,必须给硅料生产配以传统火电,并鼓励多个主体持续不断的投资,国家相关部门需特批火电的配套支持,让硅料供给超过需求的增长速度,硅料价格才会回归到5-6万元/吨的美好时光。

在“双控双降”政策高压下,国家相关主管部门和地方政府很难给硅料新产能项目打开新增火电配套的“绿灯”,这就导致光伏行业长期发展的“悖论”和“囚徒困境”。

传统火电支持光伏产业链的发展,每度火电可以孵化出10倍以上的清洁电力,用1度电的火电排放换取10度以上零排放、零污染的光伏电力,其经济效益和绿色效益不言而喻。

发展光伏行业,政策大有可为。

由涨价引起的光伏大战,表面上是在原料企业与下游企业之间,实际上是一场供求严重失衡引起的潜在危机。硅料供应严重不足以及新产能投资受阻主要在于“双控双降”政策的“一刀切”。如果不给硅料新产能以特殊的火电政策,硅料价格将难以回调,光伏发展将大受影响,行业危机或将再度爆发,“双碳”目标也将大打折扣。

(作者单位为国合洲际能源咨询院。该机构专注于石油、天然气、电力、可再生能源、新能源、煤炭等能源相关行业的深度研究、评估和咨询。)

切换行业

切换行业

正在加载...

正在加载...