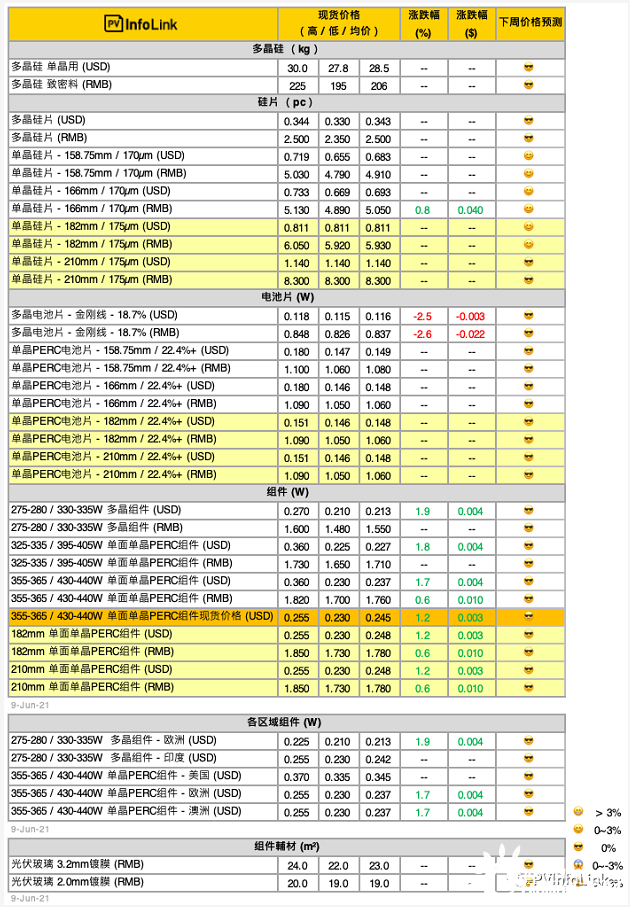

价格说明

组件价格由于原来的单晶PERC海外组件均价栏位考虑了较早签订的订单及交货周期,在价格变动较快时会有较滞后的情形。鉴于今年现货价格与较早期签订的长约订单价差明显拉大,因此新增单晶PERC组件“现货价格”栏位,与过去现货与长单综合的海外价格栏位做区别。如需了解组件现货价格,亦可参考 "高价”栏位。

致密料报价主要使用在单晶用料。由于多晶用料量少、成交较不固定,且价格区间广泛,2021年6月起取消多晶用料价格追踪。

单晶硅片报价158.75mm与166mm为170厚度报价为主,182mm与210mm单晶硅片则以175厚度为主。薄片价格按照公式进行折算。

PV Infolink现货价格信息中,人民币价格皆为中国内需报价,而美金显示之价格则为非中国地区的海外价格,并非人民币直接换算美金。

美国、印度组件价格为课上惩罚性关税之税后价格,其余则为FOB价格。

PV Infolink的现货价格主参考超过100家厂商之资讯。主要取市场上最常成交的“众数”资料作为均价(并非加权平均值)、但每周根据市场氛围略有微调。

免责声明

PV Infolink的价格信息主要来自平时与业界的面谈、电话访问或通讯软体等沟通渠道讨论所取得,主要取市场上最常成交的数据作为均价,且加上PV Infolink专业分析群的市场预测。我们力求信息的全面性与完整性,惟此信息仅供参考使用,我们不对任何人的市场操作、投资建议负任何责任

硅料价格

上海SNEC展会期间观望气氛浓厚,展会后各环节仍在进行博弈,近期并未有太多新成交订单,硅料买家希望能踩住长单价格不要继续高涨,但硅料厂在没有库存压力的情况下也仍能周旋,买卖双方僵持。本周仅有少部分硅料缺口较大的厂家仍需维持采买,小量散单成交在220元上下。海外也呈现观望氛围,暂时持稳在上周水位。

展望后续,终端组件价格看似难以不断创高,在目前的价格水平往前倒推,短期内的高点已落在每公斤200-220元人民币上下,短期走势端看近期的上下游博弈。

硅片价格

在中环五月底公告新一轮价格之后,硅片买气与先前出现明显差异,在终端需求逐渐开始受影响的情况下,整体电池厂、垂直整合厂开工率进一步下调,主流大厂甚至暂停硅片采买,买卖双方僵持,本周市场上仅有少量持平或略低于中环官宣价格的零星成交,市场仍在等待另一龙头厂隆基新一轮的官宣价格释出。

多晶电池片也开始被电池片下调开工率所影响,价格涨势停歇,本周价格与上周持平。

电池片价格

展会过后,本周订单开始洽谈,然而买卖双方仍在博弈阶段,本周单晶电池片价格仍保持在每瓦1.05-1.09元人民币的水位,高价区段每瓦1.07-1.08元人民币订单成交逐步缩减。六月初组件大厂持续停止采购,下游对于G1/M6/G12拉货力道减缓、部分厂家暂停商议G1与M6规格产品,而M10仍有成交、但观察在组件开工低迷下订单也有逐步减少的情形。端午假期即将来临,部分电池片厂家开工率下修来到40-50%的水位。整体订单落定状况仍不明朗,预期短期内大宗成交价格恐将暂留每瓦1.05-1.06元人民币的水位,市场观望氛围浓厚。

多晶电池片受到价格高昂、且7月底印度关税即将到期的影响,拉货动力趋缓,本周每片价格落在3.8-3.9元人民币,后续考量供应与需求呈现较为平衡的状态,多晶电池片价格已开始收敛。

组件价格

能源局于先前的政策官方解读中提到先前备案的平价项目并网时限得延长至明年,让近期过度供不应求的行业情况出现些微降温,不过由于仍有今年需达标的安装任务,因此目前评估对中国内需的影响不至于非常庞大,但市场上已经因为组件库存水位较高而出现较悲观的声浪。

整体而言500W+单面组件大型项目成交价格区间仍持稳在每瓦1.75-1.8元人民币、分布式或现货订单1.8元人民币以上,海外则落在每瓦0.24-0.255元美金之间。但由于终端需求的不确定性因素提高,加上在目前价格水平下Q3海外需求暂时也并不旺盛,因此预估目前价格已是相对高点。