在近段时间的市场变化中,宏观复苏环境持续打压贵金属价格,但上期所白银期货在5000点附近有强劲的产业买盘,推升整个贵金属价格快速反弹市场逐步印证了我们的逻辑:宏观复苏背景下,贵金属价格承压,但是光伏行业的需求暴发支撑白银价格。近期,随着光伏组件成本的提高,市场对于光伏行业前景的看法有许多分歧,间接影响了白银未来需求的预期。本篇文章,我们将着重于光伏细分行业,从产业链角度讨论光伏行业上下游的博弈,以及其对白银需求的影响。

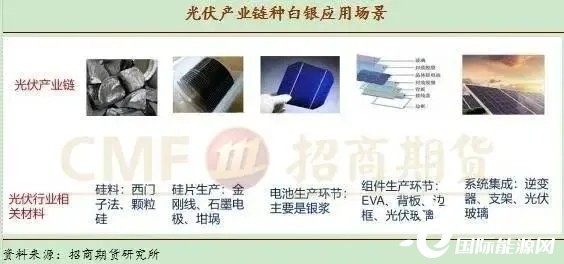

光伏发电设备制造主要有5个环节,分别是硅料、硅片、光伏电池、光伏组件和光伏系统,这也是光伏行业最主要的上下游。目前,国内企业无论在上游原材料还是在终端设备应用方面,技术水平以及市场占用率都处于世界领先水平。上游原料、终端需求乃至技术受制于人的情况再也不会重演,这也是光伏行业确定性大发展的主要因素。

硅料供应趋紧

硅料是整个光伏行业的最上游,1941年发现的硅的光伏效应决定了如今整个光伏行业的生态。过去,硅料因为技术相对复杂而被海外垄断,但近年来通威股份、新特能源、新疆大全、东方希望这四大国内硅料企业的崛起,一举打破了海外企业的垄断格局。并且随着国内企业技术进步,成本也大幅甩开了海外的竞争对手。目前国内企业在硅料成本上占有绝对优势。而2021年初保利协鑫能源攻克颗粒硅生产技术难题,硅料的成本可能还将下一个台阶。

虽然成本不断走低,但是由于硅料行业属于高耗能、重资本、高技术壁垒行业,产能扩张速度较慢。随着整个光伏行业的爆发,出现了硅料供不应求的局面,导致近期硅料价格连续上涨。硅料价格上涨,使得光伏发电单瓦成本也出现了一定上涨。

硅片两强相争叠加扩产周期

硅片是硅料的下游,也是光伏电池的载体。国内硅片行业中隆基股份和中环股份(002129)是两大龙头。隆基股份独辟蹊径,从金刚线切割入手使得单晶硅片异军突起,凭借着更高的转化效率成为了硅片行业的龙头;而中环股份则凭借超大尺寸硅片的发力,希望弯道超车。这两家均掌握核心技术,可以说决定了硅片行业未来的发展方向。而其他硅片企业也纷纷站队,在硅片市场形成了按照尺寸划分的两大联盟。

与硅料市场不同的是,凭借过去两年光伏行业的快速发展,硅片企业获利丰厚,因此产能扩张速度也远高于硅料,甚至有一些硅片设备制造商也涉足这个行业,预计2021年硅片行业将出现大扩产现象。

电池片与组件供大于求

电池片以及其下游组件行业情况也与硅片类似。不过电池片技术从PERC电池代替传统BSF电池以来,行业变化相对稳定。新技术HJT与PERC的升级技术TOPCon相比,面临成本过高、效率提升有限的窘境。未来行业技术发展路径不明,各家龙头企业对于新技术都处于偏谨慎的态度,只是小规模投产了中期试验线,而没有将新技术大规模商业投产。因此当前电池片行业技术变化不大,而产能投放相对过快,陷入了存量博弈阶段。

组件行业也类似,技术门槛偏低,扩产明显,也是大尺寸硅片行业的延伸,因此各家厂商分边站队。

辅料行业产能释放

光伏设备中最大的一个辅料分支就是光伏玻璃。2020年下半年由于光伏安装需求旺盛,光伏玻璃价格大幅上涨。由于玻璃行业属于高污染行业,国家发改委对于新建玻璃产线有指标限制,要求只有淘汰一条老线,才能新上马一条新线。因此,此前光伏玻璃扩产速度不快。不过由于光伏玻璃价格过快上涨引发了光伏系统成本上升,不利于平价上网目标的实现,国家发改委在2020年底的征求意见稿中对于光伏玻璃产线取消了指标限制,玻璃企业新投产的项目也从今年开始陆续上马。预计到2021年底,光伏玻璃日熔量将从目前的每天33000吨上升到每天50000吨。随着新产线的不断投产,近期光伏玻璃价格终于出现了回落的迹象,每平米降价10元左右,折合到组件相当于每瓦下降7分钱。

远期展望

从前面对于产业链的描述不难看出,光伏行业快速发展的核心是不断下降的成本优势。随着成本降低,光伏发电的竞争力越来越高,最终达到或远低火力发电的成本,那时平价上网就成为可能。但是随着行业的大发展,产业链不同领域由于发展速度不同,出现了部分节点供不应求的情况,导致了价格的上涨,最终抬高了总体的发电成本,反过来影响行业的发展。实际上,今年年初以来光伏板块股票的大幅回调,以及白银期货价格的回落,就是在于市场担心硅料价格过快上涨引发的成本提升,无法完成此前预期的新装机目标。好在进入4月以来,光伏玻璃产量提升,光伏玻璃价格出现了明显下降,抵消了硅料的上涨,使得最终的组件单瓦发电成本微降。

如果光伏中下游产能能够陆续正常投放,能够通过竞争进一步压缩光伏发电成本,光伏行业也有望完成年初的目标。那么随着年度目标的实现,光伏用白银的需求也得到了保证,所以说光伏行业的需求托起了整个白银价格。

切换行业

切换行业

正在加载...

正在加载...