在今年的Wood Mackenzie发布《2019年全球光伏逆变器市场份额和出货量趋势报告》时,固德威的储能逆变器已经占据超过15%的市场份额,成为全球第一,这个数据意味着什么?

光伏行业,风口渐成

我国是以煤碳作为主要的一次性能源,煤炭在我国一次性能源的比例为59%,中国已超过美国成为世界碳排放最大的国家,二氧化碳的大规模排放,导致气候变暖和海平面上升等一系列危及人类生产生活的事件发生,为了化解危机,降低煤炭在能源中的占比,中国、欧洲、日本和韩国相继提出了二氧化碳排放峰值时间和实现碳中和的时间,加之,三峡新能源格尔木500兆瓦光伏项目,该项目上网电价平均为0.316元/千瓦时,光伏电价首次低于燃煤发电标杆电价,具有标志性意义。

光伏板块2020年前三季度营收1577.22亿元,同比增长47.13%,归母净利润200.88亿元,同比增长63.18%;20Q3营收607.92亿元,同增47.25%,归母净利润93.65亿元,同比增长93.07%。利润增速高于营收增速。

光伏逆变器需求提升直接受益于下游装机,全球光伏新增装机需求放量推动逆变器需求持续增长,综合行业盈利能力改善、光储一体化与智能化等技术发展推进,归母净利润增速看:逆变器>电池>硅料>胶膜>组件>设备>硅片>玻璃>运营;20Q3盈利能力显著改善:20Q3行业归母净利润率15.40%,同比上升3.66个百分点。光伏逆变器行业投资机会已至。

厚积薄发,技术派固德威站到了光伏行业的风口上。

行业龙头 业绩亮眼

逆变器行业整体盈利,作为光伏逆变器生产企业,公司所处领域是光伏行业的主流赛道。固德威(688390)主营业务突出,主营业务收入主要来自光伏并网逆变器,2019年占主营收入的比例为80.44%,储能逆变器占营业收入的11.45%,公司其它业务收入主要系材料配件的销售收入,占营业收入比重较低。

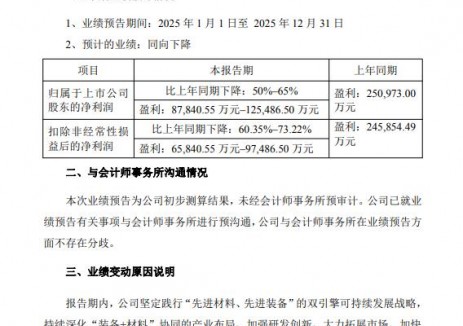

从公司公布的2020年前三季度业绩报告中可以窥见一斑,2020年前三季报,报告期内实现营收10.41亿元,同比增长44.96%,其中Q3营收为4.53亿元,同比增长53.6%;实现归母净利润1.96亿元,同比增长158.9%,超出招股说明书披露的1.83亿的预计值,其中Q3归母为0.79亿元,同比增长97.5%;实现扣非归母净利润1.8亿元,同比增长149.03%;EPS为2.98元/股,同比增长159.13%;ROE为37.99%,同比增长17.06pcts。

光伏组件Q4是需求高峰期,目前现货市场3.2mm镀膜玻璃已涨至每平方米41-48元人民币的价格,相较9月每平方米30元的价格,涨幅接近50%,而需求缺口仍在,短期涨价趋势仍然存在;光伏产业链业绩高增趋势不改,明年有望继续超预期。公司Q3季度的亮眼业绩也与光伏行业的增速相吻合,受益于行业需求回暖且Q4是抢装季,光伏行业增长确定性强,公司Q4仍然会保持目前的高增速。

全球发力 未来可期

出口市场方面,光伏行业没有明显的季节性波动特点,收入波动与光伏产业政策密切相关。目前欧洲已确定绿色能源战略,欧盟委员会拟提高2030年碳排放目标,从40%提高为60%;继中国之后,日本也承诺将在2050年实现温室气体净零排放。10月28日韩国总统宣布,韩国将在2050年前实现碳中和,这一系列的国家层面的利好政策,必将推动海外光伏产业的大发展。

近年来公司大力开拓海外市场,公司分别于2015年4月成立英国固德威、2015年9月成立澳洲固德威、2018年7月成立香港固德威、2018年11月成立德国固德威、2019年2月成立韩国固德威、2019年7月成立荷兰固德威等境外子公司,境外子公司的设立,根据招股说明书的信息,2017-2019年公司境外营从2.51亿元上升至6.26亿元,占总营收的比重从23.9%提升至66.4%。分区域来看,公司海外逆变器出货约有40%集中在澳大利亚、荷兰等高毛利国家,这些国家对于逆变器的价格容忍度较高,产品毛利率在50%左右,相比国内毛利率高出20pcts左右。

目前公司IPO募投项目计划在印度、日本、美国三个国家建设区域营销中心,未来随着营销渠道的逐步搭建公司有望进一步开拓海外市场,公司市占率后续存在进一步提升可能,产品的盈利能力也有望随着海外市场营收占比的持续提升而进一步提高。

储能逆变器 新的利器

随着光伏新能源利用的日益普及,光伏发电的波动性特征以及企业调峰调频成本考虑,未来光伏发电均需配套储能设备,光伏储能逆变器将成为行业的重要发展方向之一。

从市场规模来看,锂电储能规模将保持高速增长。截止到2019年底,我国锂电储能的累计投运规模达到1.71GW,在“十三五”的收官之年,即2020年,将延续超过50%的年增长速度,2021年储能的应用将在全领域铺开,此外电池成本持续下降也将推动锂电储能系统的大规模应用,根据测算,2024年锂电储能装机总需求将达28.41GW/75.43GWh,若按0.5元/wh计算,2024年市场空间将达377亿,与当前市场规模相比翻了约20倍。预计未来电化学储能装机主要的增长点来自:(1)随着电力体制改革的进一步推进,装机规模有望延续过去两年的高速增长,预计2024年底电网侧调频锂电储能累计装机规模将达5.36GW/2.68GWh,调峰侧锂电储能将达2.21GW/4.42GWh,合计7.57GW/7.1GWh;(2)新能源发电成本进一步降低,其在电力系统中渗透率将持续提高,预计2024年锂电储能累计装机规模将达9.23GW/27.69GWh;(3)2020年我国进入5G建设高峰期,预计2025年锂电储能装机规模将达12.48GW/43.68GWh。

光伏发电的经济性已超越煤炭,行业发展的韧性十足;固德威目前所处行业国内外利好政策纷至沓来,在政策的引领下,国内市场和国外市场比翼齐飞,保证了行业的高增速;随着光伏行业的可持续性的高速增长,作为行业下游产业的储能行业春天也已到来,必将成为公司未来另一个重要增长点。

固德威已经迈上了行业“一哥”的道路。

切换行业

切换行业

正在加载...

正在加载...