土地成本正成为笼罩在光伏电站投资上空挥之不去的阴影,各地项目被征收土地税的事件频出不穷。作为非技术成本的重要组成部分,高居不下的用地成本正成为中国光伏迈向全面平价的一大瓶颈。

2020年7月25日,在由中国光伏行业协会、中国电建贵阳勘测设计院、光伏們联合主办的第五届新能源电站设计、工程与设备选型研讨会光伏分论坛上,来自阳光时代律师事务所的寿方亮律师从法律的角度上就光伏项目用地两税风险及防范进行了解析,并且给出了对应的建议。

关于土地税的法律依据

寿方亮指出,首先要重视法律,“虽然政策文件对具体问题规定的比较具体、有针对性、好理解,但是所有的政策文件都不能和法律起冲突。就税收而言,最基本的法律是《中华人民共和国税收征收管理法》(以下简称“《税收征收管理法》”)。《税收征收管理法》明确的所有税的开征、停征以及减税、免税、退税、补税,都要以法律为依据”,寿方亮介绍,如果法律授权给国务院制定,国务院可以制定相应的行政法规做细化规定,仅限于法律和法规,其他政府承诺、部门规章都不属于这个。任何机关单位和个人不可以突破法律给人免税、减税相关决定。

《税收征收管理法》明确,任何机关、单位和个人不得违反法律、行政法规的规定,擅自作出税收开征、停征以及减税、免税、退税、补税和其他同税收法律、行政法规相抵触的决定。

光伏用地税依据

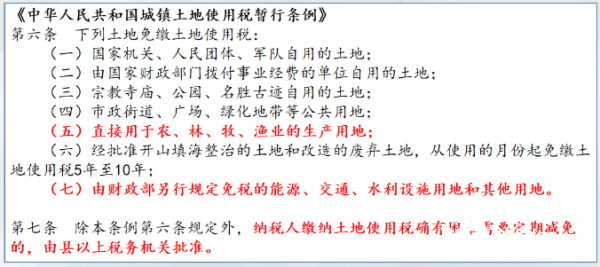

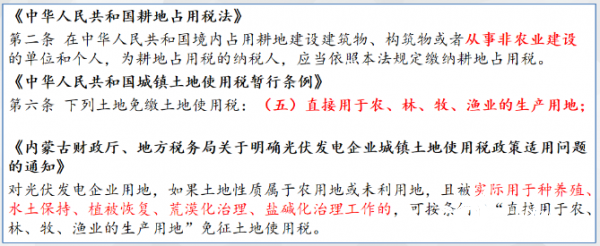

“光伏项目用地涉及的税种主要是耕地占用税和城镇土地使用税”,寿方亮提到,耕地占用税的法律依据是《中华人民共和国耕地占用税法》;城镇土地使用税的法律依据是《中华人民共和国城镇土地使用税暂行条例》(以下简称“《条例》”),同时《条例》规定了适用税收减免的情形。

城镇土地税明确了可以免税的情形,第一种是直接用于农林牧渔业的生产用地,这可以联系到光伏互补类的项目是否可以套用免税规则。第二种是财政部可以单独制定相应的规定,就能源相关行业给于免税政策。目前财政部给予行业的免税政策是关于企业所得税的三年三减半的政策,但土地使用税(减免)是没有的。第三种纳税人有交税困难的,可以申请免税,有严格的信用条件,一般来说仅限于发生天气自然灾害、不可抗逆导致项目亏损,这种情况下企业可以申请要求免税。

减税依据

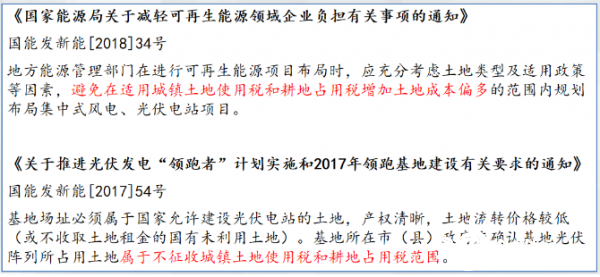

“除了上述三种情形之外,法律没有其他可以免税的情况”,寿方亮分析,国家能源局相关政策的表述是避免使用税务成本高的土地,尽可能找一些不要征收土地税和耕地占用税的地,从选址角度考虑,选不用征税的地,而不是找一块地让政府来承诺不收税了。

光伏用地支持政策

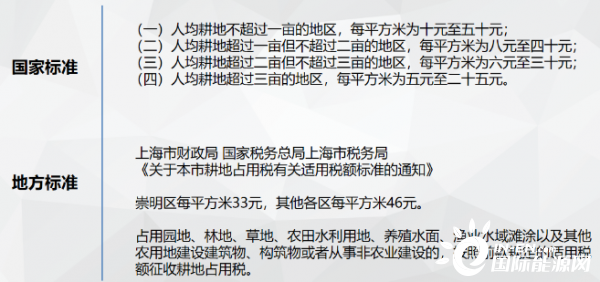

征收标准

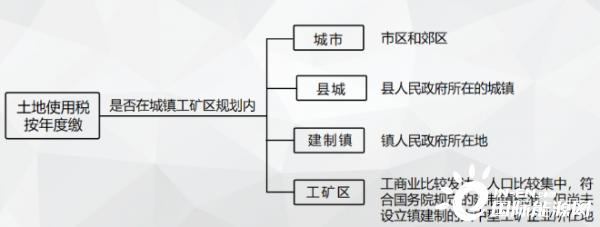

对于城镇土地使用税,其征收范围为城镇范围内,包括城市、县城、建制镇、工矿区等,税收按年度征收。

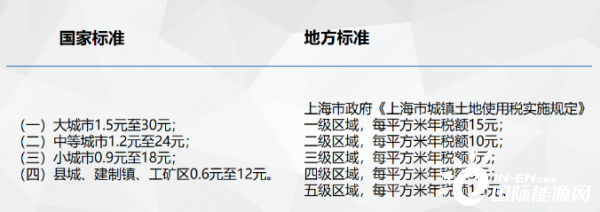

“只要城镇规划方面的都要征收,而且按照年度征收,包括城市建设规划区,都会征城镇土地使用税,使用标准分为四个档次,分大中小城市、县城”,寿方亮补充道,同时地方政府可以在国家标准规定的范围内制定适合地方的细则,明确具体使用的税率。大城市从1-30元/平米/年,不同地方政府差距很大。光伏投资企业可以做一个排查,看看所占用的土地到底属于哪一征收档的区域。

土地使用税征收标准

和城镇土地使用税征收逻辑不同,耕地占用税针对地类——农用地,一次性全额征收。不过寿方亮提醒,占用园地、林地、草地、农田水利用地、养殖水面、渔业水域滩涂以及其他农用地,也需要缴纳耕地占用税,不过此类型土地税额可以适当降低,降低的部分不得超过百分之五十。寿方亮指出,因为农用地范围很大,可能会存在税收风险。

和城镇土地使用税一样,地方政府也有权力在国家标准的范围内制定适合地方的耕地占用税细则。

耕地占用税征收标准

怎么征?

情形一:未利用地区建光伏项目。

根据《关于支持新产业新业态发展促进大众创业万众创新用地的意见》(国土资规〔2015〕5号)规定“光伏、风力发电等项目使用戈壁、荒漠、荒草地等未利用土地的,对不占压土地、不改变地表形态的用地部分,可按原地类认定,不改变土地用途,在年度土地变更调查时作出标注,用地允许以租赁等方式取得,双方签订好补偿协议,用地报当地县级国土资源部门备案;对项目永久性建筑用地部分,应依法按建设用地办理手续。”

“但是实际上还是会有一些特殊情形,主要在于地类的认定是有一些偏差和冲突的地方。在被国土认定为未利用地的同时,还可能被林业认为渔林地,这种情形非常常见,虽然现在这几个部门合一了,但是这个地类认定目前没有完成合并。”,寿方亮强调,现阶段而言,投资商还要关注未利用地中可能有林地草地的情形,一旦有这个情形的,根据财政部的文件,只要用于农业生产并且发放使用权证的草地,还是属于耕地的范围。即便国土未利用地,可能还是会征耕地占用税。

情形二:光伏复合项目,即互补类项目。

“需要关注的是,光伏组件区可以不改变原用地性质,以承包租赁方式使用用地,那么这个区域是否可以套用之前说的农用地政策?”,寿方亮解释到,根据政策从事非农业建设的要交税,反过来说,如果从事农业生产可以不交。

寿方亮补充道,《土地使用税暂行条例》明确直接用于农林、牧渔业生产可以免税,这其中强调的是必须要有农业生产,有农业部分才行,实际上很多农光互补项目备案虽然备案是农光,实际做的时候没有标准农业部分,有的时候仅仅是支架达到了高度要求,但是没有专门做农业部门。像内蒙古这个文件里面说的非常清楚,明确强调必须是实际用于种植、养殖、水土保持、植被恢复、荒漠治理等等工作的,才可以按照条例里面规定的,直接用于农林牧渔业生产免税。仅仅备案是农光,但是做的不到位,还是有可能被征耕地占用税。

那么征税面积到底如何界定?根据此前光伏們报道,山东某市向上级税务系统咨询光伏系统有没有优惠以及按照点征还是面征?税务系统的回答是没有税收优惠,同时要求按照合同面积征。

“合同面积肯定是一个大的面积,真正用于光伏建设并没有全部用上”,寿方亮分析认为,以法律为依据,不管是耕地占用税还是土地使用税,都是以实际使用面积为征税面积。实际使用面积由省一级政府确定组织现场测量的问题,这个问题上法律没有说特别死,有一定空间,至于按点还是面没有说清楚,这是在投资时候可以考虑突破的点。

风险防控

针对光伏项目用地可能遇到的税收风险,寿方亮提出了四条建议:

建议一、做好用地类型核查工作。寿方亮提到,尽管收到的用地预审显示为未利用地,但是由于国土部门与林业、草原等部门数据并未完全联网,实践中可能存在国土部门和林业部门(草原部门)对土地性质的认定标准不同,因此建议到林业、草原等部门核查土地类型。

建议二:与政府部门明确地类与税种税率。寿方亮指出,提前得到所选地块税率的明确,可以避免以后发生变化。

建议三:针对农光互补项目,做好农业备案与验收。因为农光互补项目,必须要有农业的部分才有可能免税,因此寿方亮建议,在验收时可以要求农业部门参与,并在验收文件中写明和农业有关的内容,作为以后申请免税的依据。

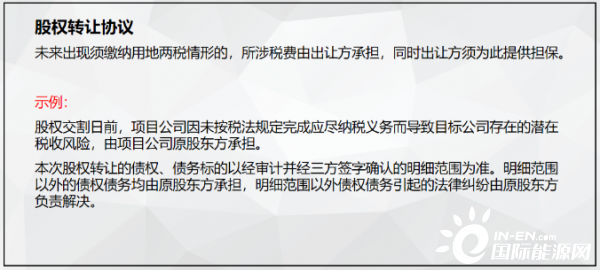

建议四:针对并购项目,通过协议防控风险。寿方亮表示,可以通过股权转让协议去约定风险的转嫁,买方通过股权转让协议,约定卖方承担以后出现的用地两税。

切换行业

切换行业

正在加载...

正在加载...