多晶硅受新疆多晶硅企业事故发酵影响,国内其他本已完成检修计划的多晶硅企业暂缓复产;结合由于新疆疫情所导致的物流运输受限问题仍未缓解,本周国内市场多晶硅供应仍在加剧紧张。

在7月最后一周,国内部分多晶硅厂商开始陆续与下游洽谈8月订单,尽管下游制造业和多晶硅贸易商整体要货意愿强烈,但整体落实签单环比有所降低,主要原因是国内多晶硅企业惜售且继续看涨情绪较浓。

截止目前,国内市场多晶硅价格相比上周继续上涨且涨幅较大,本周国内市场单晶复投料主流价格在75-82元/公斤(包括进口料价格),高位价格高至85元/公斤左右,且开始有成交;本周海外多晶硅签单较多,国内多晶硅订单落地预计将在后半周以及下周陆续明确,届时国内多晶硅价格也将逐步明朗;

多晶用料价格也随之上涨,由于各厂商多晶用料比例降低,不少厂商基本处于无货无价中,市场上少量成交基本在48-50元/公斤,而多晶一级料高位报价可至55-56元/公斤。由于国内多晶硅的紧缺,海外个别厂商也重启生产,产能近期逐步恢复。

硅片

上游多晶硅供应紧张通过产业链传导至硅片,国内单多晶硅片价格也保持上涨态势。上周五国内单晶龙头硅片企业上调报价,单晶G1/M6报价分别上涨0.1,0.11元/片,目前报价2.63元/片,2.73元/片,报价涨幅不大,但市场其他厂商随之跟涨,目前市场上实际成交价格从原先的2.3-2.4元/片左右上涨至2.6-2.7元/片,较原先上涨0.3-0.4元/片;随着下游的积极备货,国内市场单晶硅片库存逐步消耗,单晶硅片整体供给趋紧。

多晶硅片方面,在多晶用料价格上涨的带动下,本周国内多晶硅片继续上涨,中效硅片价格上涨至1.2元/片左右,高效硅片价格上涨至1.3-1.4元/片甚至更高,市场上的方锭价格近期也上涨至55-60元/公斤。受到市场上多晶硅整体供应不足的影响,部分硅片小厂面临无料生产,无锭(棒)可切的情况,随着上游多晶硅价格的继续上涨,短期内国内硅片环节价格恐继续上扬。

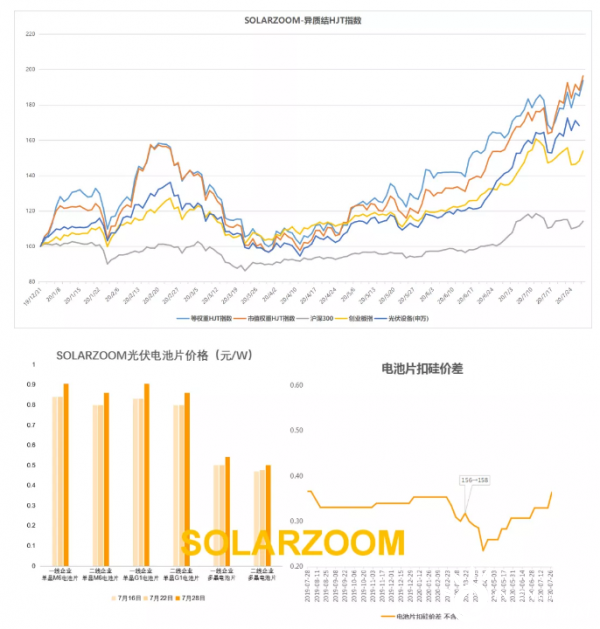

电池片

上周五国内电池龙头企业上调电池片价格,其中单晶G1/M6价格上涨至0.89元/W,随后国内其他电池片厂商跟涨,单晶G1/M6电池主流价格在0.86-0.89元/W,甚至受单晶电池片整体供给紧张影响,也有部分电池片厂商报价至0.9-0.92元/W;本周起陆续开始洽谈8月订单,虽按照调价后的价格已有订单成交,但整体不多。

由于此轮涨价下游组件环节承压最大,因此电池片的买卖双方仍在进一步商谈博弈中,预计近期成交价格将更加明朗。多晶电池方面,受上游多晶环节涨价联动影响,多晶电池片价格随之上涨,本周多晶电池片价格基本站上0.5元/W,高位价格到0.54元/W,目前多晶需求相对较为平稳,波动不大。

近期国际银价上涨幅较大,折合到电池片成本上涨0.15-0.2元/W,本周正银浆料价格上涨至6600~6700元/KG, 低温浆料8700元/kg, HJT电池方面,目前国内在产产能不大,但近期陆续有光伏企业或者新进入者表示将对HJT电池进行投产,行业预期年底前将有GW级新增产能投产,届时市场价格将会更加明朗。

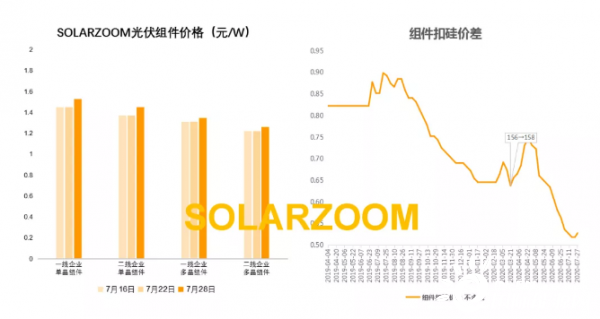

组件

组件环节是此轮光伏制造业涨价承压最大的一个环节,一方面硅料上涨带动硅材料成本上涨,另一方面,组件辅材如玻璃、EVA等近期也上调价格。

由于下游终端提前招投标、集采等情况导致近期包括未来一段时间仍在执行的部分组件订单价格锁定,组件厂商压力较大;而对于组件新订单的报价洽谈,国内组件厂商也基本随着上游产业链价格上调而有所上涨,本周上涨幅度0.1元/W左右,目前单晶一线厂商主流国内组件报价基本站到1.5元/W以上,海外部分市场报价达到0.195-0.2美元/W。

国内下游终端采购仍在拉锯博弈中,后续组件价格的上涨幅度同样也需视下游终端采购能力而定。

辅材辅料

近期受大宗商品价格上涨影响,国内部分组件辅材价格持续上涨,玻璃3.2mm厚度价格基本从24元/㎡上涨至26元/㎡,2-2.5mm厚度玻璃价格同步上涨2元/㎡,价格分别为22元/㎡左右,24元/㎡左右;EVA胶膜价格近期上涨5%左右,目前价格在7.9元/㎡左右;焊带价格在70-72元/㎡左右;背板价格相对较为稳定,变化不大。

切换行业

切换行业

正在加载...

正在加载...