面对上半年突如其来的“新冠疫情”以及国内外风险挑战明显上升的复杂局面,中国光伏企业凭借着坚强的韧性,仍保持了相对稳定的发展态势。上半年产业链各环节保持增长,多晶硅、硅片、电池、组件产量分别同比上升32.3%、19.0%、15.7%、13.4%;海外疫情对出口影响低于预期,1-5月组件出口达27.7GW,与去年(28.2GW)同期基本持平;疫情导致2-3月国内应用市场基本停滞,上半年光伏发电装机容量达11.5GW,与去年(11.4GW)相比基本持平。

一、2020年上半年发展回顾

1、产业规模

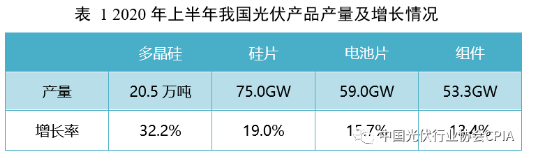

2月-3月上旬,在“新冠疫情”下我国光伏制造端受复工延迟、物流管控、人员隔离、防疫物资匮乏、原辅材料供应不足等影响,整体产能利用率有所下滑。随着3月各地方复产复工的逐步推动,以及相关优惠政策的逐步落实,主要企业产能利用率达到80%。二季度制造端已步入正轨,各环节主要企业满产满销。2020年上半年,我国光伏产业规模持续增长。其中,多晶硅产量达到20.5万吨,同比增长32.2%;硅片产量75GW,同比增长19.0%;电池片产量59GW,同比增长15.7%;组件产量53.3GW,同比增长13.4%。

2、应用市场

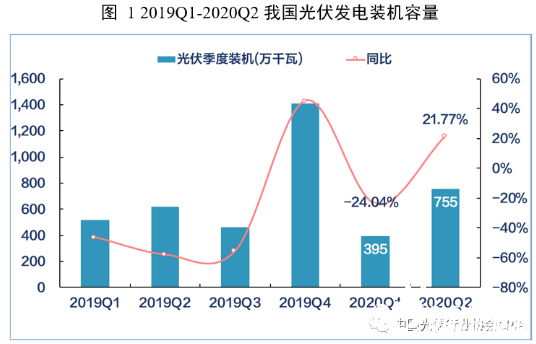

2020年上半年我国新增光伏装机11.5GW,同比增加0.88%。其中集中式电站7.07GW,分布式电站4.43GW。分季度情况看,受疫情影响,一季度我国光伏装机容量达3.95GW,同比下降24.04%;其中户用光伏装机规模仅258.9MW。随着各地快速实现复工复产,我国二季度光伏装机达7.55GW,同比增长21.77%;其中,户用光伏市场也开始明显复苏,上半年装机超2GW。受疫情影响,在电网接入、外线停工等掣肘因素影响下,部分企业未能按照“630”时间节点完成2019年竞价项目并网,预计部分“630”前未能并网的竞价项目将在年内并网。

3、光伏产品出口情况

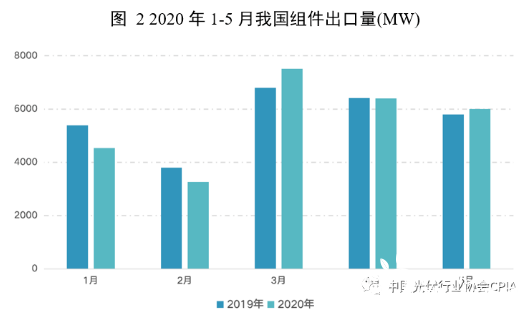

2020年1-5月,光伏产品出口额约78.7亿美元,同比下降10.1%。其中硅片、电池片出口额均同比增长,单晶、硅片电池片出口量占比达到近80%;组件出口额约65.0亿美元,同比有所下降;出口量达27.7GW,与2019年同期(28.2GW)基本持平,预计上半年组件出口量可达到33-35GW。从出口市场看,上半年海外疫情的爆发对欧、美、日、澳等市场的影响甚微,其中对欧洲的组件出口进一步增长,对其组件出口额为26.6亿美元,同比增长12.3%,其占比达到40%(2019年同期为28%),成为最大的出口区域;由于2019年12月美国宣布对双面发电光伏组件豁免201法案下的进口关税,美国时隔两年再次进入前十市场,1-5月对美国出口额3.1亿美元,同比增长20倍以上。2020年4月,美国联邦贸易代表处USTR曾要求撤销豁免决定,但于2020年5月27日被美国国际贸易委员会ITC驳回,维持豁免。印度、拉美市场受疫情影响出口下降,系疫情管控和货币贬值所致。

4、技术创新

2020年,我国光伏企业继续加大研发和技改投入,技术创新步伐明显加速。

产业化方面,PERC SE 9BB已成为头部企业的产品主流,PERC单晶电池平均量产转换效率达到22.4-22.5%,最高量产转换效率接近23.0%,PERC多晶黑硅电池转换效率达到20.6%。N型HJT电池吸引众多企业目光,仅上半年就有6家企业宣布计划投建超过10GW的HJT电池项目。从2019年12月东方日升宣布500W组件以来,2020年上半年,天合光能、晶科、晶澳、阿特斯等组件龙头企业纷纷发布超500W组件产品,就在6-7月,有三家发布了600W高功率组件新产品。高功率组件在降低LCOE和降低土地成本等方面将做出巨大贡献,再配合跟踪支架、智慧运维等系统服务,将更好的迎接平价时代的到来。从整体来看,在多元化的技术中寻找全成本的最优平衡,上下游互通联动才能得到最优降本增效途径。

技术研发方面,上半年,我国光伏企业阿特斯和晶科接连两次打破多晶电池研发效率,其中最高效率达到23.81%,并分别被马丁格林效率表及NREL效率表收录。2020年7月,纤纳光电以18.04%的转换效率第七次蝉联钙钛矿光伏小组件世界纪录。紧接着,晶科能源宣布其研发的N型单晶硅单结电池转换效率达到24.79%,刷新世界纪录。

5、市场价格

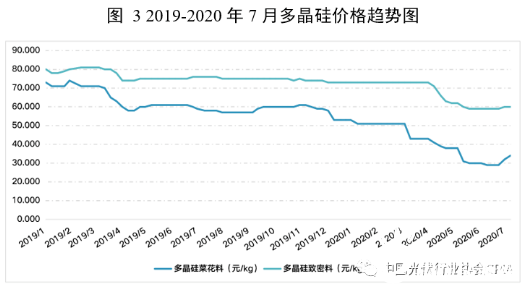

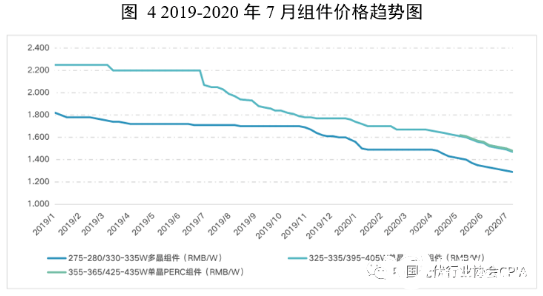

受疫情影响,下游需求不振,3-5月期间制造业各环节价格降幅较大。2020年上半年,多晶硅致密料及菜花料最大降幅分别达19%及45%,一度跌破老旧产能成本线。6月受下游市场抢装,加之部分企业由于前期亏损陆续进入减产或停产检修阶段,导致多晶硅产品供不应求,价格触底反弹,但行业整体仍在盈亏线上下挣扎。硅片、电池片、组件等其他环节产品价格稳中有降,但仍能保证一定毛利。

受益于组件、逆变器等设备价格的下降,上半年我国光伏系统建设初始全投资成本持续降低,2020年上半年我国光伏地面电站建设初始全投资成本已基本降至4元以下,较2019年下降约13%。

面对上半年突如其来的“新冠疫情”以及国内外风险挑战明显上升的复杂局面,中国光伏企业凭借着坚强的韧性,仍保持了相对稳定的发展态势。上半年产业链各环节保持增长,多晶硅、硅片、电池、组件产量分别同比上升32.3%、19.0%、15.7%、13.4%;海外疫情对出口影响低于预期,1-5月组件出口达27.7GW,与去年(28.2GW)同期基本持平;疫情导致2-3月国内应用市场基本停滞,上半年光伏发电装机容量达11.5GW,与去年(11.4GW)相比基本持平。

二、发展特点

1、产业集中度不断上升

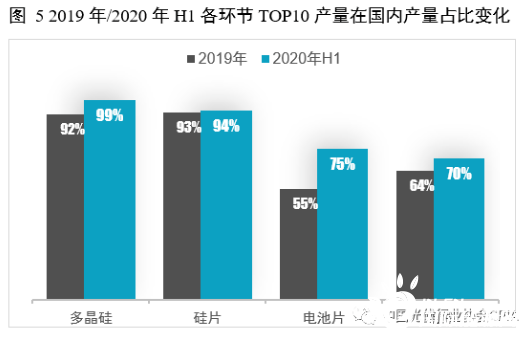

2020年上半年,头部企业凭借资金、技术、成本、渠道、品牌等优势不断扩大规模,同时,不具备成本和效率优势的落后产能在疫情影响下加速退出,产业集中度不断上升。多晶硅方面,排名前十的企业产量约占全国总产量的99%,相比2019年底增长7个百分点;硅片方面,排名前十的企业产量约占全国总产量的94%,相比2019年底增长1个百分点;电池片方面,排名前十的企业产量约占全国总产量的75%,相比2019年底增长20个百分点;组件方面,排名前十的企业产量约占全国总产量的70%,相比2019年底增长6个百分点。

2、产品结构不断调整

2020年上半年,单晶光伏产品、大尺寸市场占比进一步提高。从上半年生产情况看,单晶硅片产量达到80%,158.75mm尺寸产品成为主流,下半年部分企业计划将产线调整至166及以上尺寸。182mm和210mm尺寸产品预计在2020年下半年至2021年上半年开始逐步批量供货。从下游集采来看,据不完全统计,2020年上半年的18个组件招标项目中,单晶组件产品需求容量达到1.09GW,市场占比达到67.6%。2019年底至2020年上半年,从2020年上半年五大央企(国家电投、大唐集团、中和汇能、中广核和三峡新能源)公布的招投标结果中可以看出,158.75mm组件占比已超过50%,其次为166mm尺寸组件,占比38%。

3、平价/竞价项目均同比增长

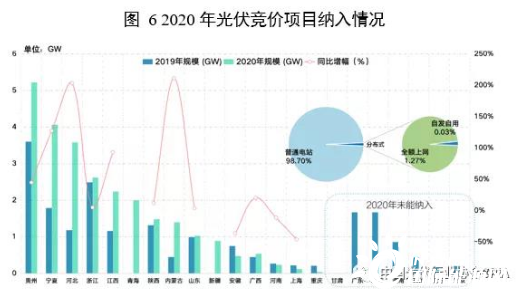

从2020年竞价申报的规模来看,22个省市共申报了33.5GW光伏项目,虽然参与申报的省份有所减少,但申报规模同比增加了36.5%(2019:23省市,24.55GW)。由于竞价补贴总额有限,最终只有15个省市的25.97GW项目纳入到了国家竞价补贴范围,同比去年增加了5.9%。

从2020年纳入国家竞价补贴的项目类型来看,分布式电站在竞价体系中基本不占优势。其中,98.7%的是普通集中式电站,而去年同期占比为79.5%;1.27%是全额上网分布式项目;0.03%是自发自用余电上网项目。

从2020年纳入国家竞价补贴范围的省份来看,存在竞价优势的省份有所减少。2020年纳入国家竞价补贴范围的省份有15个,而较去年的22个省份,同比下降31.8%。其中,有11个省份的纳入规模同比去年均有所增长,而安徽、河南、上海、重庆的纳入规模有所下降。

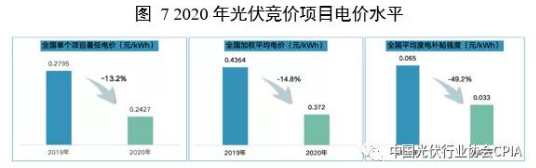

从2020纳入国家竞价补贴项目的电价水平来看,全国竞价效果明显,加权平均电价同比下降14.8%,补贴强度同比下降49.2%。分资源区来看补贴降幅差异明显。其中,二类地区最低电价比一类地区低4.7%,但平均电价比一类地区高2.7%,主要原因是新疆和青海二类地区纳入的规模占到了绝大多数,从而拉低了二类地区的加权平均电价;二类地区电价降幅最高,一三类地区降幅相当。

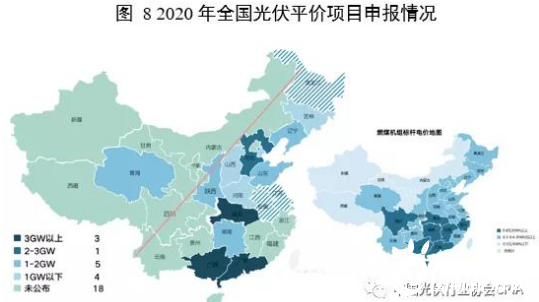

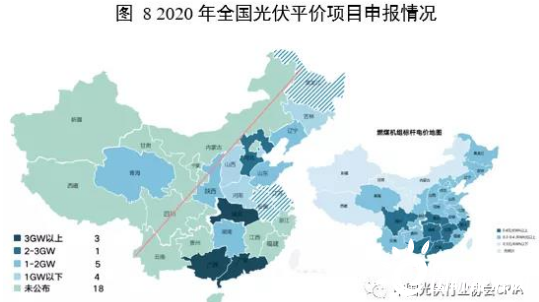

2020年共有13省份申报了36.23GW平价光伏项目,同比增加145%。从地理分布上来看,平价项目基本都布局在“胡焕庸线”右侧,兼具光照、消纳能力、较高煤电基准价等优质资源的地区,平价申报较多。二是两湖、两广地区脱硫煤电价高于0.41元/kWh,不仅申报了众多百MW级渔光互补平价项目,而且总量也居于全国首位。

4、外贸形势喜忧参半

贸易关税壁垒方面,我国直接出口美国的光伏产品仍需叠加“双反”、301关税。201关税自2019年6月豁免以来经过了几次反复,包括2020年4月,美国联邦贸易代表处USTR曾要求撤销豁免决定,但2020年5月ITC驳回了USTR的撤销豁免双面组件201关税的请求,维持了豁免决定。

知识产权纠纷方面,就2019年3月韩华在美国、德国、澳大利亚地方法院及美国ITC的PERC电池知识产权诉讼,有了两个裁定,结果一喜一忧。6月3日,美国际贸易委员会(ITC)作出终裁,认定晶科能源有限公司、隆基绿能科技股份有限公司等涉案企业生产的上述产品不侵权,并终止该案调查程序。6月16日,德国杜塞尔多夫地区法院的一审裁定判决晶科能源、REC集团和隆基乐叶侵权了Q-Cell在德的欧洲专利。

新冠疫情的蔓延和中印边境冲突加速了印度市场本土化的大趋势,抵制中国制造愈演愈烈,相继推出保障性关税、基本关税、ALMM认证、BIS认证、暂停通关等措施。6月22日起,印度所有港口和海关货运站的海关当局对所有从中国进口的货物进行了100%的强制检查,暂停了通关,7月1日开始印度海关对来自中国过去10天的货物开始进行清关,据报道滞留了约5GW货物。光伏电站项目招标中中当地成分要求提高,部分项目甚至达到100%。7月2日,印度铁路公司推出了1GW的铁路沿线地面光伏电站招标,这个GW级的光伏招标明确要求,项目中使用的太阳能电池和组件必须是在印度制造。关税方面,7月18日,印度对光伏电池组件保障措施复审做出肯定性裁决,决定延期一年的保障措施关税,建议2020年7月30日至2021年7月29日分两个阶段对进口光伏电池组件征收从价税,税率分别为14.9%(前6个月)和14.5%(后6个月)。另外,印度政府不仅打算在八月份起对进口光伏组件征收20%-25%的基本关税,在一年内将太阳能组件的基本关税提高到40%,还计划抬高中国制造光伏逆变器关税到25%,印度本土的光伏制造业企业表示至少需要对进口产品征收50%的关税。

三、2020年下半年发展展望

1、疫情下全球光伏行业前景依旧乐观

疫情影响下,虽然有可能遭遇2020年新增装机滑铁卢,但光伏凭借其灵活性强、来源取之不尽等价值定位,将很快回归其正常发展轨道,全球光伏市场稳中向好的积极态势不会变。根据各大国际机构的远景预测,未来几年内,全球光伏的装机量和发电量均将呈现不同程度的增长,且态势喜人。

根据IRENA的预测,到2030年,可再生能源在全球发电量中的占比将达到57%,其中风能和光伏的发电量和装机量均在其中占主导地位,全球电力的三分之一将来自风能和太阳能,与2017年相比,增长超过10倍。根据欧洲光伏产业协会(SPE)的预测,全球光伏装机量有望在2022年突破TW级大关,在乐观情景下到2024年,可达到1.678TW。全球光伏年度装机量乐观情景下由2020年138.8GW增长到2024年将达到255GW。

在疫情影响下,SPE对2020-2024年的光伏年度装机量做了重新预期,SPE预测2020年全球光伏装机量为112GW,同比2019年新增装机量116.9GW降低4%。根据疫情发展对全球光伏市场产生的不同程度影响,中国光伏行业协会(CPIA)对2020年的光伏市场装机预测也做了相应调整,预计全年全球新增装机量将在110-135GW之间,仍保持稳定增长态势,并将持续到2025年。从长远来看,此次疫情并不会对光伏行业造成大的威胁,全球范围内的经济刺激计划将发挥重要作用,推动国家经济恢复和发展,创造健康营商环境,为太阳能领域带来投资,全球光伏市场未来前景依旧乐观。

2、光伏发电成本将进一步降低

目前,在世界大部分地区,可再生能源已经成为成本最低的电力来源。随着光伏技术成本的继续下降,光伏将在越来越多的国家成为成本最低的电力来源之一。BNEF Bloomberg表示,在拥有全球三分之二人口、GDP总量72%、用电需求85%的国家,新建光伏电站或陆上风电场已是成本最低的电源,加之技术进步、规模经济的形成和竞争越发激烈,风电和光伏项目的总成本和平准化度电成本不断下降,2020年上半年,固定式光伏发电系统的LCOE为50美元/兆瓦时,同比降幅4%。

IRENA预计,在产业链各环节成本持续下降和组件效率不断提升的双重助推下,从长期来看,光伏的全球加权平均LCOE到2030年将降至0.040美元/千瓦时,与2018年相比降幅达58%,继续保持成本优势。光伏发电价格的进一步下降将吸引更多的参与者和投资者涌入光伏市场。在疫情的催化下,全球投资者更清楚的认识到了可再生能源投资的巨大潜在价值。根据IRENA的《后疫情时代经济复苏议程报告》,从2019-2030年,在光伏领域的年度平均投资将达到3180亿美元,在所有电力来源中居首位。不久的未来,随着上游各个环节扩产的落地,光伏发电成本的显著优势将进一步凸显。

3、下半年市场将恢复性增长

从2020年上半年的并网数据来看,2019年结转的竞价项目完成率低于预期,约有6GW左右的结转竞价项目未完成,预计其中大概会有50%左右在下半年并网。

考虑到2020年竞价项目时间较去年宽裕,多数企业认为完成率可能会在60%-70%左右,对应规模16-18GW左右;下半年户用规模大概在5-5.5GW左右;下半年结转竞价、外送、平价等其他项目大概在8-10GW左右,所以下半年并网规模大概会在29-33.5GW左右。

分季度来看,三季度户用和外送项目对市场需求的支撑较大,预计可占到三季度并网规模的65%左右;四季度竞价项目对市场需求的支撑作用更强,大概会占到四季度并网规模的70%左右。

4、制造端大者恒大趋势愈加显著

2020年上半年龙头企业持续发力,扩产项目不断推进。多晶硅方面,四川永祥和协鑫多晶硅工厂的新建产能逐步爬坡放量,同时,四川永祥两个多晶硅新建项目也如期开工建设;其他方面,晶科能源滁州、海宁、上饶、义乌等生产基地扩产项目陆续开工;晶澳科技上半年包头拉晶项目顺利投产,义乌电池和组件项目也正在推进;隆基在西安和银川的项目也如期扩产。

按照各环节头部企业陆续发布的扩产计划,至2020年底,硅片方面,中环、隆基、晶科产能将分别提升至58GW、65GW、19GW;电池片方面,爱旭、通威、隆基产能将分别提升至22GW、30-40GW和15GW;组件方面,隆基、协鑫、晶科产能将分别提升至25GW、21GW和25GW,“大者恒大”的趋势愈加显著。

5、光伏影响力逐步加强

近年,户用光伏、光伏路灯等产品的推广使得光伏不再是“不食人间烟火”的行业。2020年4月,光伏为珠峰的通讯基站提供稳定能源供应,同时也最大限度的保护了珠峰的生态环境,在减少污染的同时节约运营成本。

在能源转型的关键时期,全球能源巨头纷纷布局新能源领域,中石油、中石化、杜克能源等企业的加入,我国民营光伏企业不断寻求与华电、大唐、中广核等国家能源企业之间的合作,都使得光伏行业被注入了新的支持力量。中资外资优势互补,国企入局夯实基础,扮演好自己的角色,共同为能源转型做出贡献。