摘要

国内消纳空间明确,竞价项目落地,Q4需求有望增加

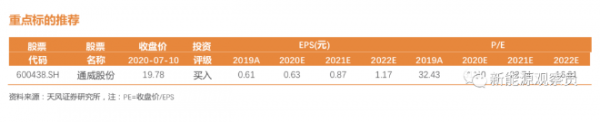

2020年国内的光伏消纳空间于5月出台,共计48.45 GW,较去年国内并网量30.11 GW显著提升。6月底25.97 GW竞价项目落地,预示下半年国内光伏装机量需求较大。根据中电联数据,今年1-5月国内实现光伏装机容量仅为6.15 GW,意味着今年如果要将消纳空间用满,剩余7个月的装机量将超过42 GW,实际上Q4国内单季度的需求大概率超过20 GW。以上均表明2020年国内市场是光伏市场的重要支柱。

2020组件出口好于预期,下半年海外光伏需求旺盛

从海外市场看,即使在1-2月份受海外疫情影响,我国光伏组件出口量明显下降,但随着海外市场陆续复工,3-5月份我国光伏组件出口量反弹,与同期相比基本持平。近期公布招标计划的地区与国家以亚洲、欧洲地区为主,代表国家有印度、马来西亚、缅甸、土耳其、葡萄牙、法国、希腊、克罗地亚等,招标规模均较大,从400-1000MW不等,整体来看,我们预期下半年光伏组件出口将保持在较高水平。

硅料价格持续下降,Q4硅料产能实质增长有限

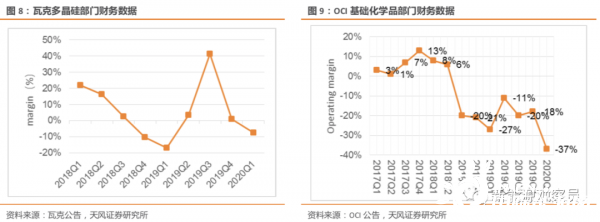

在硅料供给方面,由于国内低成本产能在2019-20年大量释放,硅料价格持续下降,海外硅料供应商瓦克、OCI面临极大的经营压力,海外整体多晶硅业务处于收缩状态。对于国内硅料厂商而言,在产多晶硅企业有11家,尾部多晶硅企业也陆续退出市场。整体而言,Q4硅料产能增长受限。

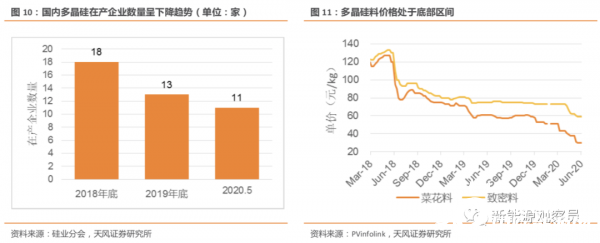

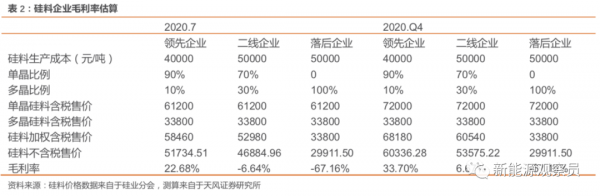

Q4国内龙头企业有望盈利,当前为布局关注硅料的好时机

相比较Q1,预期Q4海外硅料产能增长受限,多晶硅料在Q4供给局面偏紧。我们假设Q4多晶硅价格将好于Q1,测算龙头硅料企业的毛利率水平将回到30%以上,较当下价格体系中20%左右的毛利率水平显著提升,但单晶产能占比较低的企业在Q4依然会面临较大的经营压力。因此,当前是关注国内领头硅料厂商市场的好时机,推荐通威股份,建议关注美股大全新能源。

风险提示:装机量需求不及预期、多晶硅料再次扩产节奏远超预期

1. 多晶硅料供应在Q4将处于偏紧的局面

1.1. 国内消纳空间明确,竞价项目落地,下半年需求远好于上半年

国内市场是2020年光伏市场的重要支柱: 2020年国内的光伏消纳空间于5月出台,共计48.45 GW,较去年国内并网量30.11 GW显著提升。6月底2020年竞价项目结果出台,2020年光伏竞价项目共计25.97 GW,比去年同期增加3.18GW,国内光伏的市场环境好于去年。根据中电联数据,今年1-5月国内实现光伏装机容量仅仅为6.15 GW,意味着如果今年要将消纳空间用满,剩余7个月的装机量将超过42 GW,实际上Q4国内单季度的需求大概率超过20 GW。

组件出口数据好于预期,海外市场陆续复工,下半年出口数据预期将保持较高水平:从组件出口数据看,1-2月份由于疫情的影响,组件出口数据大幅下滑,此后海外疫情扩散远超预期,市场对于出口需求产生一定担忧;但3月出口数据创历史新高、4-5月的出口数据基本与去年同期持平的走向反映出海外光伏旺盛的需求,显著好于市场预期。根据PV-Tech不完全统计,2020年5月以来,海外市场已公布的光伏招标项目量已经达到8297.03MW,另外,招标结束待建光伏项目约8763MW,已知对外公布的光伏项目投资规划超17GW。近期公布招标计划的地区与国家以亚洲、欧洲地区为主,代表国家有印度、马来西亚、缅甸、土耳其、葡萄牙、法国、希腊、克罗地亚等,招标规模均较大,从400-1000MW不等。整体看,我们预期下半年光伏组件出口将保持在较高水平。

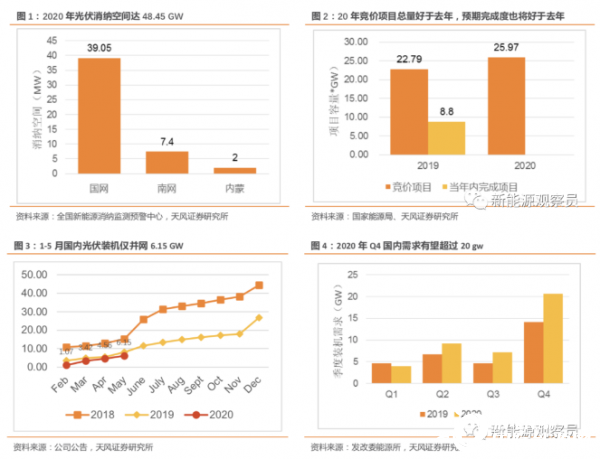

1.2. 相对于2020Q1,2020Q4的硅料产能实质增长有限

由于国内低成本产能在2019-20年大量释放,硅料价格持续下行,海外硅料的企业面临极大的经营压力。德国瓦克的多晶硅业务实际上已经持续多个季度无法盈利(2019Q3收到保险赔偿),同时韩国OCI多晶硅业务所在的基础化学品部门也长期处于盈利能力不佳的状态,这种情况下,OCI的韩国产能退出光伏级别的多晶硅生产已成为大概率事件,加上德国瓦克减产30%,马来西亚OCI产能也有所下降,海外整体多晶硅业务处于收缩状态。

根据硅业分会的数据,2018年底国内在产多晶硅企业为18家,而截至到2020年6月15日,国内在产多晶硅企业为11家,尾部多晶硅企业陆续退出市场。

考虑到4季度全球光伏需求或将超过40 GW,远远超过1季度,但4季度硅料的供应相对于今年1季度并没有实质性的增长(产能增量来自于东方希望新增3万吨产能、保利协鑫2万吨产能和永祥股份的1GW产能,但是由于韩国OCI退出光伏级别多晶硅,国内其他部分企业的产能也在陆续退出,因此总体增量有限),我们认为Q4多晶硅的成交价格将好于一季度,假定Q4的硅料价格可以回到Q1的水平,我们的测算结果显示龙头硅料企业的毛利率水平将回到30%以上,较当下价格体系中20%左右的毛利率水平显著提升,如果硅料价格高于Q1水平,头部硅料企业盈利将进一步提升,具备较大的向上弹性,但单晶产能占比较低的企业在Q4依然会面临较大的经营压力。因此,当前节点是关注硅料环节头部企业的良机,推荐通威股份,建议关注美股大全新能源。

2.1. 装机量需求不及预期

疫情二次爆发导致全球光伏装机需求低于预期,对于多晶硅料的需求减弱。

2.2. 多晶硅料再次扩产节奏远超预期

多晶硅料再次扩产节奏如果远超预期,会导致多晶硅料供给上升,硅料价格低于预期。

切换行业

切换行业

正在加载...

正在加载...