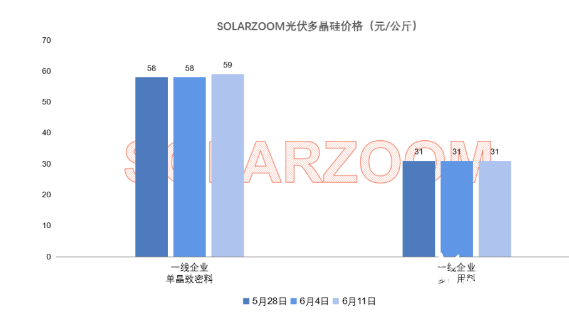

多晶用料方面,随着下游多晶需求略有起色,多晶用料需求较之前有所增加,但价格上难有起色,本周多晶用料价格仍在28-30元/公斤。本月预计仍将有1家多晶硅大厂进行检修,检修为老产线,检修产能有限,叠加目前市场上其他厂商实际检修情况,市场整体供应有一定减少,此外市场上多晶硅库存也在逐步降低,这也为市场上多晶硅价格上扬奠定了一定基础。

硅片

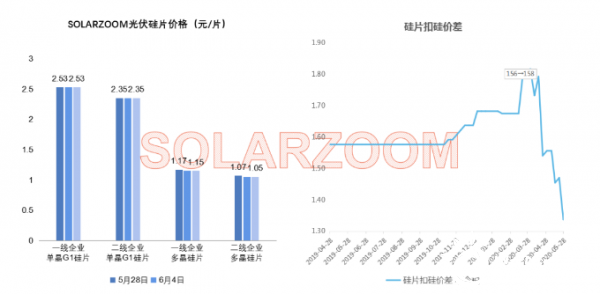

随着下游多晶环节需求的带动,本周逐步传导至多晶硅片环节,市场上主流多晶硅片企业反馈本月的多晶订单需求较上月有所好转,在现有的产能情况下供需较为平衡,目前多晶硅片产能开工率仍维持较低水平,暂未有太大起色;价格方面,多晶硅片价格暂时维稳,并未随着需求略有好转而有所起色,本周多晶硅片价格在1.05-1.15元/片区间,中效硅片价格在0.95-1元/片区间,铸锭单晶硅片价格在1.95元/片左右。

单晶方面,本周单晶硅片价格维稳,市场上单晶G1/M6硅片主流价格区间在2.3-2.5元/片,2.5-2.6元/片左右,随着未来单晶硅片产能的进一步投产释放,市场上对单晶硅片价格仍有一定的下调预期。

N型硅片方面,目前国内主流单晶硅片厂商均有生产能力,生产排期主要视下游需求订单而定, M6 尺寸逐步开始成为N型硅片主流尺寸,价格方面,近期N型硅片价格也开始随着单晶P型硅片价格的下调有所下调,单晶N型M6价格在2.9元/W左右。

电池片

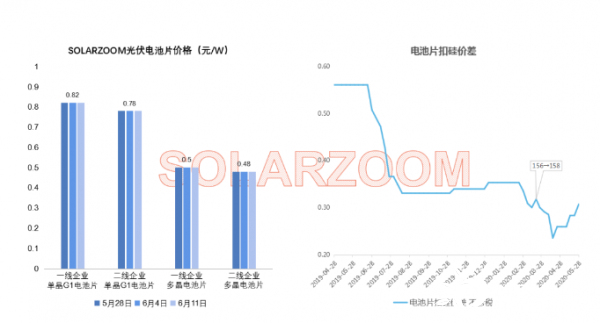

近期国内各尺寸(单晶M2、G1、M6)电池片需求订单依然较为“火爆”,下游厂商也是提货较为积极,主流厂商表示这三类尺寸的单晶电池片在市场上均较为紧俏,实际成交上价格略有抬升,三种尺寸电池片价格逐步“同价”甚至产能最少的单晶M2尺寸电池价格还略高于单晶G1、M6价格,目前单晶电池片一线厂商主流价格在0.80-0.83元/W,单晶M2高位价格甚至到0.84元/W左右。

多晶方面,印度光伏市场开始有订单出货(但仍在“封禁”期,采购需求仍有限)以及国内部分如户用等项目的带动,多晶电池片需求订单较之前有所好转,但由于多晶整体需求体量已经较少,因此多晶电池片价格并未有明显起色,市场多晶电池片主流价格仍在2.25-2.3元/片。

HJT电池方面,目前国内在产产能不大,但行业预期年底前将有GW级新增产能投产,市场价格将随之逐渐形成,目前市场情况下HJT电池价格差异较大。

组件

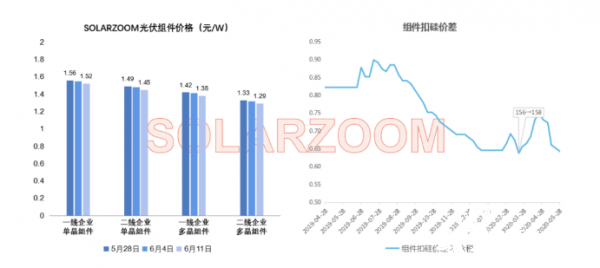

近期国内“6.30”项目继续抢装施工(部分少量项目不排除延期至下个月完工),而近期户用项目也是带动了国内部分需求,海外市场情况(施工、以及出货)虽逐步在恢复,但整体仍未达到疫情前水平。

近期国内主要组件厂商主要在国内抢装需求带动下订单情况较好,市场上整体组件库存水平有所降低,主流大厂基本保持着较高的开工率生产,部分厂商甚至又外放了代工订单。但国内市场的价格仍在持续走低。

HJT组件方面,由于目前HJT组件仍为小众市场,市场有少量成交,部分海外高附加值的市场由于HJT双面性能更优也是较为青睐。价格居高。辅材玻璃方面,本周价格基本维稳,价格与上周持平,2.0-2.5MM厚度的玻璃价格在20-22元/㎡区间,单玻组件上的3.2MM厚度的玻璃价格暂维持在24元/㎡左右。

切换行业

切换行业

正在加载...

正在加载...