6月10日,中国电子专用设备工业协会发布了2019年中国半导体设备销售收入前十名单位榜单,晶盛机电位居首位。既然获得如此殊荣,我们就来探探究竟。

市场方面,A股三大指数10日收盘涨跌不一,其中沪指小幅收跌,深成指小幅收涨,创业板指收涨近1%,收复2200点整数关口。市场成交量略有萎缩,两市合计成交6151亿元,行业板块涨少跌多,医疗板块强势领涨。北向资金净流入18.41亿元。具体来看,沪指收盘下跌0.42%,收报2943.75点;深成指上涨0.46%,收报11335.86点;创业板指上涨0.94%,收报2201.99点。

机会挖掘

物联网专用电池将成“新蓝海”

随着高带宽、低时延、大连接的5G网络铺开,万物互联的时代正在到来。实现长期耐用性和瞬间脉冲动力精妙结合的物联网专用电池,将成为新基建下一个极具发展潜力的产业。

对于目前种类越来越多、功能愈发复杂的物联电器来说,传统电池并不能满足物联电器的用电需求。玩具等传统电器以驱动型电器为主,要求电池提供持续的强劲动力。

与传统电器不同,例如汽车钥匙、智能门锁等物联电器运用于感应、遥控类联接场景,需要随时支持信号在设备间快速联接,甚至需要支持信号传输到云端,要求电池兼具待机状态下防跑电耐储存和一旦联接就快速响应的脉冲动力,才能实现电器“一呼百应”的超强体验,保证连接万无一失。

物联电器用电模式决定了物联电池是一个专业性、多场景、多化学系统的电池产品解决方案。

公司分析

谁是光伏单晶炉国内市占率第一的企业?

6月10日,中国电子专用设备工业协会发布了2019年中国半导体设备销售收入前十名单位榜单,晶盛机电位居首位。既然获得如此殊荣,我们就来探探究竟。

公司介绍

晶盛机电成立于2006年12月,2012年5月上市,是国内晶体生长设备龙头,光伏单晶炉国内市占率第一,占据国内90%的高端市场份额,客户覆盖大部分一线硅片厂商。

据欧洲太阳能协会及IEA数据,2008-2019年全球光伏新增装机量从6.2GW增长至114.9GW,年复合增长率19.87%,伴随光伏行业增长公司晶体硅生长设备业务飞速发展,2008到2019年复合增长率26.84%。

目前公司在手订单充足,截至2020年3月31日,公司未完成合同总计29.81亿元,其中未完成光伏设备合同25.11亿元,考虑到2020年3月,中环五期第二批14.2亿元采购中标,尚未签订货物购销合同,预计可确定的在手订单约为45亿元,其中光伏订单约40亿元,可满足公司2020年全年营收高增长。

晶盛机电通过多年研发投入目前已在硅、蓝宝石、碳化硅三大主要半导体材料领域开发出一系列关键装备,完善了以单晶硅生长、切片、抛光、外延四大核心装备为主的半导体硅材料设备体系,能够满足半导体基础材料的生产、加工需求,目前产品已覆盖半导体硅片生产加工多个环节,是国内仅有几家掌握12英寸半导体单晶炉、8英寸区熔炉厂商之一。

行业现状

在半导体自主可控的大趋势下,国内晶圆厂建设潮兴起,根据ICInsights,截至2018年全球共有112座12英寸晶圆厂,2019年预计投产的9条新增12英寸晶圆生产线中有5条来自中国,半导体产业投资兴起有望带来产业链需求大幅增加。

2019年全球半导体硅片市场规模为111.5亿美元,超过百亿。中国大陆市场规模增速近年持续上升,呈现飞跃式发展,2016至2018年半导体硅片销售规模从5亿美元增长至9.92亿美元,复合增长率高达40.88%,远高于同期全球半导体硅片市场规模的复合增长率25.65%。

研发投入

立足高精尖的科技行业,持续研发投入是确保统治性地位的基础保障。公司2019年研发投入达1.86亿元,占营业收入比例的5.98%。截止2019年12月31日,公司及下属子公司获授权的专利共计387项,其中发明专利55项。

在光伏业务方面,公司相继开发出具有自主知识产权的全自动单晶炉、区熔硅单晶炉等晶体生长设备,公司研发的大尺寸单晶炉满足下一代大硅片对设备的需求。同时,公司开发晶体加工、光伏电池、组件环节相关智能化设备,成为行业内率先开发并推广应用M12硅片的智能化加工设备和叠片机组件设备供应商。

半导体业务方面,公司在实现集成电路8-12英寸半导体长晶炉的量产突破基础上,先后成功开发了6-12英寸晶体滚圆机、截断机、双面研磨机及6-8英寸的全自动硅片抛光机、8英寸硅单晶外延设备,完成硅单晶长晶、切片、抛光、外延四大核心环节设备布局。同时,近年来公司增加了半导体抛光液、阀门、磁流体部件、16-32英寸坩埚等新产品,建立了半导体材料关键加工设备的国产化领先优势。

盈利能力

基于研发上的突破,公司2019年实现营业收入31.1亿元,同比增长22.64%,归母净利润6.37亿元,同比增长9.49%。销售毛利率为35.55%,同比下滑4.42%,净利率为20.07%,同比下滑2.44%。

公司毛利率及净利率小幅下滑,但营业收入保持高增长,净利润保持稳定增长,整体盈利能力较为稳定。此外,公司经营活动净收益与利润总额的比值在19年超过100%,16年仅为65%,盈利质量不断提升。

资产结构

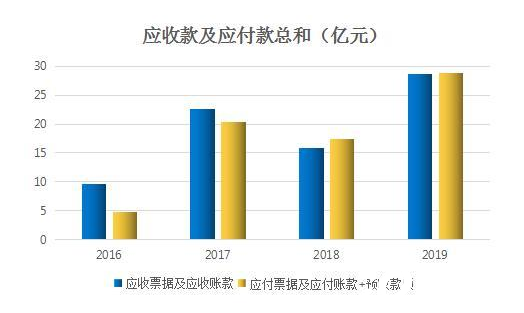

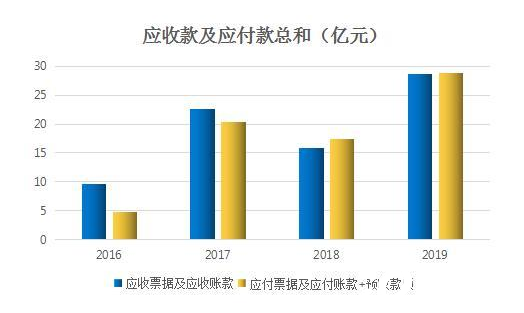

公司资产结构中,我们重点看一下应收款项和应付款项,对比可知,应收款项和应付款项基本持平。如果应收款项远大于应付款项,我们就需要考虑可收回性的风险,这样公司的现金流可能会不好,反之,公司的现金流一定很充沛,并且对上游的占款能力强。

晶盛机电之前的应收款项是要高于应付款项的,但逐步拉近了差距,这也体现出公司在产业链上的议价能力有所提升,对资金链的管控能力提升。由此可以推测出,公司的现金流应该还不错。我们拉数据看一眼,果然,2019年公司的期末现金及现金等价物余额有所上升。

总结

最后总结一下,晶盛机电营收净利稳定增长,盈利质量不断加强,研发投入不断增加,在光伏及半导体领域有所突破,考虑到公司的产业链地位及半导体业务的高成长性,未来业绩大概率持续高增长。