今年上半年全球爆发的疫情给世界各国的经济增长都带来了沉重打击,这也间接导致国内一大批以海外为主要市场的光伏企业受到波及。随着疫情扩散海外光伏需求被迫中断,光伏电站项目开发同样受到限制,除少数项目安装商对后市保持乐观,各公司纷纷撤回2020年的业绩预期。面对纷繁复杂的国际市场变化,海外光伏开发商也在审慎对待项目投资情况,可融资性评级因风险全部转移到银行方,让开发企业承担风险最小,从而成为开发商选择合作企业的重要指标。可融资性评级越高的企业,与外国光伏电站开发商合作的可能性越大,因此,可融资性评级已成为海外光伏电站开发的重要条件。

危机关头 可融资性评级是一张王牌

光伏产业经历了2018年“5.31”新政之后国内市场变得萧条,很多光伏企业纷纷拓展海外市场并取得了业绩上的突破,但令人万万没想到的全球化的新冠肺炎疫情给海外光伏市场发展蒙上阴影。世贸组织报告称,预计全球贸易将暴跌13%-32%。尤其是北美和亚洲的出口会受到严重影响。

由于我国集中了世界上大约70%的光伏产能,因为疫情影响导致的交通阻断、人工不足、经济下滑、用电需求减少等原因综合作用之下,我国光伏行业面临极大压力,据业内专家分析,大企业或许会死两三个,中小企业可能将倒下一片!

人们对海外光伏项目开发曾经乐观的判断也因为疫情而变得充满不确定性。一位业内专业投资人士告诉记者,西班牙是欧洲海外市场投资的重点,很多大项目都集中在这两年开发,而且西班牙本国的政策也在鼓励光伏发展。不过想要在西班牙发展光伏项目,必须要求其有融资实力,因为大项目比较多且对公司实力要求较高,可融资性评级高,通常称为衡量公司实力的标准之一。

除了西班牙,意大利的光伏项目开发也是一个重点,因为意大利土地面积大、成本低,之前开发的大型光伏项目较少,是极具开发潜力的国家。不过开发商想在欧洲开发光伏电站,必须要满足这些国家对其融资实力的要求,如果开发企业选择的合作对象具备较高的可融资性评级,获得胜算的可能性更大。

屏蔽风险 帮开发商做出选择

可融性评级本质是银行承担全部风险。因为银行没有追索权,也就是一旦光伏项目发生损失,损失全部是由银行承担。尤其是当下经济整体情况不明朗的时候,光伏项目开发会更加注重投资的回报性和风险性。选择可融性评级高的公司合作相当于给自己电站投资增加了一块保险屏障。

由于这种贷款融资的模式需要银行承担风险,那么贷款银行就必须对该项目的资产价值有足够的信心。这种信心往往是来自第三方对该资产的评估。

可融资性评级之所以可以被业内广为认可,很重要一点是这种评级是采用量化的方式进行的,每个评级的要素都是可以用数据作为支撑。因此人们可以轻松的设置输入条件,比较相互竞争的组件供应商的方方面面。之所以要做这个评级也是为了帮助不了解各个光伏企业品牌实际状况的需求方尽快对光伏组件供应商做出选择。

标准严格 全面展现企业实力

可融资性评级一般需要第三方机构做出评判,彭博新能源财经就是全球新能源市场上最具公信力的第三方研究机构之一。作为全球商业、金融信息和财经资讯领先提供商彭博旗下的专业研究机构,他们定期发布的各类可再生能源领域专业分析报告,长期以来被众多国际金融机构广泛使用,作为开展信贷业务的重要参考依据。

国际能源网记者了解到,彭博新能源财经在去年曾经发布一份2019年度光伏组件逆变器可融资性品牌榜单,引起行业热议。在可融资性评级过程中,彭博新能源财经以自有项目数据库中跟踪到的已完成融资的项目记录为基础进行评选,该项目数据库已收录全球超过39000个光伏项目,根据这些标准进行分级。

容量超过1.5MW的项目融资才有被列入数据库的资格,并且要求组合融资仅针对具有确定位置的项目,以及用所有资产做债务担保上的项目。从2017年2月起,彭博新能源财经还要求开发商或银行提供额外证据,证明在中国、印度或土耳其的融资项目是无追索权的,以便将其纳入彭博新能源财经的数据库。

不仅如此,这些收录的项目必须能被跟踪,比如准确的项目位置、项目容量、开发商、银行和组件制造商,并且这些信息必须能被公开。一旦发现一些公司出现破产危机,其收录资格立即会被删除。

另一家可融资性评级的第三方机构PV-Tech也是业内公认的具备最高公信力的机构,它们在对可融资性评级时采用的标准是多维度和可量化的,通过供应/出货量、产能、技术、制造、财务和可融资性,这些不同维度对公司进行基准比对。

稀缺资源 少数企业才是王者

在严格标准的控制下,想在可融资性评级中获得较高等级比较困难。国际能源网记者了解到,目前光伏企业中进入可融资性评级被评为A级的企业比较少,有些企业甚至是BB级或者CCC级。只有财务稳健、产品质量可靠、技术一流、产能充裕的企业才有机会成为可融资性评级的A、AA、AAA级公司。

2019年,彭博新能源财经主要针对全球48家知名光伏组件制造商的融资价值展开评选。他们面向全球金融机构(银行、基金)、项目开发商(EPC)、独立电力生产运营商等光伏行业利益相关方发出问卷调查表,并与质量检测和技术专家进行深度访谈。通过对产品质量、制造商财务健康状况、组件产品在电站上的实际性能表现、以及产品质保和长期可靠性等多重因素的考量表明,隆基的可融资能力大幅上升至91%,是光伏行业中的五强企业之一。除了隆基之外,登上五强名单还有阿特斯、天合光能、晶科、晶澳四家业内头部企业,而且全部是国内光伏界的主力军。48家参评企业中,仅有9家的可融资能力在90%以上。由此可见,可融资性评级高的企业是稀缺资源。

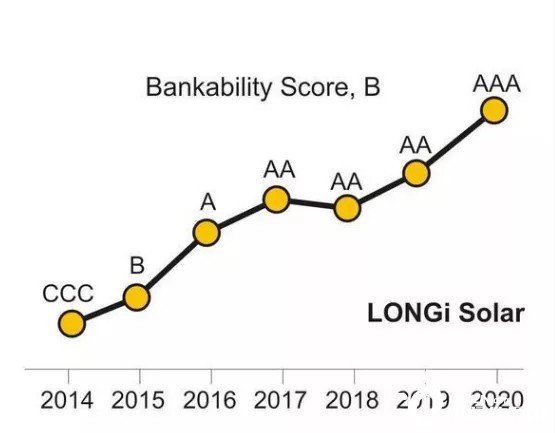

在PV ModuleTech可融资性评级系统中,隆基自2017年进入AA评级梯队后,在2020年第一季度率先获得AAA评级。2020年伊始,隆基在PV ModuleTech可融资评级中取得历史性突破。由此可见,在全球多项权威的可融资性评级中,隆基都展现出超越性的综合实力。

国际能源网记者了解到,隆基的现有和计划产能被评为全球经营规模最大的光伏组件企业。而隆基也始终坚持“不领先、不扩产”的扩张原则,以技术上的绝对领先作为扩产的首要先决条件,并在此基础上稳步推进产能建设。隆基在很多机构的可融资性评级方面取得优异的成绩,也意味着选用隆基的产品将为太阳能项目开发商提供融资的能力和条件。

综上所述,可融资性评级因为其具备的公平、公正和公开性的特征,以及其对光伏电站项目开发的风险分担将起到重要作用,所以逐渐引起行业关注,目前很多国外的光伏电站开发商在招标过程中会将可融资性评级列为条件之一,可融资性评级高的企业会有更大的中标机会,这也让业内的组件企业开始重视此事,不过真正想要提高自身的可融资性评级,企业需要在财务稳健、产品质量、产能规模等多方面做出努力!

切换行业

切换行业

正在加载...

正在加载...