核心观点

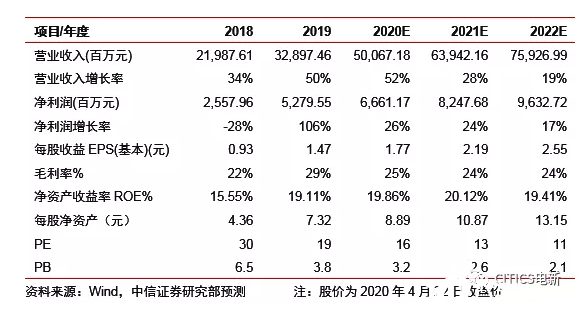

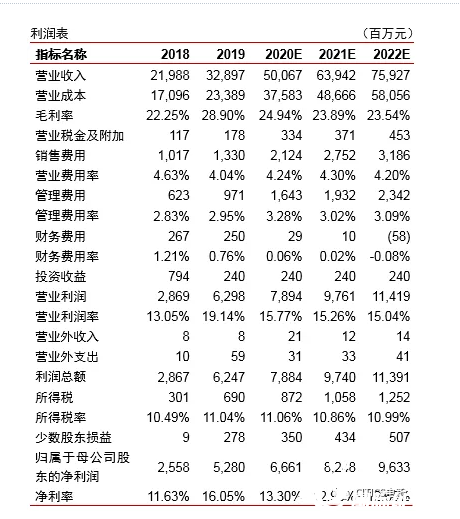

公司2019&2020Q1业绩靓丽,成本及规模优势持续强化,有望穿越需求波动维持高增长。调整2020-2022年EPS预测至1.77/2.19/2.55元,对应PE 16/13/11倍,给予目标价35.32元,维持“买入”评级。

▍业绩靠近预告上限,现金流大幅改善。公司2019年实现营收329.0亿元(同比+49.6%),归母净利润52.8亿元(同比+106.4%);2020Q1实现营收86.0亿元(同比+50.6%),归母净利润18.6亿元(同比+204.9%),业绩双双靠近预告上限。19Q4/20Q1毛利率持续升至31.7%/31.9%(同比+9.4/+8.3pcts),盈利能力显著提升,主要得益于单晶硅片成本持续快速下降。公司2019年经营性净现金流达81.6亿元(同比+595.3%),收现比率维持0.81,净现金流大幅改善,或主要得益于海外组件业务营运能力强化及且回款周期缩短。

▍硅片成本降幅再超预期,盈利强劲无惧降价压力。公司2019年单晶硅片营收达129.1亿元(同比+111.1%),外销量47.02亿片(同比+139.27%);对应ASP 2.75元/片(同比-11.7%),在整体供应紧缺、价格相对坚挺的情况下,拉晶/切片环节平均非硅成本下降25.46%/26.5%,估算当前非硅成本约0.75元/片,毛利率显著回升至32.2%(同比+15.9pcts)。尽管2020年中单晶硅片新产能集中释放或将带来阶段性降价压力,但公司凭借成本持续下降能力和规模增长优势,全年望实现出货量58GW,并维持约35%收入增速及近30%毛利率。

▍海外组件销售提升,出货量有望迎来翻番。公司2019年组件营收145.7亿元(同比+11.3%),毛利率25.2%(同比+1.4pcts),外销量7394MW(同比+23.43%),自用量971MW,其中海外销售占比达67%,全球市占率增至7%。出货量低于年初指引的9.5GW,主要与下半年预留给国内需求的产能尚未迎来装机如期释放有关。基于公司组件产能扩张、国内装机趋势性复苏,并考虑海外疫情导致部分光伏外需延后,预计公司2020年组件出货量或达17GW左右。

▍新产能提前投产,龙头地位持续巩固。公司凭借技术、成本和资金实力加快扩产进度,截至2019年底单晶硅片/组件产能分别增至42/14GW,提前完成规划产能目标,且产能利用率维持高位;预计2020年底单晶硅片/组件产能将达75GW/30GW以上,规模优势和市场主导权有望进一步强化。

▍风险因素:光伏装机低于预期,成本下降低于预期,产能释放低于预期等。

▍投资建议:综合考虑公司降本增量能力及短期疫情影响,调整2020/2021年净利润预测至66.6/82.5亿元(原预测为67.2/77.9亿元),新增2022年预测为96.3亿元,对应EPS为1.77/2.19/2.55元,现价对应PE 16/13/11倍,给予目标价35.32元(对应2020年20倍PE),维持“买入”评级。

切换行业

切换行业

正在加载...

正在加载...