摘要:光伏行业千亿扩产规模的背后,产能过剩不可避免,行业或许又将迎来一番“腥风血雨”——老产线的淘汰更迭。

从2019年12月到目前,已经有28家光伏企业宣布或启动了总投资额超过1200亿元的扩产计划,涉及产能规模超过240GW。面对全球市场可预见的涨幅,数十家头部企业打响了先进产能“军备赛”的信号枪,抢占技术和市场制高点。

但在这千亿扩产规模的背后,产能过剩不可避免,行业或许又将迎来一番“腥风血雨”——老产线的淘汰更迭。

千亿扩产背后:技术与成本的双重驱动

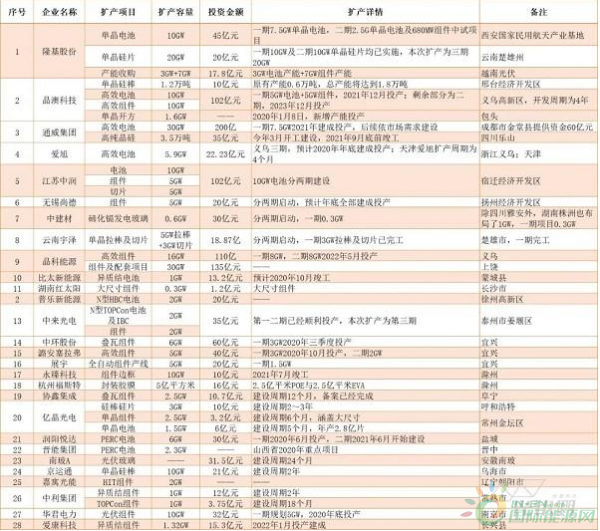

根据上市企业的扩产公告以及各地政府2020年重点工程的不完全统计,在短短的三个月内,光伏企业发布的扩产以及开工信息中,涉及投资总额超过1200亿,主要扩产方向为硅料、硅片、电池片以及组件,其中硅料约4.7万吨,硅片约26.6GW,电池片约84GW,组件约104GW,基本涵盖了光伏行业上游的整个产业链。以下表格为扩产详情:

2019年中国光伏市场不太如意,补贴拖欠越来越重、建设周期有限等因素都对年度新增装机带来了压力。在终端的倒逼下,一方面制造端PERC覆盖面越来越广,不断提效降本;另一方面,新技术路线也层出不穷,高密度组件、HJT/TOPCON、HBC、钙钛矿以及大硅片等都成为各企业的研发方向。新技术迭代是2020年初的扩产潮原因之一。

值得注意的是,与10年前需求火爆带来的扩产大潮不同的是,2019-2020年的这一波扩产不再是旧产能的简单复制,虽然每家企业的主攻方向不同,但比较一致的是基本都会兼容当下的新技术,大部份扩产信息都提到对大尺寸方面的兼容以及高效组件类型。

例如通威太阳能在发布扩产公告后的股东电话会议中表示,新增产能基本是按照210mm的规划来做的,但同时也可以往下兼容;技术方向并不只是简单的PERC,还考虑到向下的进一步叠加,例如PERC+,N型TOPCon等。

这次千亿规模扩产计划的另一个动力来自于新产能在成本降低上的优势,这一点在多晶硅行业体现尤为明显。中国光伏行业协会近期发布的《2019年光伏行业发展路线图》中指出,随着技术水平的提升,生产系统的不断优化以及生产设备的创新,多晶硅的生产成本将进一步下降。

从上图数据可以看到,多晶硅新产能的生产成本大部分可以达到5万元/吨以下,其成本优势在2019年多晶硅市场表现尤为明显,在价格一路走低的形势下,拥有新产能的多晶硅企业才能勉强盈利,大部分的老产能只能苦苦支撑,甚至某从事多晶硅业务的国有企业已经计划关闭太阳能多晶硅业务。

除此之外,某券商分析师说,2020年2月14日,证监会公布了再融资新规,也是导致目前行业加快扩产的一个契机。“新能源行业技术迭代快,在新技术导入时期,会导致成本高盈利起点高的问题。再融资的新规落地,可以带动行业进入‘盈利起点低-扩产导入新技术降成本-行业盈利改善但分化-成本驱动价格下降-需求提振’的良性循环”,上述分析师介绍道。

先进产能的率先量产不仅是对技术路线的周期性验证,其实也是一次渠道扩张的机会,而产能扩张所带来的边际成本降低以及市占率的提升,也是光伏企业在平价之后的一道先手棋.

龙头之争or避免出局

技术与成本是扩产的动力,但体现在企业经营中,就不仅仅是一二线品牌的争夺了,甚至有可能是生死之战。“光伏行业的扩产就像吸毒一样,扩产有可能活下去,但不扩只能被淘汰”,许明是一位光伏行业资深观察人士,他补充道,如果你是企业老板,你觉得还有其他的选择吗?

不仅如此,许明认为,产能扩张周期叠加技术迭代周期,也会加速那些没有技术判断能力企业的死亡,“重资本行业最忌惮押错技术路线”。而在如此大的产能扩张下,更换技术路线尤为困难。

但另一方面,那些瞄准机会、把握时机的企业也将会在这一轮大潮中成长为寡头。以隆基、晶澳、东方日升、中环、通威等为代表的光伏龙头,2019年净利都出现了跳跃式增长,同时也是本轮扩产潮的重点企业。

此外,作为行业扩产的最大赢家之一——设备企业的营收也在大幅上涨。从2019年的业绩快报来看,以捷佳伟创、晶盛机电、帝尔激光、迈为股份为代表的设备制造业净利均有所增长,个别企业净利涨幅高达80%。

“随着平价上网的日益临近,光伏发电投资收益率变得更加透明和确定,相信终端会有一个爆炸式的需求空间,加上技术的快速迭代,后PERC时代到来,功率提升任务迫在眉睫,所以大厂纷纷加入扩产大军也就不难理解了”,某行业资深从业人士表示,但究竟哪种技术能够最终胜出,还是有待观察。

行业整合已箭在弦上,这一轮的产能扩张大潮之下,势必会带来产能过剩,但正如此前国家发改委某工作人员所言,“在市场经济条件下,一定程度的产能过剩是常态。” 但另一方面,面对新产能的技术与成本双重优势,率先被市场淘汰的将是效率低下、成本高昂的老旧产能,企业只有不断的扩大优质产能提升市占率,才能保证自己在行业中的领先地位。

同时,寡头式竞争的局面已初现端倪,通威太阳能在其2020-2023年的产能规划中明确,要在多晶硅与电池片领成就世界龙头地位,并且与第二名充分拉开产能“身位”;而爱旭副总经理何达能也曾在公开演讲中表示,到2020年底,爱旭的电池产能将达到22GW,随着行业竞争压力越来越大,未来低于20GW的产能很难达到经济规模效应。

需要警示的是,在发展过程中所积累的庞大产能将导致市场竞争更为激烈,先进产能的投产必定引发落后产能的淘汰,而当体量“发育”成大象之后,转身不易。随着“十四五”的到来以及国家补贴的退出,光伏行业或将迎来发展的另一篇章,在重资产的加持下,对光伏企业来说,对技术、成本、战略、市场等的把控缺一不可。