一、多晶硅生产成本分析

目前,多晶硅生产工艺分为三氯氢硅还原法与硅烷流化床法两类,其中三氯氢硅法为目前主流生产技术,近几年技术提升不断加快,投资及生产成本降低,质量升级成为发展趋势。

目前多晶硅生产成本主要由电费、金属硅、折旧、人工、蒸汽等构成,其中,电费成本占比最高,达到29%,金属硅达到21%,折旧达16%。由于目前低成本产能基本为新投产能,一般都建在低电价地区,各产能折旧、电价差异不大,企业的能耗水平、产能利用率水平将会成为成本差异的主要来源。

二、多晶硅产量与进口分析

国内多晶硅产业经过近两年的快速扩张与结构调整,新产能逐步释放,随着2019年国内新疆和内蒙硅料厂商产能的释放,国内多晶硅产量将稳步增长,2019年我国多晶硅产能达到45.2万吨,同比2018年增长19.4%,产量约34.2万吨,同比2018年增长32.0%。

随我国光伏产业链竞争力持续加强,国内优势硅料产能快速投放,我国的多晶硅料国产替代的速度逐渐加快,2018年我国多晶硅料进口量开始首次出现下降,2019年在产能没有满负荷释放的前提下,中国多晶硅进口量约为14.4万吨,与2018年基本持平。

相关报告:华经产业研究院发布的《2020-2025年中国多晶硅行业市场前景预测及投资战略咨询报告》

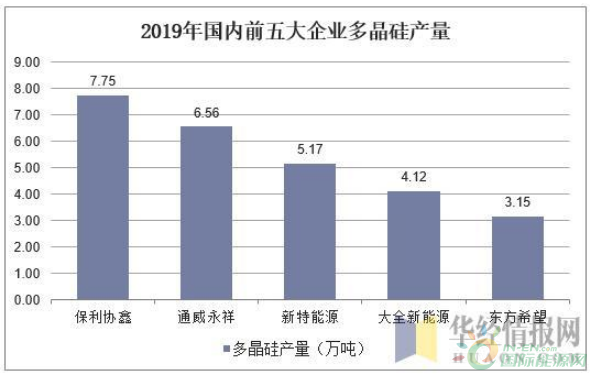

2019年中国多晶硅产量前五大生产企业分别为保利协鑫、通威永祥、新特能源、大全新能源、东方希望,其中保利协鑫2019年多晶硅产量达7.75万吨,同比2018年增长25.1%;通威永祥2019年多晶硅产量为6.56万吨,同比2018年增长220.3%,实现较快增长。

三、多晶硅市场前景展望

产业集中度方面,在低成本和高质量的市场要求下,万吨以下的落后小产能以及海外高成本旧产能将陆续被淘汰,龙头持续加码低成本产能扩产,市场份额将不断向头部企业集中,预计2020年国内多晶硅行业CR5有望提升至79%。

产业结构方面,随着下游市场对单晶产品需求量的结构性上升,高品质单晶硅料的市场需求迅速提升,与需求的结构性变化相对应,多晶硅高品质硅料的市场供应也将呈现明显的结构性上升趋势。在此背景下,国内多晶硅制造企业一方面通过技术改造提升自产单晶用多晶硅料比例,另一方面通过新投高品质硅料产能以增加单晶用料的市场供应,整体来看,多晶硅供应整体向高品质方向迁移。