投资要点:

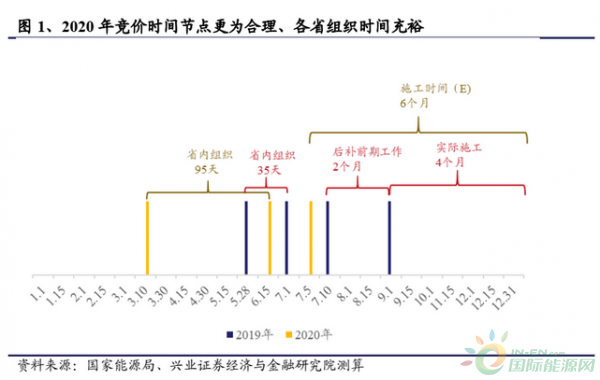

●发布时间较2019年提前两个半月,各省可充分组织项目配置。2019年光伏建设通知正式下发的时间为5月28日,且预留给各省组织的时间仅35天,项目组织十分仓促,也为后续项目的落地率留下了一定隐患,2020年从政策正式发布到各省上报国家预留了约95天的时间,可保证项目准备更加扎实、竞争结果更具可信力,项目最终落地率更高。

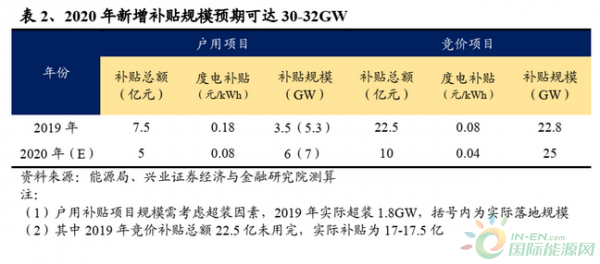

●补贴额度符合预期,补贴规模预计32GW。最终公布的补贴额度符合预期的15亿,其中户用5亿、竞价项目10亿,户用项目仅公布了金额没有公布规模是因为发改委价格司尚未发布本年的户用补贴标准,根据3月初部分企业提供的征求意见稿第二版,预计为0.08元/kWh。因此维持补贴规模32GW的预期。

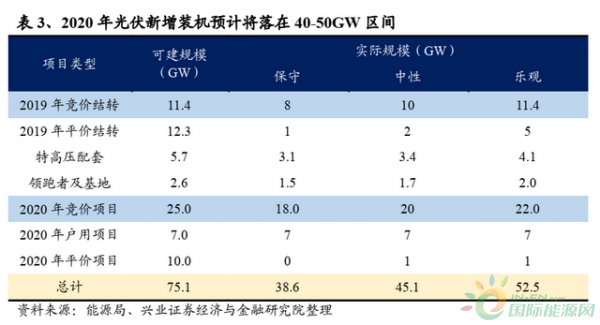

●2019年竞价补贴退坡确定延后,保证结转项目兑现率,维持年内落地40-50GW区间判断。2019年的补贴退坡时间点基本确定会延后,预计2019年竞价项目节点“330”、“630”延后一季度,消除了业主顾虑,保证项目兑现率。2020年预计参照2019年颁发,年底并网大限,但可以顺延两个季度,每个季度退1分。补贴退坡延后保证2019年结转项目兑现率,2020年时间节点提前保证当年项目落地率,政策扶持态度坚决。我们维持年内落地40-50GW的判断。

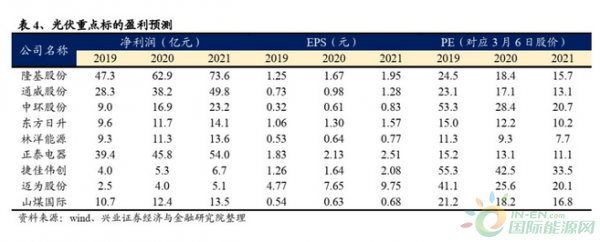

●投资建议:政策发布提前,预留给2020年新增项目的前期、施工时间充足,2019年竞价项目补贴退坡推迟保证了结转项目兑现率,看好行业反转向上。推荐行业龙头:通威股份、隆基股份;关注:晶澳科技、东方日升等,存量光伏电站资产迎来价值重估,推荐:林洋能源、正泰电器。关注光伏新技术应用,210硅片:中环股份、异质结:捷佳伟创、迈为股份、山煤国际。

风险提示:公共卫生事件影响导致竞价组织工作推迟、复工进度不及预期、光伏施工时间压缩;2019年结转项目落地不及预期;光伏成本下降不及预期。

报告正文

1、事件:国家能源局3月10日正式发布《关于2020年风电、光伏发电项目建设有关事项的通知》

发布时间提前:2020年下发时间3月10日,较2019年的5月28日提前了约2个半月。

竞价时间确定:延续先平价、后补贴的思路。考虑公共卫生事件影响,项目申报时间点较征求意见稿后移1个月,4月底各省上报平价项目,6月15日前上报补贴类项目。

总补贴额度确定:总补贴额度15亿,仍采用户用项目切块管理,额度5亿,其他项目竞争性配置,额度10亿。

补贴退坡时间延后:在官方解读文件中,能源局暗示多个补贴退坡节点会延后,但并未公布(预计后续出正式通知)。根据我们预测,预计2019年竞价项目节点“330和630”延后一季度,2020年预计参照2019年方案,年底12月30日为并网大限,但可以顺延两个季度,每个季度退1分/kWh。具体方案预计后续会正式发文确认。

2、点评:政策发布早于预期,预留充分组织时间,政策支持态度鲜明

2.1、发布时间较2019年提前两个半月,各省可充分组织项目配置

2019年光伏建设通知正式下发的时间为5月28日,且预留给各省组织的时间仅35天,项目组织十分仓促,也为后续项目的落地率留下了一定隐患,2020年从政策正式发布到各省上报国家预留了约95天的时间,可保证项目准备更加扎实、竞争结果更具可信力,项目最终落地率更高。

2.2、政策延续2019年、仍为先平价后补贴

2020年光伏项目管理整体仍采用先平价、后补贴的思路。在申报时间点上考虑了公共卫生事件影响,项目申报时间点较之前征求意见稿后移一个月,4月底各省上报平价项目,6月15日前上报补贴类项目(但仍较2019年的7月1日提前15天),预计6月之内完成竞价。

2.3、补贴额度符合预期,预计新增有补贴光伏项目装机30-32GW

最终公布的补贴额度符合预期的15亿,其中户用5亿、竞价项目10亿,户用项目仅公布了金额没有公布规模,是因为发改委价格司尚未发布本年的户用补贴标准,根据3月初部分企业提供的征求意见稿第二版,预计为0.08元/kWh。因此补贴项目维持32GW的规模预期。

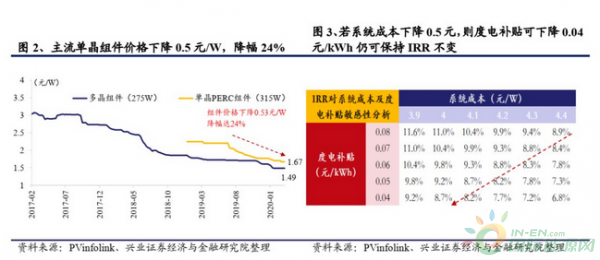

其中,由于主流组件价格在2019年下降0.5元/W,降幅达到24%。即便不考虑效率提升带来的成本提升,系统成本有望从4.4元/W降至3.9元/W。我们通过IRR敏感性分析可以判断,度电补贴下降0.04元/kWh收益率可保持不变甚至略提升。因此,我们认为今年竞价项目具备度电补贴下降至0.04元/kWh的条件。

2.4、2019年竞价补贴退坡确定延后,保证结转项目兑现率,维持年内落地40-50GW区间判断

原计划2019年补贴退坡时间点为“1230”、“330”、“630”,每推迟一个季度电价下降1分,现在基本确定会延后,但并未公布(预计后续出正式通知),根据我们预测,预计2019年竞价项目节点“330”、“630”延后一季度,消除了业主顾虑,保证项目兑现率。

2020年的补贴期限预计参照2019年颁发,年底并网大限,但可以顺延两个季度,每个季度退1分。

综上,补贴退坡延后保证2019年结转项目兑现率,2020年时间节点提前保证当年项目落地率,政策扶持态度坚决。我们维持年内落地40-50GW的判断。

2.5、2020年新增竞价项目年内兑现率有保证

尽管受公共卫生事件影响,2002年的竞价项目补贴退坡节点仍可能给予两个季度的宽限期,即放宽至2021年的“330”、“630”,但我们认为由于今年预留给业主及各省准备项目的时间更加充分,前期工作可以更加扎实,省内竞价可以更加从容,不会出现2019年在竞价结果公布以后项目还需“补课”的情况,项目的实际施工周期会有充分保障,年内大部分项目能够得以落地。

另外,我们认为业主不再会去做组件价格降低与补贴退坡二者的权衡博弈,因为补贴退坡是一定的,而组件价格短期内的降幅是不一定的,早日落地早日将补贴落袋为安。

3、投资建议

政策发布提前,预留给2020年新增项目的前期、施工时间充足,2019年竞价项目补贴退坡推迟保证了结转项目兑现率,看好行业反转向上。

●推荐行业龙头:通威股份、隆基股份;关注:晶澳科技、东方日升等,

●存量光伏电站资产迎来价值重估,推荐:林洋能源、正泰电器。

●关注光伏新技术应用,210硅片:中环股份、异质结:捷佳伟创、迈为股份、山煤国际。

4、风险提示

公共卫生事件影响导致竞价组织工作推迟、复工进度不及预期、光伏施工时间压缩;2019年结转项目落地不及预期;光伏成本下降不及预期。

切换行业

切换行业

正在加载...

正在加载...