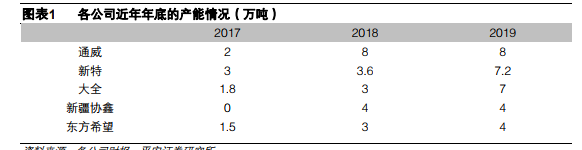

2018-2019年低成本、优质产能大幅扩张

2018-2019年,国内

硅料产能呈现大规模的扩张,扩张的主体主要集中在通威、大全、特变、协鑫和东方希望等五家企业,使得国内硅料格局呈现较大的变化。

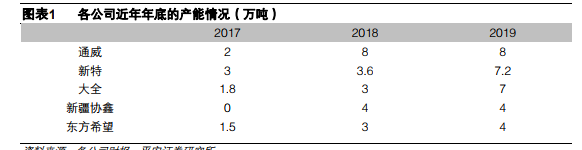

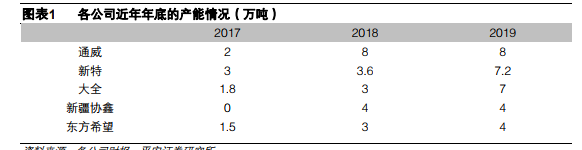

通威:2018年四季度,乐山和包头一期各2.5万吨多晶硅生产线(实际产能达 3 万吨)投产,推动总的

多晶硅产能达到8万吨。

大全新能源:随着2018-2019年新疆 Phase 3B 和 Phase 4A 等项目的陆续投产,公司产能规模大幅扩张,到2019年底预计达到7万吨。

新特能源:2019年5月,公司新建的3.6万吨

多晶硅项目投产,使得总产能达到7.2万吨,实际产能可能能达到8万吨。

东方希望:根据环评资料披露情况,一期工程3万吨生产线于2017年和2018年陆续投产;据报道,2019年12月,新疆东方希望新能源有限公司二期工程年产12万吨多晶硅项目(一阶段3万吨)实现全流程贯通,有望较快投运。

新疆协鑫:项目首期于2018年10月投产,到2019年年中,新疆协鑫产能规模达到4.8万吨;2019年江苏中能和中环股份对新疆协鑫进一步增资,以使新疆协鑫产能达到6万吨。

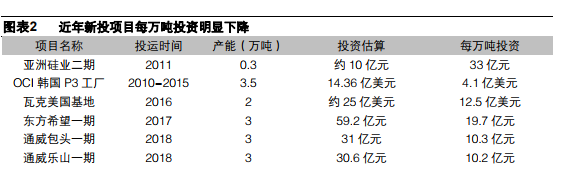

本轮扩张是在技术趋于成熟、投资成本大幅下降、行业前景更趋明朗(本轮扩产的投资计划基本都在2018年“531”新政之前制定)的背景下实施的,由国内规模和技术水平靠前的硅料企业主导, 新投产能具有产品品质高、单位投资强度低、电费成本低等显著优点。

产品品质方面,基于先进的设备和工艺,本轮新投产能基本都能实现较高比例的单晶料生产,根据大全披露数据2019Q3其单晶级硅料的销售占比达到86%,4A项目3.5万吨产能满产后,单晶级硅料占比有望进一步提升至90%;通威新投产能单晶级硅料占比也达到85%及以上。

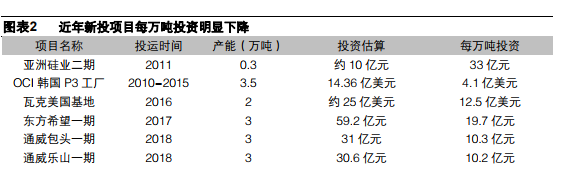

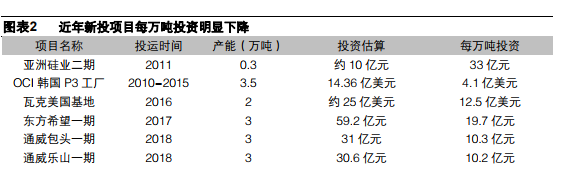

投资规模方面,披露数据显示,近期新投产能每万吨的投资规模约10亿元,明显低于此前的投资强度。

电价方面,近年新投产能集中在新疆、内蒙和四川乐山等地,电价水平明显低于中东部地区,部分新建产能配套自备电厂,进一步降低电价水平。根据光伏协会统计,2018 年全国多晶硅平均综合电耗已降至 71kWh/kg,骨干企业的指标甚至降至 63kWh/kg 以下;以 63kWh/kg 的综合电耗水平测算,电价每降低 1 毛钱,每公斤的生产成本和现金成本将降低约 5.6 元。根据通威披露数据,乐山和包头新产能电价分别约 0.325 元/ kWh 和 0.23 元/kWh;新疆地区硅料企业电价约 0.2-0.25 元/kWh(自备电厂的电力成本更低)。整体看,新建产能所在地区的电价水平相对江苏、河南、江西、陕西等传统硅料企业所在地的工业电价水平明显更低。

综合来看,近期新投产能生产成本明显更低。截至目前,通威乐山和包头新产能生产成本均在 4 万元/吨以下;大全 2019Q3 的生产成本约 7 美元/公斤,4A 项目满产后,总的生产成本有望降至 6.5美元/公斤左右。

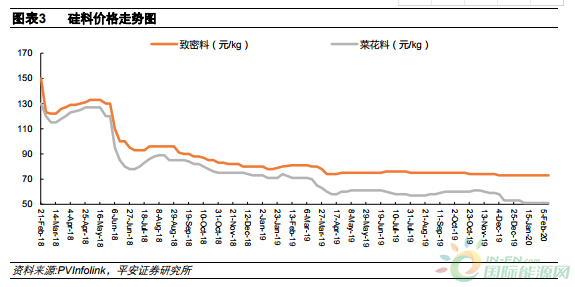

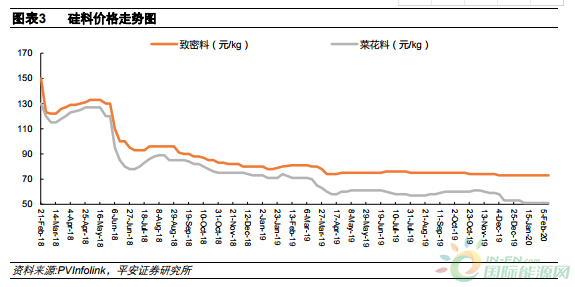

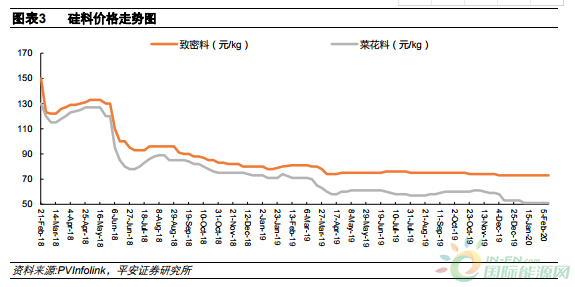

上述五家企业产能大扩张影响到了全球多晶硅产业的供需格局。在大规模、低成本的硅料产能冲击之下,2019 年,尽管全球新增光伏装机较快增长,多晶硅价格持续下行。由于需求端单晶占比的提升,致密料的价格下滑幅度相对疏松料明显更小。

落后产能逐步退出,行业竞争格局优化

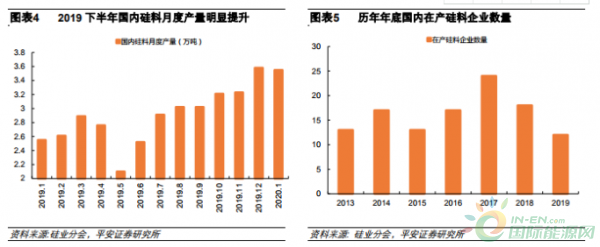

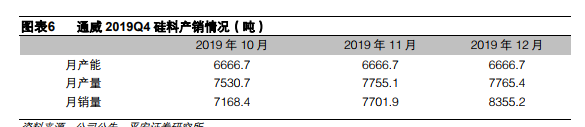

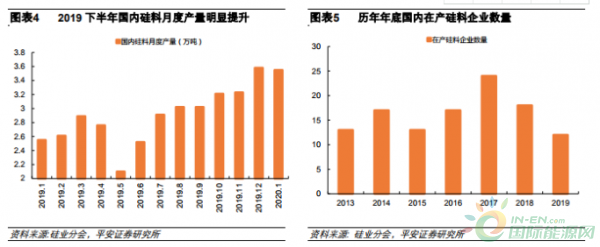

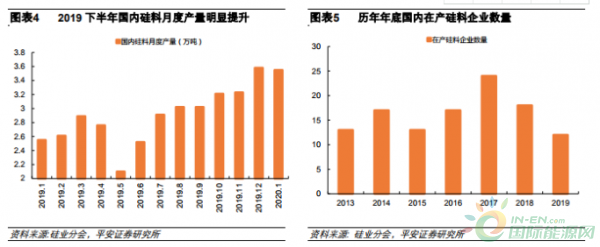

落后产能逐步退价格的持续走低导致相对落后产能的陆续退出。据统计2019年全年陆续有6家多晶硅企业停产检修,国内在产多晶硅企业数量由2018年初的24家,减少至 2019年初的18家,再缩减至2019年底的12家。行业竞争格局优化

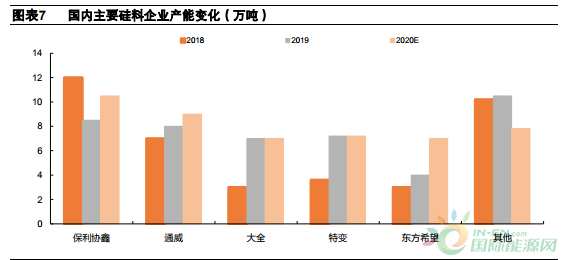

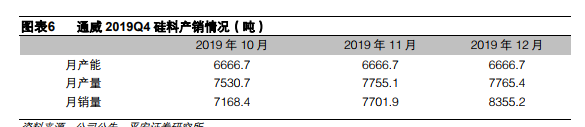

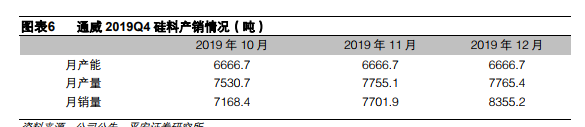

2019 年下半年以来,国内硅料月度产量呈现明显的增长,其主要的增量来自新投产能的释放。根据 大全新能源的预测,2019Q4 的产量有望达到 1.4-1.5 万吨,接近 2019 上半年的产量规模;通威 2019Q4 产量达到 2.31 万吨,超过 2019 上半年的产量规模,且处于满产满销的状态。

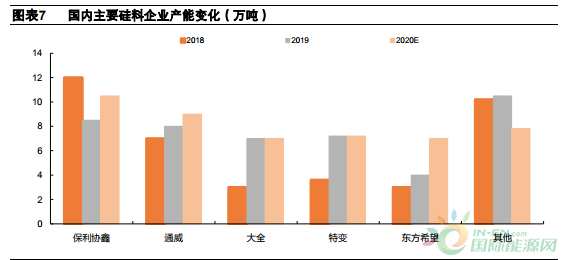

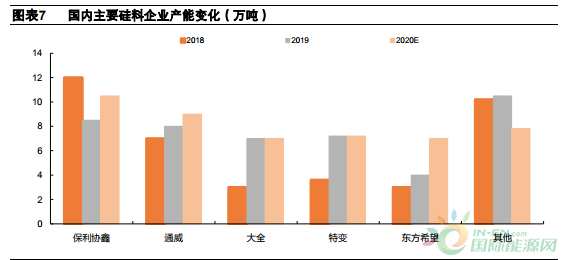

根据硅业分会披露数据,2019 年全年,前五家硅料企业产量占比达到 77.8%,较 2018 年的 60.5%明显提升。2019 年 10 月和 11 月,通威、保利协鑫、大全、新特、东方希望、亚洲硅业等前 6 家企业产量占比均在 88%以上,随着后续产能的继续释放,预计上述 6 家的市占份额有望进一步提升。产能方面,截至 2019 年底,协鑫、通威、大全、特变、东方希望五家企业合计产能占比达到 77%,预计 2020 年部分相对落后的产能还将进一步退出,前五家的产能占比有望达到 84%。