投资要点

乐山二期3.5万吨项目签约:根据公司官网:2月28日,通威股份乐山高纯晶硅二期项目正式签订。乐山二期计划总投资约35亿元,建设年产3.5万吨高纯晶硅项目,预计今年3月开工建设,于2021年9月底前竣工。

国产化进程加速,龙头脱颖而出:2019年底通威已经具备8万吨产能,其中:乐山老产能2万吨,乐山一期和包头一期各3万吨。根据此前的三年规划,2020-2023年硅料产能分别达到8、11.5-15、15-22、22-29万吨。本次乐山二期项目签约,是公司此前公布三年规划的具体落实,公司朝着未来硅料行业绝对龙头迈出了坚实的一步。

海外产能陆续退出,供需短期趋紧:根据外媒BusinessKorea报道,韩国多晶硅制造商OCI和韩华正在考虑退出市场。OCI计划在今年2月份关停其在韩国的5.2万吨工厂。而根据行业的消息,瓦克在美国的5万吨产能今年上半年也有关停的计划。海外产能预计将退出10万吨,而2019年中国进口多晶硅料近14万吨,硅料供给20年出现明显的缺口,随着下游硅片企业产能逐步释放(20年行业新增70GW+单晶硅片),硅料价格供需将偏紧,价格将企稳回升。

宏大规划,双料龙头:公司2月12日出台未来三年硅料、电池产能规划,1)2020-2023年硅料产能分别达到8、11.5-15、15-22、22-29万吨。新扩产能单晶料占比维持在85%以上,N型料占比40-80%,可生产电子级高纯晶硅,生产成本控制在3-4万元/吨,现金成本控制在2-3万元/吨。2)2020-2023年电池产能分别达到30-40、40-60、60-80、80-100GW。公司在多个技术领域具备领先的研发能力和积累。新增产能重点布局PERC+、TOPCon等新型产品,兼容210及以下所有系列。PERC产品非硅成本控制在0.18元/W以下,新技术产品非硅成本持续降低。

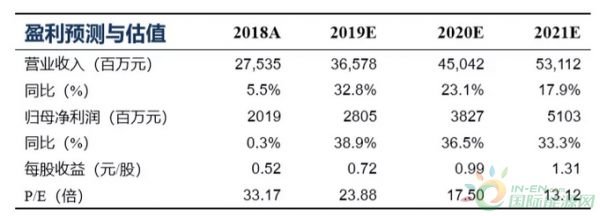

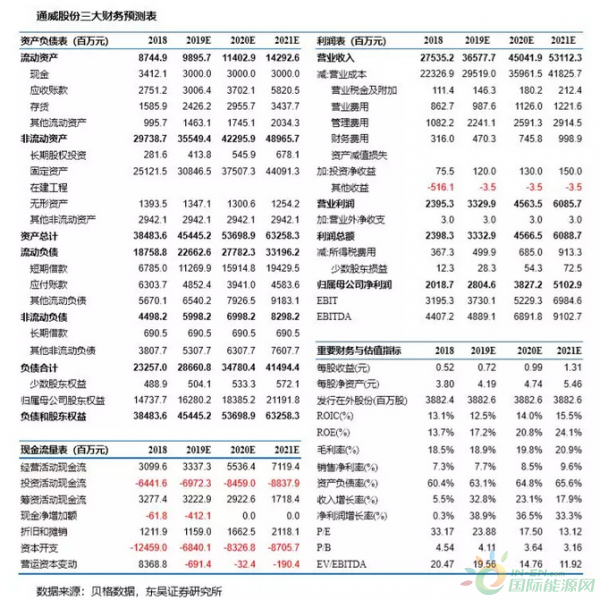

盈利预测与投资评级:我们预计公司19-21年业绩为:28.05、38.27、51.03亿元,对应EPS为0.72、0.99、1.31元。目标价19.8元,对应20年20倍PE,维持“买入”评级。

风险提示:政策不达预期,竞争加剧等。

切换行业

切换行业

正在加载...

正在加载...