9月6日,国家电投旗下青海黄河上游水电开发有限责任公司(以下简称“青海

黄河水电”或“融资方”)在北京产权交易所发布了增资项目,拟通过增资方式引入不低于2个不超过10个投资方,拟募集资金金额不低于200亿元,所募集资金将用于发展主业、支持与清洁能源相关的产业投资项目,产业升级及转型项目,补充流动资金,偿还贷款等。

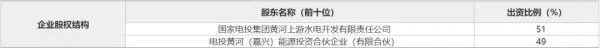

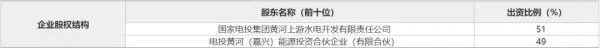

披露信息显示,融资方青海黄河水电成立于2008年5月,位于青海省西宁市,主要从事电站的开发与建设、电站的生产和经营、硅产品和太阳能发电设备的生产和销售等业务。从股权结构看,目前融资方第一大股东为国家电投集团黄河上游水电开发有限责任公司,持股比例为51%,电投黄河(嘉兴)能源投资合伙企业(有限合伙)持有49%股权。

此次青海黄河水电启动增资事宜主要原因在于其第二大股东电投黄河(嘉兴)能源投资合伙企业(有限合伙)正在办理减资事宜,减资完成后国家电投集团黄河上游水电开发有限责任公司将持有融资方100%股权;融资方实际控制人将部分资产通过内部重组划入融资方(详见北交所备查文件),正在办理相关手续。本次增资在上述减资及内部重组的基础上进行,募集资金总额超出新增注册资本金的部分计入资本公积,归新老股东共同享有。本次增资完成后,国家电投集团黄河上游水电开发有限责任公司将继续保持其对融资方的控股地位。

企查查信息显示,电投黄河(嘉兴)能源投资合伙企业股东分别为重庆国际信托、国家电投集团以及国家电投产业基金。据专业人士介绍,作为大股东的重庆国际信托实际上类似于一种资产管理合同或者产品,并非真正的公司,一般由自然人或者企业出资行组成信托公司入股目标公司。一般来说,类似这种资产管理合同都有其期限要求,到期之后,需要将入股的资金赎回。而赎回的方式主要有上市之后股票买卖、大股东回购以及目标公司回购股份等。此次青海黄河水电的增资项目属于正常的信托资金到期赎回的路径。

在上述披露中,要求意向投资方需为境内依法注册并有效存续的企业法人或其他经济组织,且意向投资方应不属于契约型、信托计划、资产管理计划等“三类股东”的情况。同时增资条件中明确,单一意向投资方投资金额不得低于10亿元,不接受联合投资。融资方遴选投资人将主要考量意向投资方的综合实力、业务互补性及协同性、发展战略和经营理念契合程度等,同时意向投资方能给予公司资金、战略、渠道等支持将优先考虑。

上述人士记者,如果公司有上市计划,那么是必须要剥离这种“三类股东”的,因为证监会不允许上市公司的股权结构中有三类股东的存在,无论多少层股权关系,都不允许。

根据披露,青海黄河水电减资及内部重组前公司注册资本127.45亿元。2018年度的审计报告显示,青海黄河上游水电开发公司资产总计839.37亿元,营业收入119.53亿元;而2019年截至7月31日,营业收入为76.27亿元,资产总计836.28亿元,负债总计544.29亿元。

公开资料显示,青海黄河上游控股股东——黄河上游水电开发公司目前累计完成发电量5202亿千瓦时,资产总额达1026亿元,清洁能源占比93%。目前,其电力装机投产规模为1792万千瓦,拥有黄河班多、龙羊峡、拉西瓦、李家峡、公伯峡、积石峡、盐锅峡等水电站17座;在青海、甘肃、宁夏、陕西等地开发光伏电站项目和风电项目,已形成新能源发电能力577万千瓦,并推进青海省两个千万千瓦级可再生能源基地建设。

据了解,目前国家电投旗下共有8家上市公司,包括港股上市的中国电力、中国电力新能源,A股上市的上海电力、远达环保、吉电股份、东方能源、露天煤业以及最近登录新三板的威宁能源。