全球光伏产业发展到今天,中国厂商毫无疑问在其中扮演了重要的角色。虽然历经曲折,但在各项政策的推动下,通过不断的技术创新,产品持续升级,建立了完整的产业链,产业化水平不断提高,国际竞争力继续巩固和增强,进而确立了全球领先地位。而正是在制造端的强有力推动下,中国也一跃成为全球最大的光伏终端市场。

如果说国内市场是中国光伏产业成长期的“助推器”,那么欧洲市场毫无疑问是中国光伏产业萌芽期的“领路人”。20世纪90年代以前,光伏发电在全球范围内都是“昂贵能源”的代表,不具备与传统能源竞争的能力。2000年之后随着欧洲在新能源技术开发、应用的逐步成熟,以及欧洲国家整体开始重视绿色能源的使用,光伏发展在欧洲逐步获得政府重视,新能源政策逐步完善,光伏在欧洲市场开始启动。

欧洲光伏市场的“峥嵘岁月”

2000年德国颁布《可再生能源法》(EEG),为德国光伏产业的快速发展奠定了坚实的法律基础。2004年德国对《可再生能源法》进行首次修订,大幅提高了光伏电站标杆电价的水平,收益率的突升使得资本涌入,带动了德国光伏产业快速发展,并引领了全球光伏数十年。2000年至2012年,以德国、意大利、西班牙三国为代表的欧洲区域成为全球光伏装机需求的核心地区。

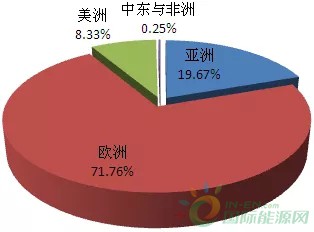

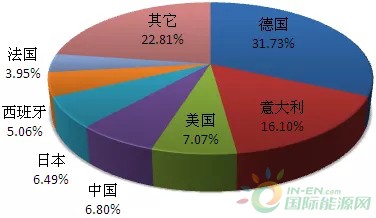

数据显示,2010年全球光伏发电总装机容量超过40GW,主要应用市场在德国、西班牙、日本、意大利,其中德国2010年新增装机容量7GW;2011年全球新增光伏发电装机容量超过30GW,比2010年新增13GW,至2011年底,全球光伏发电累计装机容量达到71GW。截至2012年底,全球光伏发电累计装机容量已超过100GW,欧洲装机规模占全球总装机规模的70%。其中,德国光伏电站累计装机容量为32.41GW,占全球的31.73%,是全球累计装机容量最大的国家;居第二位的是意大利,其光伏电站累计装机容量为16.45GW,占全球的16.10%;居第三、四、五位的分别是美国、中国、日本,这三个国家光伏电站累计装机容量在7GW左右,分别占7.07%、6.80%和6.49%。

2012年全球光伏电站累计装机容量区域分布格局(单位:%)

2012年全球光伏电站累计装机容量国别分布格局(单位:%)

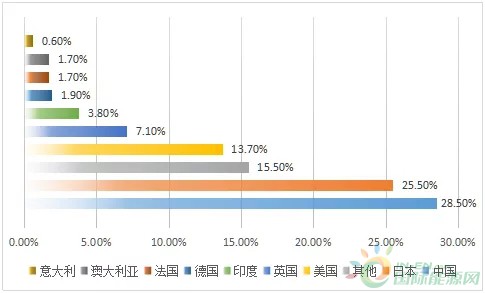

2013年以后,随着欧洲主流光伏市场补贴退坡,该地区增长潜力不再,中国、日本、美国三国接过了欧洲的接力棒成为主要增长区域。2014年中、日、美、英排名前四,均超越了德国、意大利、西班牙这些传统欧洲光伏大国。其中,中国和日本的新增并网装机容量超过了全球新增40GW中的一半。发展中国家南非和印度也开始崛起。2015年中、美、日与新兴市场引领全球光伏发电的增长。2015年全球新增光伏装机量为50GW,亚太国家占据了全球光伏市场59%的市场份额,已经连续三年排行第一。欧洲市场份额跌至18%。美洲光伏市场持续增长,美国、加拿大、智利处于行业领先。

2015年全球光伏新增装机容量地区分布(单位:%)

荷兰光伏市场的“异军突起”

近十几年来欧洲光伏市场起起伏伏,但也主要集中在德国、西班牙、意大利、英国、法国、土耳其等国家。但根据荷兰中央统计局(CBS)的数据,荷兰的太阳能装机容量在2018年增加了1.5GW至4.41GW,相比2017年增加了50%以上。包括2.3GW的个人屋顶光伏系统装机量、0.44GW的大型太阳能电站,以及1.66GW的工商业屋顶电站系统。1.5GW的新增装机量也让荷兰位居该年度欧洲第三位(仅次于德国、土耳其),全球第十位,并首次进阶到“GW级太阳能俱乐部”。

2018年全球光伏新增装机前十国家(单位:GW)

究其原因,荷兰境内太阳能园区的快速建设,是2018年荷兰太阳能装机容量大幅提升的最主要原因。截止2018年底荷兰共有太阳能园区65个,远超2017年的22个;太阳能园区发电量占荷兰光伏发电装机容量的比例也于2018年达到约20%,超过2017年的9%。

2017-2018年荷兰光伏累计装机(分类型)量(单位:MW)

成绩瞩目的可再生能源支持计划SDE+

与其他国家和地区类似,荷兰光伏市场的发展也离不开政策的推动。早在2007年荷兰政府便开始实施可再生能源补贴政策,对所有采用可再生能源的企业实施直接补贴以及减税补贴。到2010年荷兰电能消耗总量的近10%来自于可再生能源,为117.2亿千瓦时。不过在所有可再生能源发电量中,太阳能发电只有6亿千瓦时,仅占0.5%。究其原因,除了荷兰适合风力发电的地理因素之外,更重要的是政府对太阳能发电的扶持力度不够以及当时技术条件下太阳能发电成本较高。

从2011年开始,荷兰政府调整政策,设置了总额15亿欧元的补贴上限。这一调整的结果是风能的应用得到了更大的刺激。OFweek产业研究院数据显示,2012年荷兰风力发电总量约49.34亿千瓦时,同比增长4%,约占可再生能源电力生产的40%。2012年荷兰陆地和海上风电装机容量分别为22.03亿千瓦和2.28亿千瓦。

而真正让荷兰光伏市场提速的是该国实施的可再生能源支持计划SDE+,这是该国政府在达成其2020年减排目标滞后的情况下所作出的补救尝试。2015年荷兰政府受到了猛烈抨击,原因是因为2014年的一份审查报告披露,该国能源结构中仅有少部分来自源于可再生能源。与之形成鲜明对比的是,电站用煤量的屡创新高。无独有偶,同年6月荷兰执法部门发现其政府也在履行《京都协议》中约定的有关减少排放二氧化碳、甲烷等导致温室效应的气体方面的承诺时打了折扣,因而要求其在2020年之前,逐步在1990年减排量的基础上继续减排25%。荷兰政府之所以在2006-2013年未能完全实现减排目标的原因是补助不稳定,从而导致环保支出较少,使问题不断升级。

SDE+计划旨在激励企业以尽可能低的成本生产更多的可再生能源,采取了申请最低补贴额度的项目最有可能获得补贴的原则,以推动企业创新并降低成本,并实现荷兰政府在2020年可再生能源比例占14%、2023年占16%的目标。2017年荷兰可再生能源支持计划SDE+预算达60亿欧元,面向风能、太阳能、地热能、水能和生物质能项目,最高补贴额度从2016年的每度0.15欧元降至0.13欧元。

而SDE+计划带来的影响显而易见。2018年荷兰可再生能源占电力结构比例由2017年的15%增至17%,可再生能源占总能源消耗结构比例也从6.6%上升到7.3%。其中2018年荷兰光伏发电量从2017年的2.2 TWh增长到3.47 TWh,约占总用电量的3%。同比增长50%,风力发电量基本持平。

荷兰光伏市场的未来走势

在SDE+计划的推动下,荷兰光伏市场的发展举世瞩目。2018年荷兰已经进入全球十大光伏市场行列。我们预计未来两年会更进一步,到2020年荷兰有望超越德国成为全球第五大光伏市场。

而以下两组数据也从不同角度显示出荷兰光伏市场目前的良好发展势头。一个是在2019年3月12日至4月4日期间荷兰申请资助的所有5376个可再生能源项目中,光伏项目逾5170个,申请额为29亿欧元。另外一个是2019年5月中国光伏组件出口量达到5657.8MW,出口量前三的国家分别是荷兰937.67MW、日本547.68MW、澳大利亚435.33MW。

但荷兰光伏市场的前景真的会一帆风顺吗?有德国,西班牙,意大利的前车之鉴,我们的建议是需要谨慎看待。SDE+政策本身以及分配给它的大量预算主要是由于来自欧盟的压力。最新的消息是面临着加速可再生能源缓慢进展压力的荷兰将在2020年更新SDE +计划。在未来几年SDE+将转变为SDE++,SDE ++阶段的补贴将用于二氧化碳减排,这意味着更多的可再生能源将获得拨款。在这样的大环境下,太阳能光伏项目是否还能像现阶段一样在竞价中占据主导地位,还有待观察。

虽然随着成本的大幅下降,全球光伏市场已经全面进入无补贴时代,但荷兰太阳能产出低、土地价格昂贵等劣势,以及民众、开发商对于无补贴项目的接纳程度,都决定着这一市场未来几年的增长潜力究竟几何。

切换行业

切换行业

正在加载...

正在加载...