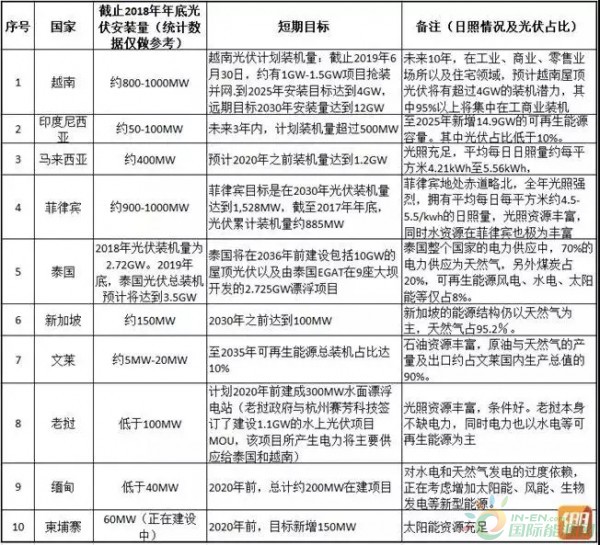

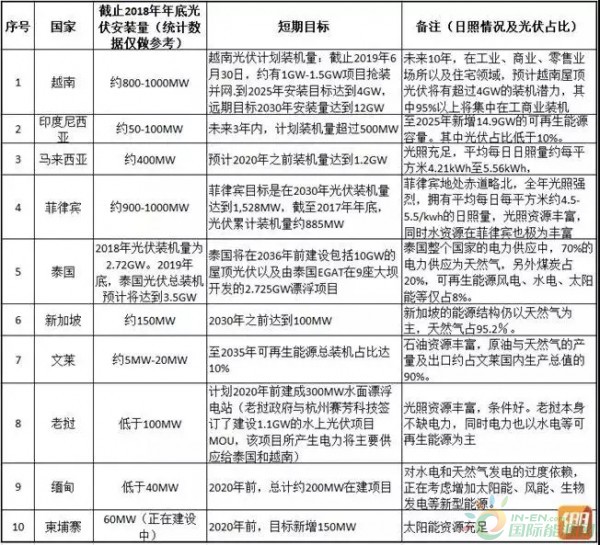

地处亚热带和热带地区的东南亚,除了食品出口及旅游业,还有一个重要的角色——成为以光伏制造,生活服饰用品加工为主的代工厂。尤其近年来,由于美国,欧洲等国针对中国光伏制造的双反政策,导致众多中国光伏企业前往越南,马来西亚等几个国家投资建厂。实际上,越南,马来西亚,泰国等东南亚国家同在东南亚国家联盟,简称东盟。主要是由下图中的十个成员国组成:

据《东盟能源电力合作报告》指出,东盟各国处于亚热带和热带地区,化石能源是主要的能源资源,主要有天然气,石油,煤矿等集中分布于印尼,马来西亚,越南和泰国。可再生能源方面,主要以生物质能,地热能,水能资源最为丰富,风能,太阳能和潮汐具有较大的潜力。其中印度尼西亚可再生能源资源种类和资源量最为丰富,缅甸,越南,马来西亚,老挝以水资源为主,泰国,菲律宾,柬埔寨可再生资源相对较少,文莱及新加坡可再生资源相对匮乏。

据统计,2006-2018年,东盟地区的能源消耗几乎翻了一番,年增长率为3.4%,其中文莱、柬埔寨和越南的需求增长最快。为了有效应对能源需求的日益增长,减轻对传统能源的依赖,各国政府对新能源尤其是取之不尽的太阳能非常重视,纷纷设定了长期和短期发展目标。众所周知,合理的电价与适度的补贴是可再生能源发电发展的核心,也是海内外开发商投资光伏时主要考虑的因素之一,东盟成员国有的已经陆续推出了光伏上网电价鼓励政策,来推动国内光伏的发展。

越南

自2017年越南政府发布上网电价政策,该国一跃成为东南亚最火热的市场,吸引了众多海外投资商、开发商、承包组件商来越南开放光伏,申报成功的项目超过7000兆瓦。2017年越南政府出台的光伏电价每度电2086越南盾,约0.0935美分/千瓦时,该电价仅适用于2019年6月30日前完成并网发电的项目。

印度尼西亚

年印尼能源与矿产资源部颁发政府法令,为支持公用事业规模太阳能光伏项目的发展,每千瓦时太阳能上网电价补贴升至0.025美元。在这之前,补贴的价格为0.0145美元/千瓦时。

马来西亚

该国政府于2017年底取消了FiT新入网申请,光伏补贴额度也逐渐减少,从2012年1.23马币/千瓦时(约$0.0294/千瓦时)降至目前0.6682马币/千瓦时(约$0.016/千瓦时),降幅达45%。现在光伏业已正式挥别高补贴走向新的政策发展方向,未来的装机需求将以自发自用和大型光伏电站的标案为主。

菲律宾

2016年以前,菲律宾以高价补贴为政策推动的主动力,现在该国光伏政策已转向以电价竞标方式的光伏购电协议(PPA)为发展方向,目前最低的投标价格可达到2.34索比/ 千瓦时 (约US0.044 / 千瓦时)。另一方面在屋顶型项目上仍持续以净计量电价来刺激需求。

泰国

泰国上网电价的补贴对象为屋顶型项目、地面型项目以及微小型能源项目,目前屋顶型项目的补贴已于2016年结束,地面型和微小型尚在进行,2018年之后的太阳能上网电价政策暂停,目前仍处于商议之中。

新加坡,老挝,文莱,缅甸,柬埔寨等几个国家因为水力资源等非常丰富,暂时没有最新的光伏上网电价补贴政策。

近年来在东南亚投资的热潮席卷东盟,光伏行业的巨头们毫无例外的将电池产能选择在了越南,马来西亚,泰国和印尼等几个劳动成本相对较低,投资优惠条款多的国家。

以马来西亚为例,低廉的人力、完善的基础设施以及稳定的投资环境,使得马来西亚很早就被光伏巨头们选择作为海外代工厂,是继中国大陆与台湾地区后第三大的电池片和组件产地,现在已拥有相对完整的产业链。当地所生产的光伏产品有超过90%以上出口至欧、美等地区。由于马来西亚与欧美多国签有互惠贸易协议,从当地出口,可规避中国面临的高额税收壁垒,这也是中国光伏企业在马来西亚设立工厂的另外一个重要原因。

据了解,至2018年底,包括天合,晶科等知名企业设立的生产基地在内,马来西亚光伏企业的电池片产能达到6GW,光伏组件产能为7.4GW。同样的,越南,泰国针对光伏电池片和组件等厂商提出了减免关税等优惠条件,吸引了晶澳,天合,中利腾晖等中国组件企业的生产投资。