1 2016上半年史上最强抢装驱动光伏装机快速增长

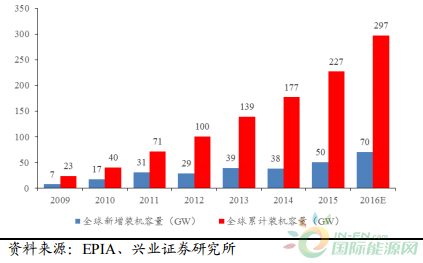

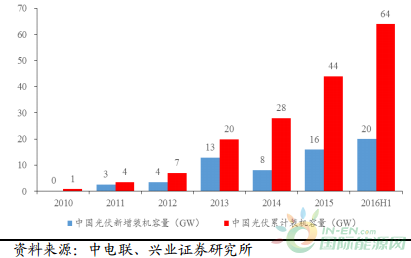

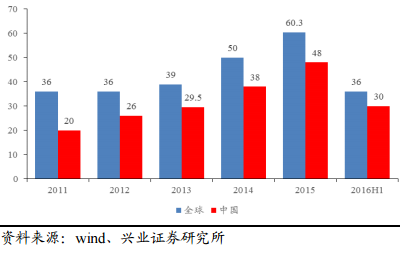

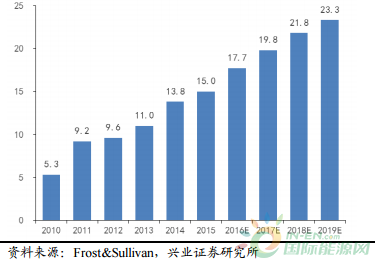

全球光伏产业近年来持续快速增长,其中主要增长动力来自于中国市场。2016年上半年受光伏电价下调影响,下游出现了史上最强抢装潮,上半年已经完成了20GW的装机量,大幅超过去年全年的15GW装机量;前11个月共新增并网约24GW。伴随着政策以及技术革新的驱动,光伏产业链于2016年上半年发生了深刻的变化。由于光伏上网电价的下调引发史上最大规模的抢装潮,受需求强劲订单充足或并网容量增加,光伏全产业链公司上半年大多业绩靓丽,特别是中上游制造企业;但抢装结束,市场需求下降,产品价格和开工率持续下滑,个别企业库存高企,进一步对产品价格形成压制,上半年的高景气已经成为了最后的狂欢,光伏产业的又一寒冬似乎近在眼前。

全球光伏历年装机量(GW)

中国光伏历年装机量(GW)

展望全年以及未来光伏市场发展,预计随着光伏电价的进一步下调,光伏下游市场将在四季度和明年上半年再次迎来装机潮,光伏领跑者和光伏扶贫有望成为快速增长的动力;2016年全年装机总量预计在30GW左右,展望2017年上半年,预计装机量不会超过2016年同期,因此预计2017年全年装机很可能同比回落,并于2018年后随着弃光限电的缓解和行业成本的持续下降,迎来进一步快速发展驱动上网电价持续下调以达到平价上网的目标。

2 部分地区弃光限电现象严重,期待保障收购政策落实

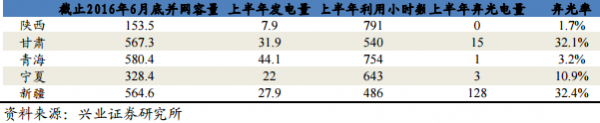

与风电行业类似,弃光限电问题同样困扰着光伏行业发展。随着短时间内大规模地面电站装机的出现,使得新增的发电量无法通过现有电网消纳,由此而引发“弃光限电”现象,已成为制约地面电站建设的重要因素。甘肃、新疆等部分区域弃光限电现象严重。甘肃一些地区由于配套送出工程没有与风、光伏发电项目同步规划建设和改造,受限比例较高,另外当地电力消纳能力有限、多余电力无法跨区域外送是造成弃光限电现象的主要因素。一季度全国弃光电量约19亿千瓦时,已经达到去年半年的弃光电量,主要发生在甘肃、新疆和宁夏,甘肃省弃光电量8.4亿千瓦时,弃光率39%,新疆(含兵团)弃光电量7.6亿千瓦时,弃光率52%。

表:2016年上半年西北地区五省弃光限电率

我们认为,在光照资源丰富的西北地区,同风电一样由于当地无法消纳光伏电力,装机量持续超过规划中的配套送出工程、电网变电站建设、网架优化及负荷,限电无法避免,在未来特高压送电通道尚未投运前,限电情况难有明显的改善。保障收购政策或会部分提振光伏利用小时数,并减轻光伏弃光限电问题,但由于风电预计更受益于保障收购政策,光伏弃光限电问题缓解预计仍需时日。

3 上游制造抢装行情结束后产品价格跌跌不休

受益于2016上半年的下游强劲抢装需求拉动,光伏上游制造企业中报业绩普遍靓丽,产品价格在2016年3-4月份达到峰值,但抢装结束后产品价格走弱,跌跌不休,进入四季度虽有反弹,但力度不强。展望2017年,下游指标缩减需求萎缩,同时由于部分企业以超低电价和超低组件价格竞标有关项目,促使上游产品价格持续下降,中上游企业2017年将面临量价齐跌的局面,业绩前景展望较为负面。

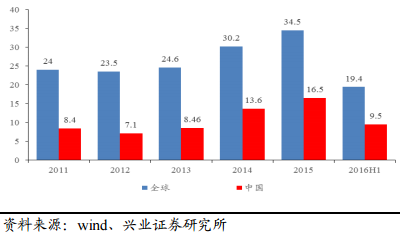

全球和国内多晶硅产量(万吨)变化

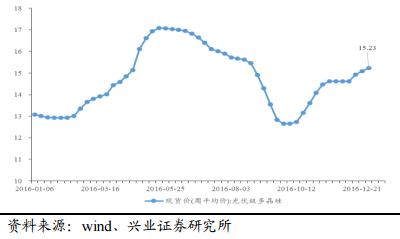

2016年国内多晶硅价格(美元/kg)变化

全球和中国硅片产量(GW)发展

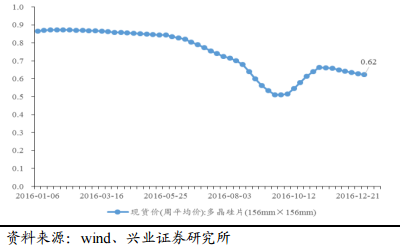

2016年国内多晶硅硅片价格(美元/片)变化

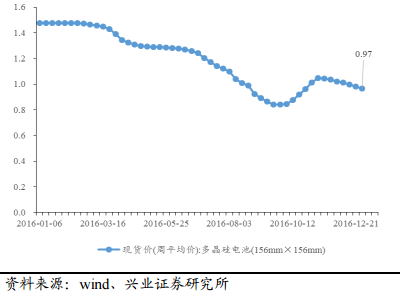

2016年电池片出厂价格(美元片)变化

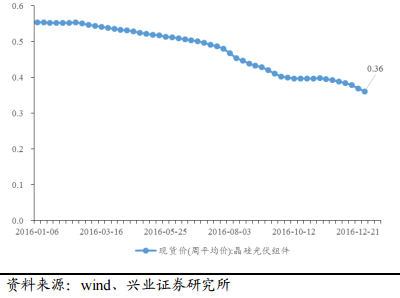

2016年组件出厂价格(美元/瓦)变化

多晶硅:

根据中国有色金属工业协会硅业分会统计数据,2016年上半年全球多晶硅产量为19.4万吨,同比增加14.1%,消费量为20.5万吨,同比增加27.6%,消化库存1.1万吨。国内多晶硅产量为10万吨,进口多晶硅为7万吨,出口量为0.6万吨,因此总供应量为16.4万吨,同比增加22.2%。上半年多晶硅消费量为17.15万吨,同比增加41.6%,因此上半年供应量略小于需求0.75万吨。全球和中国多晶硅上半年均呈现供应紧张需求火热的产业态势,导致多晶硅价格一路回升,成交价从2016年1月初历史最低点约10.54万元/吨回升至6月末的14.67万元/吨,涨幅达到39.2%;而上半年多晶硅均价为人民币12.87万元/吨(约19.2美元/公斤),同比下降0.54%,环比上涨15.12%。但展望2017年多晶硅价格,由于众多企业意图在电力成本更低的新疆等地区设厂,将进一步拉低行业平均成本,同时预计光伏下游的需求同比下滑,使得多晶硅价格面临持续下调压力。

硅片:

2016年上半年国内硅片产量约68亿片,折合约30GW,同比增长51%(2015年上半年:45亿片),行业整体产能利用率在90%以上,前十家企业产能利用率超过95%,产量占比达到72%,前五家占比达到54%。硅片产量和销量的大幅提升同样是受益于下游光伏市场抢装行情。上半年由于原料多晶硅的价格上涨,硅片环节的毛利率略有下降。多晶硅片出口主要集中在保利协鑫等几家企业,单晶硅片出口主要集中在隆基、中环、卡姆丹克。

电池片:

2016年上半年我国50家电池片生产企业平均产能利用率为83.5%,电池片总产量约25GW,同比增长37.4%(2015年上半年:18.2GW)。上半年高效电池技改或扩充速度加快,单晶及多晶电池片的产业效率分别达到19.8%和18.3%,高效电池已可达到21%和19%。目前最成熟的高效电池技术是PERC技术,PERC只需要在现有产线上增加两道工艺,技改成本低(每条产线增加的成本不超过600万美元),生产成本增加较少(0.04美元/瓦),但效率提升显著。

组件:

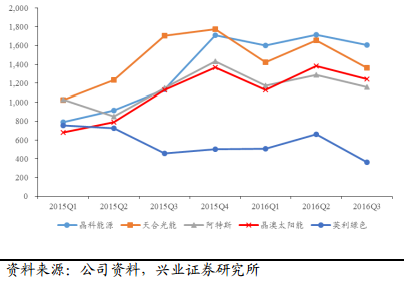

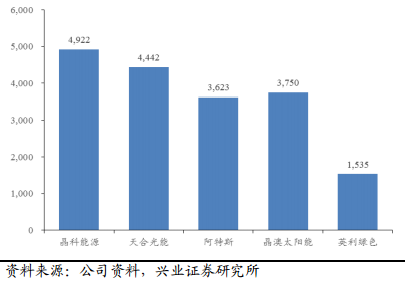

受益于下游需求旺盛,组件企业2016年前三季度组件出货量得到提升,业绩均同比环比高速增长,但行业格局有所变化,晶科能源成长速度最快,一跃而上超过天合光能成为全球最大的光伏组件出货企业;而行业集中度也有所提升,前三季度前五大组件制造商出货量达到18.3GW,占到市场总需求量超过60%。

2016年上半年,据中国光伏行业协会统计的42家光伏组件企业数据,行业平均产能利用率88.6%,总产量为27GW,同比增长37.8%(2015H1:19.6GW)。组件市场竞争格局分散,产品同质化竞争激烈,上半年产能利用率高导致库存积压明显,630后组件价格出现断崖式的下跌,且预计目前价格仍将有10%左右的下降空间。

前五大组件制造商近一年半出货量变化

2016年前三季度5大组件企业出货量对比

根据对2017年光伏下游需求的测算,我们预测2017年光伏制造产业链仍处于供大于需的状态,大型企业仍在不断扩充产能,同时需求将有所萎缩。目前整个光伏产业链中,电站开发环节有10%左右的内部收益率,远高于上游光伏制造业,投资光伏电站也可拉动企业自身消化电池组件等产能,虽然光伏电站运营亦有补贴依赖严重和补贴拖欠等行业性问题,但优质光伏电站的收益率仍然非常具备吸引力。目前全国组件制造商前20名中,几乎全部涉足下游电站开发业务。因此,建议可以关注保利协鑫能源、晶科能源、阿特斯太阳能等产业链龙头公司或者具备纵向一体化优势的公司。

4 光伏玻璃:毛利提升,盈利能力稳定

光伏玻璃是光伏组件最外层的部分,透光性和可靠性是其主要要求,国内一级厂商产品透光性可以达到95%,而钢化和镀膜也决定了其产品的环境适应性。从成本结构来看,原材料(主要是石英砂和纯碱)和能源(主要是天然气和燃油)成本分别占比约45%和35%左右,是主要的成本组成部分。上半年受益于纯碱价格的持续下降以及发改委于2015年11月起的天然气价格调整,光伏玻璃企业的制造成本得以有效下降。销售价格端,上半年受益于下游终端市场需求旺盛,玻璃供应紧张而使得价格出现上涨,涨幅环比在10%左右。两因素叠加使得光伏玻璃企业上半年毛利率大幅提升,业绩靓丽;进入第三季度,价格仍然维持稳定,在8-9月份中下旬出现了5%左右的微降,但四季度需求持续低迷导致价格下降幅度较大,主流厂家出厂价格大概环比下降10%左右。

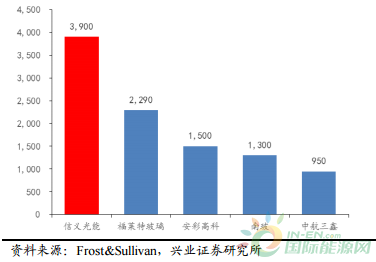

展望2017年上半年,我们认为光伏玻璃价格在目前价格(26-28元/平方米)基础上大幅度下滑的可能性不大,主要是基于以下几点:第一,预计随着光伏电价调整尘埃落定以及光伏企业陆续获得第六批补贴基金,上半年下游需求有望回升;第二,光伏玻璃市场竞争格局完全不同于组件市场,前两大厂商(信义光能和福莱特玻璃)市场份额占比超过一半以上,价格战的概率不大;第三,光伏玻璃价格只占组件成本的3-5%,大幅压低光伏玻璃采购价对于组件商的边际毛利贡献微乎其微;第四,信义光能和福莱特玻璃的毛利率远高于同行业竞争对手毛利率,因此竞争对手并没有把握和动力发起价格战。另外,福莱特玻璃的产品有接近一半为外销往日本以及其他海外国家,以日本为例,公司的客户(如SunFrontier)对价格不敏感而追求质量稳定,合同为三个月一签,有利于维持公司光伏玻璃价格的稳定。但进入2017年下半年以后,随着福莱特玻璃和信义光能在安徽的新生产线投产,预计产能或会轻微过剩,我们届时价格或会有压力。

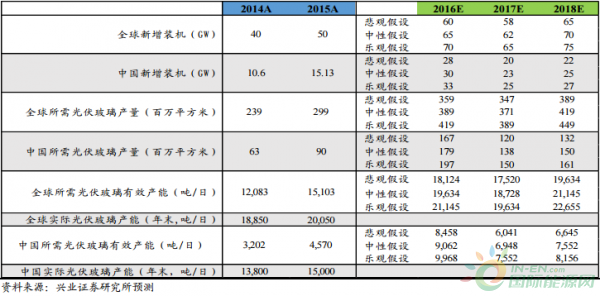

表:全球和中国未来光伏玻璃市场需求预测

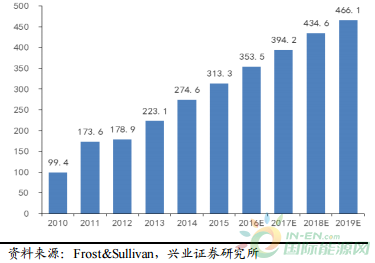

从供应端分析,全球光伏玻璃产能的75%左右处于中国,因此中国市场光伏玻璃产能增长情况和产量情况对全球光伏玻璃市场产生决定性影响。据Frost&Sullivan报告,预计全球光伏玻璃产能和产量将从2014年的18,800吨/日和375.1百万平方米增长至2019年的27,200吨/日和544.4百万平方米,年复合增速分别为7.67%和7.73%。而中国光伏玻璃市场产能和产量将从2014年的13,800吨/日和274.6百万平方米增长至2019年的23,300吨/日和466.1百万平方米,年复合增速均为11%。

中国光伏玻璃产能预测(千吨/日)

中国光伏玻璃产量预测(百万平方米)

光伏玻璃原片前五大厂商产能情况(吨/日)

信义光能光伏加工玻璃产能预测

我们推荐光伏玻璃行业龙头信义光能(968.HK)和福莱特玻璃(6865.HK)。两家企业均是全球光伏玻璃产业龙头企业,受益于规模效应、天然气降价、良好的行业竞争格局以及优质的客户基础,两家企业均保持较高的毛利率,其中上半年信义光能光伏玻璃业务毛利率约46%,福莱特玻璃毛利率约42%,显著高于行业其他竞争对手。与此同时,两家企业均在持续扩充光伏玻璃产能,将最大限度享受全球光伏市场发展的红利,其中信义光能的产能扩充步伐更快,将抢先受益,从而带动业绩在未来1-3年内高速增长,我们同时也推荐被显著低估的福莱特玻璃(6865.HK)。

5 关注高成长的光伏电站运营龙头企业

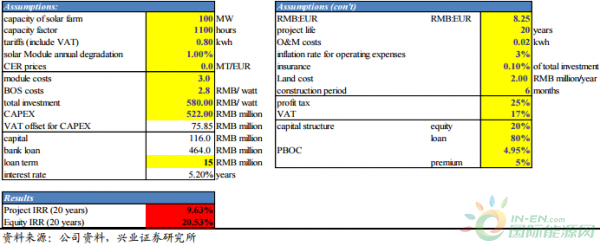

光伏电站运营端相对中上游制造企业盈利稳定,一旦并网则上网电价在电站生命周期内不再改变,且优质电站项目回报率较高,以100MW的光伏电站为例,假设利用小时数为1,100小时,上网电价0.8元/千瓦时,在20%资本金、80%贷款的条件下,项目的IRR可以达到10%左右,而股权IRR则可以超过20%。在房地产下行、实体经济低迷、优良资产稀缺的环境下,光伏电站实为优良回报资产,因此产业资本和金融资本大举进入光伏运营行业。多种金融工具被用于电站融资。融资方式包括但不限于银行商业贷款/项目贷款、定向增发、融资租赁、资产证券化、产业基金、信托、众筹等。

光伏电站IRR测算模型

我国未来一定会出现光伏运营领域的龙头企业。投资角度看,在运营环节,我们从以下几个方面按图索骥,寻找优质的运营企业:

第一,融资成本和资金成本较低。由于光伏电站初始建设所需资金较大,资金成本在电站收益模型中为重要影响因子,能够以低资金成本尽量放大杠杆的公司可以为股东获取最高的回报,建议关注融资能力和金融创新能力强,商业模式成熟的公司。

第二,资产负债率有提升空间的企业。资产负债率过高的企业融资能力受限,同时资金成本也将较高,而资产负债结构优良的企业有进一步加杠杆扩大电站运营规模的潜力。

第三,运营电站规模。电站运营规模大、布局分散的企业可以有效的规避单一地区限电加重的风险。

第四,电站的建设成本和收益能力。平均成本越低的企业电站运营的毛利率越高,电站平均利用小时数的高低也直接影响了上市公司的盈利能力。

根据以上的研究角度,我们认为信义光能和协鑫新能源是下游运营企业中最优质的企业,将高速成长为中国光伏运营端的龙头企业,其中以信义光能为更佳的投资标的。

切换行业

切换行业

正在加载...

正在加载...