2016年5月26日,天合光能(纽交所代码:TSL)公布了其未经审计的2016年第一季度财报,该季度组件总出货量为1423.3MW,其中1370.4MW为外部出货量,52.9MW为内部出货量。第一季度,天合光能净收入8.169亿美元,毛利润1.397亿美元,毛利率17.1%,净利润2660万美元。

2016年第一季度财务和业务数据摘要

截至2016年3月31日,组件总出货量为1423.3MW,其中1370.4MW为外部出货量,52.9MW用于其自有的下游电站项目。组件出货量同比增长38.7%,环比减少19.9%。

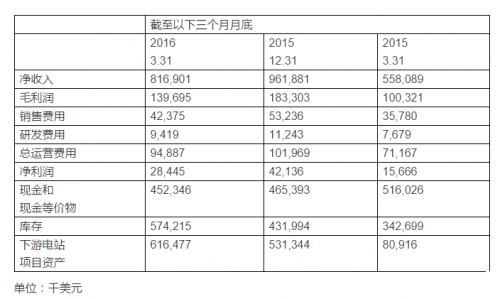

净收入为8.169亿美元(53.85亿元人民币),相比2015年第四季度减少了15.1%,较2015年第一季度增加了46.4%。

毛利润为1.397亿美元(9.209亿元人民币),相比2015年第四季度减少了23.8%,较2015年第一季度增加了39.2%。

毛利率为17.1%。相比之下,2015年第四季度毛利率为19.1%,2015年第一季度毛利率为18.0%。

营业收入为4480万美元(2.953亿元人民币),相比2015年第四季度减少了44.9%,较2015年第一季度增加了53.7%。

天合光能普通股股东所获净利润为2660万美元(1.753亿元人民币),相比2015年第四季度减少了36.1%,较2015年第一季度增加了91.3%。

全面摊薄每ADS收益为0.29美元(1.91元人民币),相比之下,2015年第四季度全面摊薄每股ADS收益为0.43美元(2.83元人民币),2015年第一季度全面摊薄每ADS收益为0.16美元(1.05元人民币)。

产能

截至2016年3月31日,天合光能年化内部产能如下:

铸锭产能接近2.3GW;

硅片产能接近1.8GW;

光伏电池片产能接近4.3GW;

光伏组件产能接近5.6GW。

项目开发

2016年第一季度公司地面电站并网累计101.7MW,其中24.3MW在英国,50MW在中国新疆,27.4MW在中国云南。

截至2016年3月31日,天合光能并网运行的电站项目累计967.3MW,其中920.8MW在中国,4.2MW在美国,42.3MW在欧洲。中国的920.8MW项目包括722.9MW的地面电站和197.9MW的分布式发电项目。

2016年第二季度展望 第二季度天合光能预计光伏组件出货量在1.50GW-1.60GW的范围内,其中40MW-50MW将用于公司的下游光伏电站项目,其收入不计入营收。

2016年财年展望

天合光能重申了其2016年全年的光伏组件总出货量目标:6.2—6.55GW。其中220MW-260MW将用于其下游电站项目,其收入不计入营收。

该公司将其2016年的全球光伏电站项目并网目标从原来的750MW-850MW更新至400MW-500MW。其中包括15%-20%在中国的分布式发电项目。

2016年一季度财务要点

[pagebreak]净收入

第一季度净收入8.169亿美元(53.77亿元人民币),其中2870万美元(1.889亿元人民币)为公司在资产负债表中记录为固定资产的下游电站项目的发电收入、工程总承包和其它后续活动的收入。总净营收环比下降15.1%,同比增长46.4%。总出货量为1423.3MW,其中包括1370.4MW计入营收的外部出货量和52.9MW用于公司下游电站项目的出货量。相比之下,2015年第四季度总出货量为1776.3MW,其中外部出货量为1579.7MW,用于自有下游电站项目的出货量为196.6MW。2015年第一季度总出货量1026.2MW,其中891.1MW为外部出货量,134.5MW用于公司自有的下游电站项目。净收入和出货量环比增长主要是由于中国、美国和印度的主要市场驱动,同时该增长也因来自日本和欧洲市场的需求减弱而有所抵消。

毛利润和毛利率 毛利润为1.397亿美元(9.195亿元人民币),相比之下2015年第四季度毛利润为1.833亿美元(12.06亿元人民币),2015年第一季度毛利润为1.003亿美元(6.602亿元人民币)。

毛利率为17.1%,相比2015年第四季度毛利率为19.1%,2015年第一季度毛利率为18.0%。毛利率环比下降主要是由于产品较低的平均销售价格和较低的下游组件业务收入,前者是因为产品在绝大多数主要市场中的销售价格下降,而后者的利率与上游组件业务的利率相比则较高。毛利率同比增长是因为公司产品平均销售价格以高于成本降低的速度下降。

运营费用、利润和利率

运营费用为9490万美元(6.246亿元人民币),环比下降6.9%,同比增长33.3%。2016年第一季度运营费用包括600万美元(3949万元人民币)的应收账款,相比之下,2015年第四季度的营业费用包括820万美元(5397万元人民币)的应收账款逆转。2016年第一季度天合光能的运营费用为净收入的11.6%,相比2015年第四季度营业费用占净收入10.6%的比例有所提高,较2015年第一季度12.8%的比例有所下降。

本季度其它营业收入为330万美元(2172万元人民币),为该公司下游电站项目的电力附带收入,在其资产负债表中记录为流动资产。

最终,营业利润为4480万美元(2.949亿元人民币),相比之下2015年第四季度营业利润为8130万美元(5.351亿元人民币),2015年第一季度营业利润为2920万美元(1.922亿元人民币)。营业利率为5.5%,相比2015年第四季度营业利率为8.5%,2015年第一季度营业利率为5.2%。

利息净支出

利息净支出为1510万美元(9929万元人民币),相比之下2015年第四季度利息净支出为1320万美元(8688万元人民币),2015年第一季度利息净支出为1070万美元(7043万元人民币)。

外币汇兑损益

天合光能一季度外币汇兑净收益80万美元(526.6万元人民币),其中包括820万美元(5397万元人民币)的外汇衍生产品的公允价值变动损失。相比之下,2015年第四季度外币汇兑净损失1140万美元(7503万元人民币),2015年第一季度净损失170万美元(1119万元人民币)。2016年一季度的外币汇兑净收益主要是由于人民币对美元升值。

所得税费用

所得税费用为370万美元(2435万元人民币),相比之下2015年第四季度所得税费用为1760万美元(1.158亿元人民币),2015年第一季度所得税费用为320万美元(2106万元人民币)。

[pagebreak]净利润和每ADS收益

天合光能普通股股东的净利润为2660万美元(1.751万元人民币),相比之下2015年第四季度净利润为4170万美元(2.745万元人民币),2015年第一季度净利润为1390万美元(9149万元人民币)。净利润率为3.3%,相比2015年第四季度净利润率为4.3%,2015年第一季度净利润率为2.5%。

全面摊薄每ADS收益为0.29美元(1.91元人民币),相比之下2015年第四季度全面摊薄每ADS收益为0.43美元(2.83元人民币),2015年第一季度全面摊薄每ADS收益为0.16美元(1.05元人民币)。

财务状况

截至2016年3月31日,公司共拥有6.214亿美元(40.90亿元人民币)的现金和现金等价物及受限制的现金。银行借款总额15.167亿美元(99.83亿元人民币),其中9.332亿美元(61.42亿元人民币)为短期借款。

年第一季度该公司采用了财务会计准则委员会2015年3月更新的“利息-利息的归责”标准,该标准要求将债务发行成本列入资产负债表,作为相关债务责任维持费用的直接扣抵,而不是作为资产负债表中的一项资产报告。相比之下,截至2015年12月31日和2015年3月31日,过去作为一项资产报告的债务发行成本已被重新归类为相关债务责任维持费用的直接扣抵,总额分别为910万美元(5990万元人民币)和9.884亿美元(65.06亿元人民币)。

高管评述

天合光能董事长兼首席执行官高纪凡先生评论道:“本季度是今年的一个良好开端。我们在重要的财务和运营指标上同比增长强势,尤其是净收入和净利润,分别增长了46.4%和91.3%。本季度组件总出货量同比增长38.7%,达到1.42GW,这主要是受我们在美国、中国和印度等主要市场的需求所驱动。欧洲战略调整使我们在欧洲的出货量环比增长了两倍之多。”

“我们的下游电站业务规模在全球市场不断扩大。本季度我们在地面电站项目并网累计101.7兆瓦,使并网运营项目总量接近1GW。我们还在英国成功投产了5个新的光伏发电项目,装机总量24.3兆瓦。此外,我们还与美国通用电气公司合作投资了一个14兆瓦的公用事业规模的直流项目,扩大了在日本的业务,并与其签定了工程总承包服务的合同,彰显了我们端对端运营的丰富经验和出众能力。”

“本季度我们持续扩大海外精选市场的产能以迎合全球需求,尤其是来自美国和欧洲的需求。这种产能扩大策略在确保我们专注于提升盈利能力的同时也保持并提高我们在光伏产业的竞争水平。本季度我们还收购了一家位于荷兰的光伏电池片工厂,并运用我们Honey组件先进高效的流水线,推动泰国工厂正在如期建设。”

“作为光伏技术的领先创新者,我们致力于开发高效的太阳能电池片和提供高质量的产品。我们的研发团队最近将背接触(IBC)电池片的效率提高到了23.5%,创下一项新的世界记录,将天合光能持有的世界纪录总数增加至13项。此外,我们已将我们先进的PERC电池技术商业化,本季度我们的PERC年化产能已达到200兆瓦。”

“我们对2016年迄今取得的这些成就感到十分骄傲,但我们并不会因此而松懈。我们将继续专注于提升我们的产品和业务水平,并不断开发令人兴奋的新技术,做好战略决策,使天合光能走上一条可持续的长期增长道路。”